税金の豆知識

Q17【社宅家賃等】土地建物按分計算時の「固定資産税評価額」の利用方法/固定資産税課税明細書の見方・消費税との関係

最終更新日:2024/02/0321938view

例えば、社宅家賃の算定時など、さまざまな場面で「固定資産税評価額」を元に計算する場面が出てきます。

固定資産税評価額は、「固定資産税課税明細書」に記載されていますが、「固定資産評価額」の他、「固定資産税課税標準額」「軽減後の固定資産税課税標準額」など、さまざまな情報が記載されており、どの数字が「固定資産評価額」なのか?迷いが生じます。

また、土地建物をセットで購入し、土地建物の按分計算を行う際にも「固定資産税評価額」を利用するケースがあります。しかし、「固定資産税課税明細書」には「消費税」の記載がなく、消費税の取扱いについても疑問が生じます。

そこで今回は、「固定資産課税明細書」の見方をお伝えし、具体例を用いて、土地建物の按分計算方法につき解説します。

目次

1.固定資産税評価額を利用する場面

「固定資産税評価額」とは、固定資産税等を決定する際の基準となる評価額のことを指し、「固定資産課税台帳」に登録されている金額です。「固定資産評価基準」に基づいて、各市町村等が個別に決定しています。

固定資産税評価額は、概ね時価(市場価額)の70%となりますが、場所、面積、形状等により、個別に評価額は異なります。

(1) 固定資産税評価額を利用する場面

「固定資産税評価額」は、固定資産税の他、「都市計画税」「不動産取得税」「登録免許税」計算時にも利用されます。

その他、法人税、所得税、相続税との関係では、以下のケースでも利用されます。

| 社宅家賃の計算 | 社宅家賃を算定する際に、固定資産税評価額が利用されます。 |

|---|---|

| 譲渡所得や購入時の土地建物按分計算 | 土地建物をセットで購入した場合、建物減価償却費の計算や、譲渡所得の算定において、土地建物それぞれの内訳金額の把握が必要となります。しかしながら、売買契約書に土地・建物の内訳が記載されていないケースもあります。こういった場合に、固定資産税評価額の比率を用いて按分するケースがあります。 |

| 時価や路線価の目安額の算定 | 固定資産税評価額は、おおむね時価(市場価額)の70%、路線価(相続税評価額)は、概ね時価の80%といわれています。そこで、固定資産税評価額から逆算して、時価(市場価額)や相続税評価額の概算額を算定する際に用いられます。 |

(2) 「固定資産税課税標準額」は利用しない

固定資産税評価額は「固定資産税課税明細書」に記載されています。しかし、「固定資産税課税明細書」には、「固定資産税評価額」のほか、「課税標準額」という金額も記載されています。

家屋の場合は、「課税標準額」=「固定資産税評価額」となりますが、土地の場合は、住宅用地の評価の特例等の「負担調整措置」があるため、課税標準額は、固定資産税評価額よりも小さくなるケースが多いです。

こういった場合、社宅家賃や、譲渡所得等の計算上用いる「固定資産税評価額」は、「課税標準額」や「軽減後の金額」ではなく、「固定資産税評価額」となる点に注意が必要です。

2・固定資産税課税明細書の見方

(1)どこをみればわかるのか?

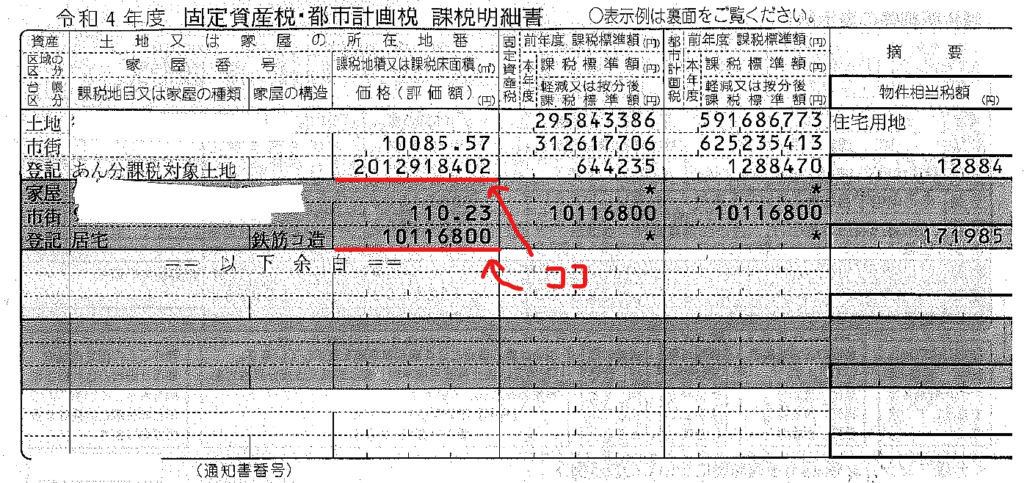

固定資産税・都市計画税の課税明細書のサンプルは以下の通りです。

このうち、赤字の部分の「価格(評価額)」という箇所が、固定資産税評価額になります

(土地2,012,918,402円、家屋10,116,800円)。

「価格(評価額)の右横に記載がある「課税標準額」「軽減又は按分後課税標準額」の金額は、社宅等の計算の際には利用しない点に注意が必要です(固定資産税・都市計画税とも)。

なお、固定資産評価証明書では、「令和00年度価格××円」と記載されている箇所が、固定資産税評価額となります。

その他、摘要欄に「固定資産税の課税標準額」「都市計画税課税標準額」「課税標準の特例額」「比準課税標準額」などの記載があるケースがありますが、これらの情報は関係ありません。

(2)マンション等の場合の敷地利用権は?

上記サンプルの「固定資産課税明細」では、土地の箇所に「あん分課税対象土地」と記載されています。

これは、敷地利用権付の区分建物、つまり、「分譲マンションの1室」のことです。

こういった「分譲マンションの1室」の固定資産税評価額を算定したい場合は、マンション全体に占める「敷地権割合」の情報がないと算定できません。当該「敷地権割合」については、「土地の登記簿謄本」に記載されていますが、上記の「固定資産税課税明細」でも、ある程度の割合の算定が可能です。

例えば、固定資産税(本年度)の欄の「軽減又は按分後課税額」は、644,235円となっています。一方、その上の固定資産税「課税標準額」は、312,617,706円となっています。この2つの数字は、どちらも「固定資産税の課税標準」という「同じ尺度」で算定された「按分前」と「按分後」の数値となります。したがって、644,235円÷312,617,706円=0.206%、この割合が、概ねマンション全体土地に占める、マンション1室の敷地権割合を示しています。

(3)共有の場合

例えば、マンション1室を、2人で共有している場合は、固定資産課税明細の宛名が「○○様 外1名」となっています。こういった共有の場合は、例えば、共有割合が各2分の1の場合は、上記の評価額を2分の1して計算します。

3.土地建物按分計算の具体例

● 土地付き建物を5,200万円(税込)で購入。売買契約書上、土地建物の内訳及び消費税は明示されていない。

● 購入年度の固定資産税課税明細書の「固定資産税評価額」は、土地825万円、建物3,000万円と記載されている。

上記5,200万円(税込)を、固定資産税評価額に基づいて、土地と建物に区分する。

消費税は、土地建物のうち、建物についてのみ課税されます。したがって、契約書等で「消費税」が明示されていれば、消費税から逆算して「建物」の価額を算定することが可能です。算定された建物価額との差額が土地となります、

しかし今回の例題は、契約書に「消費税が明示されていない」ため、消費税額から建物価額を逆算することはできません。

したがって、与えられた土地建物合計額(税込金額5,200万円)につき、「固定資産税評価額」を用いて、土地と建物に按分する必要があります。

(1)固定資産税評価額に消費税は含まれるか?

「固定資産税評価額」は、あくまで評価額ですので、消費税は含まれていない評価額と考えることができます。

したがって、5,200万円(税込額)を按分するには、まずは、固定資産税評価額を、税込金額に合わせる必要があります。

(2)税込ベースでの固定資産税評価額

| 土地 | 825万円(土地は消費税非課税のため変わらず) |

|---|---|

| 建物 | 3,000万円×1.1=3,300万円 |

税込ベースでの、土地建物の固定資産税評価額合計は、825万円+3,300万円=4,125万円となります。

(3)土地建物の按分

| 土地 | (5,200万円 ÷ 4,125万円)× 825万円 = 1,040万円 |

|---|---|

| 建物(税込) | (5,200万円 ÷ 4,125万円) × 3,300万円 = 4,160万円 |

上記の結果、建物は税込4,160万円となりますので、税抜額は、4,160万円 ÷ 1.1 = 3,782万円、消費税は378万円となります。

(4)結論

土地1,040万円、建物3,782万円(別途消費税378万円)となります。

4.参照URL

(社宅に係る通常の賃貸料の額を計算する場合の固定資産税の課税標準額)

https://www.nta.go.jp/law/shitsugi/gensen/03/04.htm

【関連記事】