税金の豆知識

Q183【マンション副業注意】不動産所得が赤字の場合は「借入金利息」の損益通算ができない?

最終更新日:2023/11/1713302view

最近は、サラリーマンの方でも副業でマンション賃貸経営される方も多いと思います。

一般的には、金融機関からの借入により不動産を購入します。

この点、個人が、不動産事業で土地建物等を購入する際、金融機関等からの借入金にかかる「利息」は、原則として「経費」計上が可能です。

ただし、一定の場合、土地に関する借入金利息につき「経費」としての機能が制限される場合があります、具体的には、赤字の場合に他の所得との「損益通算ができない」制限です。

例えば、サラリーマンの方が、別途不動産所得(マンション賃貸等)で赤字の場合は、不動産所得の赤字と、給与所得を損益通算することで給与から天引きされている所得税が還付されます。

今回の論点は、こういった方に影響がある論点です。

今回は、「土地」にかかる「借入金利子」と「損益通算」の関係につきまとめます。

目次

1. 不動産所得が赤字の場合に損益通算できない取引

所得税の計算上、原則として、不動産所得の赤字は、他の所得と損益通算が可能です。

損益通算とは、他の所得で黒字がある場合に、黒字と赤字を相殺することで税金を安くすることができる制度です。

ただし、不動産所得が「赤字」の場合、以下の金額は、損益通算の対象になりません。

① 別荘等、主として趣味、娯楽等を目的で所有する不動産の貸付けに係る損失

② 土地等を取得するために要した「負債の利子」に相当する部分の金額

実務上よく出てくるのは、上記②土地等を取得する際の借入金利子です。

以下、具体例を用いて解説します。

2. 具体例~損益通算できない影響~

具体例を用いて「損益通算」できる金額を算定します。

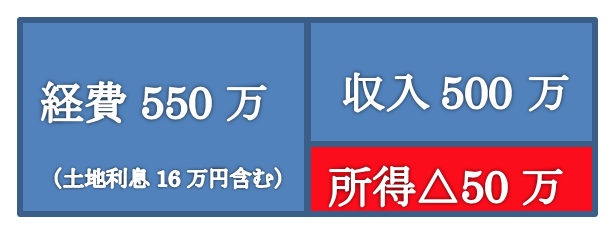

(1) ケース1 不動産所得の赤字が「土地借入金利子」を上回る場合

● 不動産収入:500万円 経費:550万円

⇒ 不動産所得 △50万円

● 上記経費のうち、借入金利息は48万円(うち、土地部分16万円)とする。

損益通算の対象金額 ⇒50万円(不動産赤字額)-16万円(土地にかかる借入金利息) = 34万円

⇒土地借入金利息部分は損益通算できませんので、損益通算の対象となる金額は、不動産所得赤字額50万円-土地借入金利子16万円 =34万円となります。

(2) ケース2 不動産所得の赤字が「借入金利子」を下回る場合

● 不動産収入:500万円 経費:510万円

⇒不動産所得 △10万円

● 上記経費のうち、借入金利息は48万円(うち、土地部分16万円)とする。

損益通算の対象金額 ⇒10万円(不動産赤字額)-16万円(土地にかかる借入金利息) = △6万円

⇒土地借入金利息部分は損益通算できませんので、不動産所得赤字額10万円-土地借入金利子16万円=△6万円のマイナスとなり、損益通算の対象となる金額は0円となります。

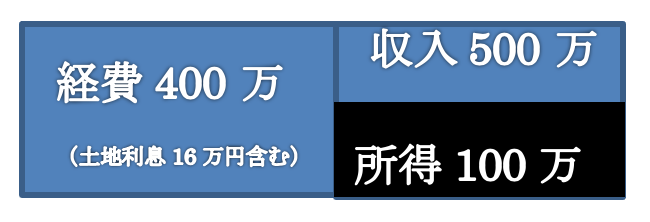

(3) ケース3 不動産所得が黒字の場合

● 不動産収入:500万円 経費:400万円

⇒不動産所得 100万円

● 上記経費のうち、借入金利息は48万円(うち、土地部分16万円)とする。

上記の場合、不動産所得は黒字ですので、損益通算の論点は出てきません。今回の論点は、経費のうち、土地借入金利子16万円の経費性が否認されるわけではなく、あくまで、不動産所得が赤字の場合に、損益通算できる金額が制限されるという論点です。したがって、黒字の場合は、通常通り、土地借入金利息部分16万円の経費が認められます。

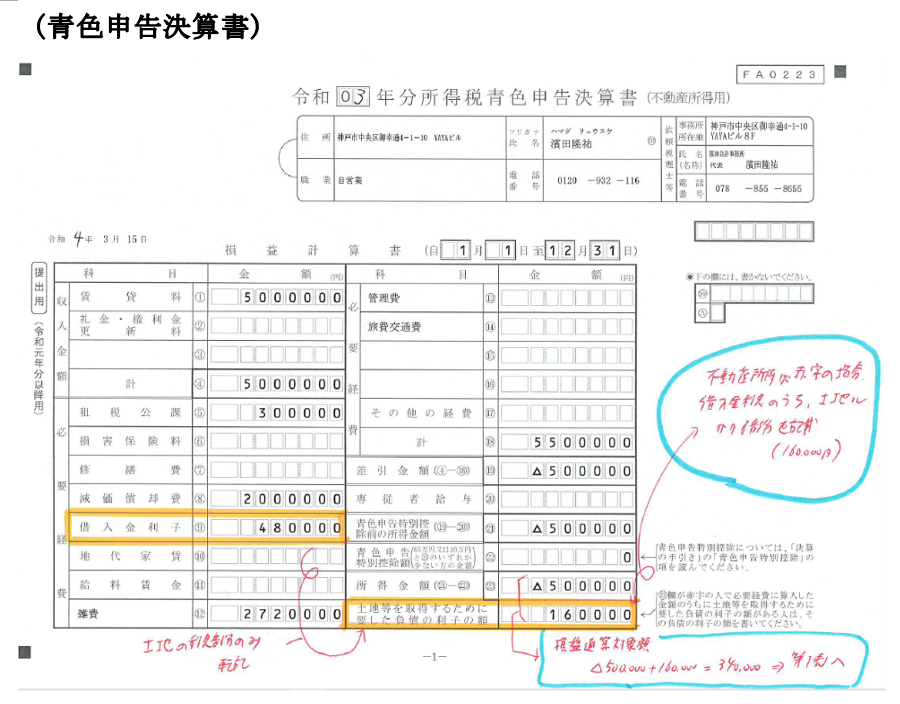

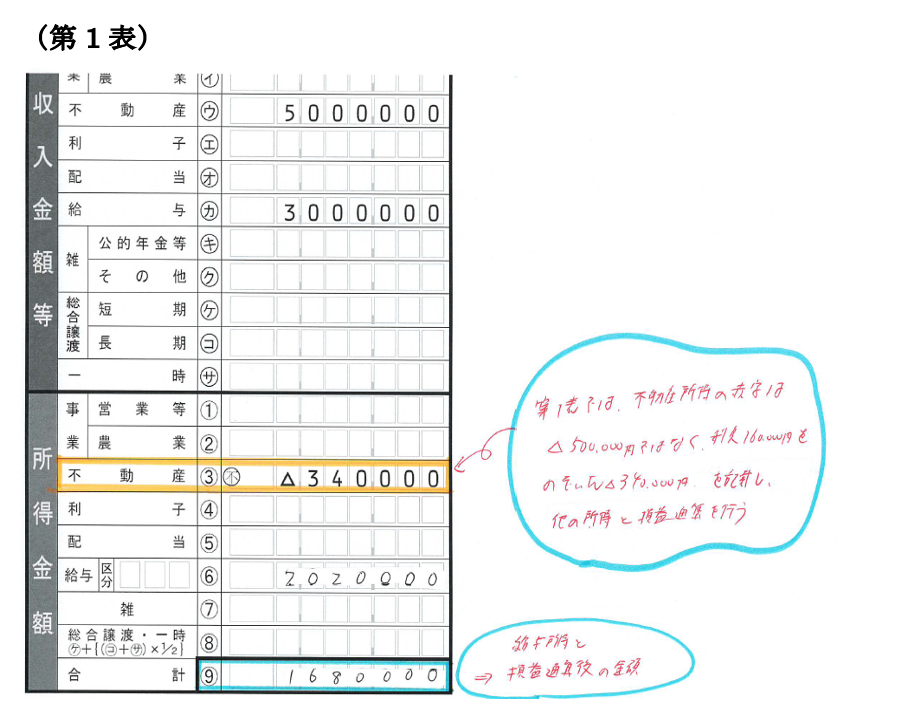

3. 確定申告書の記載方法

上記2(1)ケース1の場合を例に、青色申告決算書及び第1表の記載例をまとめておきます。

結論ですが、給与所得202万と損益通算できる金額は不動産所得の赤字は、34万円となります。

4. ご参考 土地建物一括購入の場合の「借入金」の按分方法

(1) 建物から先に購入したものとして計算

上記の通り、土地取得にかかる借入金利息は損益通算が制限されます、したがって、土地建物を借入金で一括購入した場合、借入金利息を、「土地対応部分」と「建物対応部分」に区分する必要があります。このような場合、借入金は、まず建物のために充てられたものとして計算することが可能です(措令26条の6第2項)。

土地建物それぞれの取得価額比率で借入金按分する方法もありますが、上記の取扱いをする方が、土地利息部分が少なくなり、納税者有利となります。

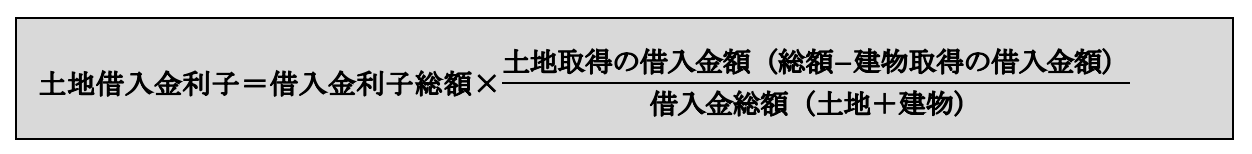

(2) 土地部分の借入金利子の算定式

土地と建物を一括購入した場合の「土地借入金利子」の算定は、以下の計算式で算定します(措法通達41の4-3)。

(3) 計算例

● 不動産取得価格:4,000万円(土地部分:2,000万円 建物部分2,000万円)

● 借入金総額:3,000万円

● 借入金利子総額:48万円

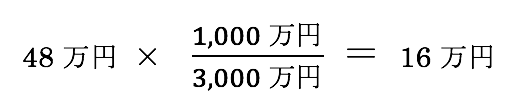

① 借入金総額のうち土地取得に係る金額の算定

3,000万円-2,000万円(建物分)=1,000万円

(まず、建物の取得に充てられ、残額が土地の取得に充てられたものとして計算)

② 土地の取得に係る借入金利子の算定

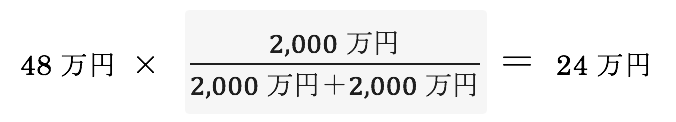

③ ご参考 借入金利息を土地建物の取得価額で按分した場合の土地借入金利息

⇒上記②よりも、土地借入金利息に割り振られる金額が多くなり、不動産赤字の場合に損益通算できない金額が多くなってしまいます。税務上は、上記②の計算で納税者有利な取扱いとなっています。

5. 参照URL

(No.1391 不動産所得が赤字のときの他の所得との通算)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1391.htm

6. YouTube