税金の豆知識

Q207【輸入消費税・関税】課税される対象は?免税となる1万円基準とは?/個人利用は優遇あり/税関の輸入事後調査とは?

最終更新日:2024/01/255439view

海外から商品を輸入した場合は、原則として、関税や輸入消費税が課税されます。

ただし、少額の商品については、免税される場合もあります。

また、輸入の目的が「個人使用目的」の場合は、「課税標準となる金額」や、「免税点」に関しての優遇があります。

今回は、関税や輸入消費税の課税標準・例外的に免税となるケースをお伝えし、「個人輸入」の場合の特別な取扱いにつき解説します。

目次

1. 関税・輸入消費税が課税される対象は?

通関業者(乙仲)を通す場合は、通関業者が税関に輸入申告を行い、関税と輸入消費税を立替払してくれます。その後、乙仲業者から請求に基づき支払うことが一般的です。

なお、一般貨物に限らず、「郵送物」についても、課税価格が20万円を超える場合は、税関に輸入申告が必要です。

(1) 関税・輸入消費税の課税標準

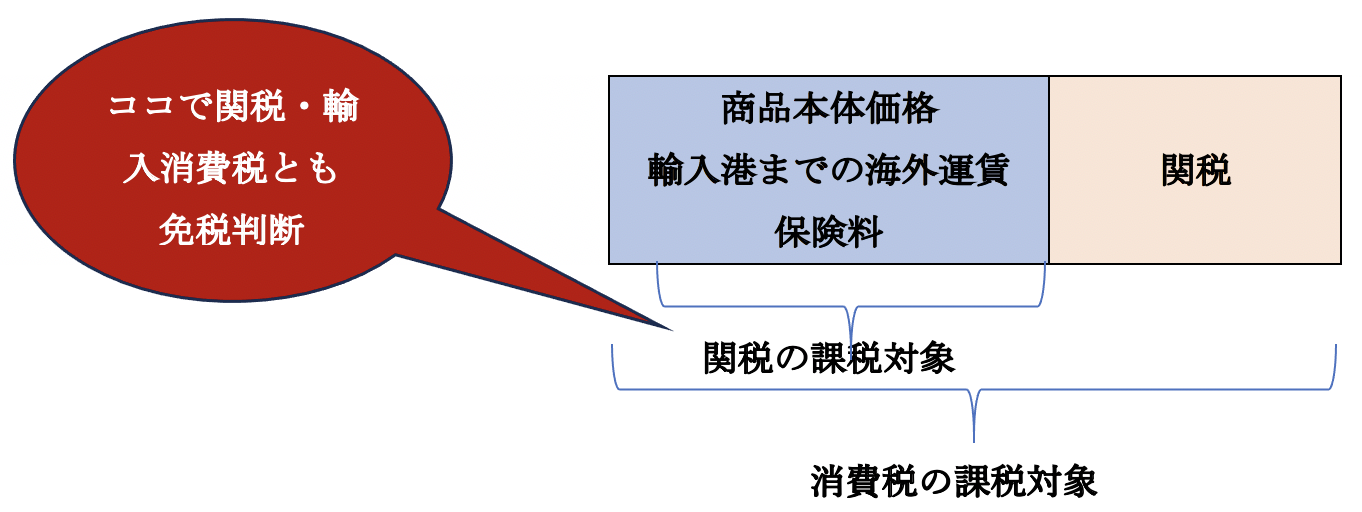

関税・輸入消費税の課税標準は以下となります。

基本的には、CIF価格(商品+輸入港までの海外運賃+保険料)をベースに算定されます。

① 関税課税標準 = CIF価格(※)

② 輸入消費税課税標準 = CIF価格+関税(上記①)

(※)CIF価格 =商品本体代金+輸入港までの海外運賃+保険料

(2) 無償の商品輸入の場合

輸入商品が不良品だった際の代替品や、サンプル輸入の場合など、その商品自体が無償の場合でも、「商品の本来の価格」に対して関税・輸入消費税が課税されます(ギフト品は除く)。国内取引と取扱いが異なります。

また、上記式の通り、海外運賃や保険料等も課税標準となります。

【消基通 5-6-2(無償による貨物の輸入等)】

保税地域から引き取られる外国貨物については、・・「事業として対価を得て行われる」ものには限られない・・外国貨物に係る対価が無償の場合、又は保税地域からの外国貨物の引取りが事業として行われるものではない場合のいずれについても法第4条第2項《外国貨物に対する消費税の課税》の規定が適用されるのであるから留意する。

(3) 関税ゼロの場合でも消費税は課税

関税がゼロでも、消費税は別途課税されます。関税は「国内産業」を守ることを目的とした税金のため、免税となる商品もありますが、輸入消費税は、「商品の役務提供」があれば、課税の対象となります。

2. 関税・輸入消費税が免税となる1万円基準

(1) 原則

「課税価格合計額」が1万円以下の物品の輸入は、関税及び輸入消費税が免税されます(関税定率法14条18号、輸入品徴収法13条1項)。ここでの「課税価格合計額」とは、CIF価格をさし、関税は含まれません。つまり、関税及び輸入消費税とも、CIF価格ベースで、1万円以下であれば、課税されません。

なお、輸入消費税以外の内国消費税(酒税、たばこ税等)については免税になりません。

(2) 例外

国内産業等への影響を考慮して、1万円以下の物品でも、特に定められた物品については、免税になりません。

例えば、材質が革製のカバン、バック、手袋、編物製衣類、革靴などが代表例です。

(3) 1万円基準の判定方法

1万円の判定基準は、以下となります。

| 一般貨物 | ● 原則として、「1申告ごと」の課税価格の合計額で判定 ● 1インボイスに係る貨物を分割して申告した場合は、インボイスに記載されたすべての貨物の課税価格を合計したもので判定 |

|---|---|

| 郵送物 | ● 原則として「1つの包装に梱包された輸入貨物」の合計額で判定 ● 同一差出人から同一名宛人に、同一時期に分散して郵送されたもの等は、分散されたすべての郵送物の課税価格を合計したもので判定 |

3. 個人使用目的の輸入は?

(1) 課税標準

個人の方が、個人的使用の目的で輸入する場合も、関税及び輸入消費税は課税されます。ただし、関税の課税標準は「商品本体価格×60%」となり、海外運賃や保険料は入りません。消費税も、「商品本体価格×60%+関税」が課税標準となります。つまり、個人使用目的の方が、関税や輸入消費税は大幅に安くなる、ということになります。

(2) 1万円基準の判定

個人利用目的の場合は「商品本体価格×60%」が1万円以下の物品の場合、関税及び輸入消費税が免税されます。関税及び輸入消費税とも「商品本体価格」だけで判定でき、しかも60%した後の金額で判定が可能です。つまり、個人利用目的の場合は、商品本体価格が16,666円以下であれば、原則として関税、輸入消費税とも免税となります。

(3) 個人使用と商売目的との線引き

上記の通り、個人使用目的で輸入した場合は、事業目的に比べて、納税額や免税点に優遇措置がありますので、両者の区分は非常に重要です。税関側で、両者を区分する一般的な判定基準としては、以下の点が挙げられます。

● 送り先が、屋号や会社名になっていないか?

● 購入する商品を反復的(繰り返し)に輸入していないか?

● 表記されている金額に不自然さがないか?

● 購入する数量が「個人使用する分」としては適量か?

4. 1万円基準判定の具体例

● 16,000円の商品を輸入した(革製品等、免税除外の物品ではないものとする)。

● 商品本体代金の他、輸入港までの海外運賃1,000円、保険料1,000円がかかる。

(便宜上、円ベースでの代金表示としています)

● 関税が課税される場合の金額は、720円とする。

(1) 事業目的の場合

16,000円(本体)+ 1,000円(運賃)+ 1,000円(保険料)

= 18,000円(CIF価格) > 10,000円

⇒ 関税及び輸入消費税とも課税

【課税標準】

| 関税課税標準(CIF価格) | 16,000円 + 1,000円 + 1,000円 = 18,000円 |

|---|---|

| 消費税課税標準(CIF価格+関税) | 18,000円(CIF価格)+720円 = 18,720円 |

上記金額に、関税率及び消費税率10%を掛け合わせた金額が、関税及び消費税額となります。ただし、実際には端数計算があるため、ぴったりとした金額にはなりません。

(2) 個人使用目的の場合

個人輸入目的の場合は、商品本体価格×60%で判定が可能です。

16,000円 × 0.6 = 9,600円 < 10,000円

⇒関税及び輸入消費税とも免税

5. 輸入事後調査・申告漏れの場合は?

(1) 申告・納税時期

輸入の際は、品名、数量、金額、関税・消費税金額などを記載した「輸入(納税)申告書」を税関に提出します。関税及び輸入消費税の納税時期は、原則として、輸入品を引き取る時までとなります。ただし、税関長から認定・承認された特例委託輸入者や、特例輸入者は、貨物引取後に関税・輸入消費税を申告納税することが可能です。

なお、海外アマゾンなど一部のサイトでは、商品購入時に、関税や輸入消費税を徴収する仕組みを導入しているところもあるようです。

(2) 輸入事後調査

輸入・輸出に係る関税や消費税等に関しては、事後的に税務調査を行っています。主な申告漏れの事例としては、輸出者や輸入者が作成した低価インボイスによる輸入申告(実際のインボイス金額よりも低い価格での申告)②関税率の適用誤り③輸入貨物に係るロイヤリティの申告漏れ等が多いようです。

6. 参照URL

(No.6563 輸入取引)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6563.htm

(価格が20万円を超える国際郵便物の通関手続の見直しについて)

https://www.customs.go.jp/tsukan/yubin/yubin210216.htm

(税関 課税価格の合計額が1万円以下の物品の免税適用について)

https://www.customs.go.jp/tetsuzuki/c-answer/imtsukan/1006_jr.htm

(輸入事後調査の結果 財務省 令和4年11月9日)

https://www.mof.go.jp/policy/customs_tariff/trade/collection/ka20221109b3_all.pdf

7. YouTube

関連記事