税金の豆知識

Q27【欠損金の繰戻し還付】計算方法は?繰越控除とどちらが得?デメリットは?/地方税の処理は?

最終更新日:2023/06/2337111view

業績が不振の場合、赤字を繰越して将来の利益と相殺できる「繰越控除」の制度がありますが、その逆、つまり、当期の赤字を前年に繰り戻して、前年に支払った「法人税」を取り戻す制度があります。

「欠損金の繰戻しによる還付」という制度です。

当該制度は、赤字で資金不足場面での適用となるため、「資金繰りの改善」という点で、非常にメリットが高い制度です。

一方で、税務署により「還付可否」が決定されることから、税務調査(実地調査)が行われるケースもあります。

今回は、青色申告で認められる法人の「欠損金の繰戻し還付制度」につき解説します。

(個人所得税でも同様の制度がありますが、今回は「法人税の繰戻し還付」につき解説します)。

目次

1.「欠損金の繰戻し還付制度」とは?

(1) 「欠損金の繰戻し還付制度」とは

「欠損金の繰戻し還付制度」とは、青色申告を行う中小企業者等で、「欠損」が生じた場合、当該欠損金額を、欠損が生じた事業年度開始の日前1年以内に開始した事業年度に繰り戻して、法人税額の還付請求ができる制度です。

簡単にいうと、今期赤字だった場合に、前期支払った税金のうち、今期赤字部分の税金を返してもらえる制度です。

(2) 法人税及び地方法人税のみ

当該制度で還付の請求ができるのは、国税(法人税及び地方法人税)のみです。法人事業税や住民税は対象外となります。

(3) 適用対象法人

中小企業者等に限られます。中小企業者等とは、以下の法人です。

| ① | 普通法人で、事業年度終了の時における資本金(又は出資金)の額が1億円以下 (資本金5億円以上の法人等の100%子会社等は除く) |

|---|---|

| ② | 公益法人等又は協同組合等 |

| ③ | 法人税法以外の法律によって公益法人等とみなされる法人(団地組合管理法人等) |

| ④ | 人格のない社団等 |

(4) 要件

| ① | 還付所得事業年度から欠損事業年度の前事業年度まで、連続で青色確定申告書を提出 |

|---|---|

| ② | 欠損事業年度の青色確定申告書を提出期限までに提出 |

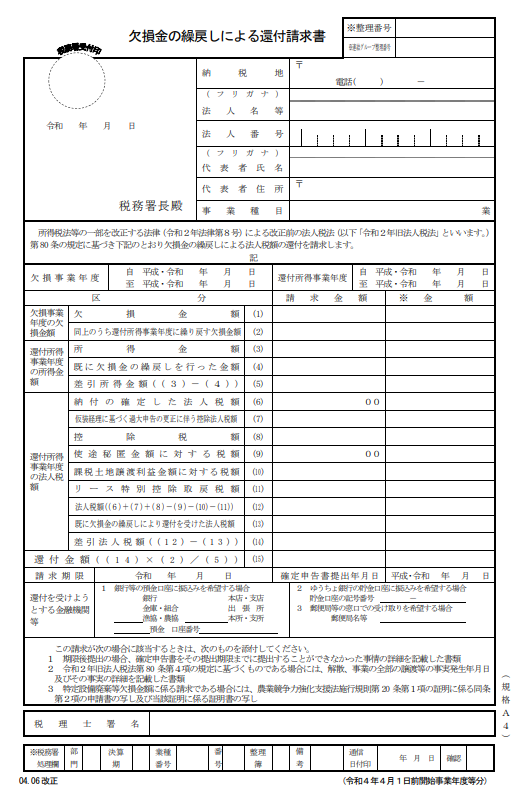

| ③ | 確定申告書と同時に「欠損金の繰戻しによる還付請求書」を提出 |

2.「繰戻し還付」と「繰越控除」はどちらが得なのか?

「欠損金」を、前事業年度に繰戻すのが「繰戻し還付」、翌年度以降に繰り越すのが「繰越控除」ですので、長期的にみると、両者に大きな違い(注)はありません(今期還付を受けるか、将来の税金を減らすか?)

ただし、次のような場合には、一般的には「繰戻し還付」の方がお得だと考えられます。

・長期的(10年)に黒字化が見込めない。

・短期的な資金繰りを重視したい。

(注)「繰戻し還付」が納付税額をベースに還付金額を計算するのに対し、「繰越控除」は、所得金額から欠損金額を控除する規定であるため、微妙に納付税額に差が生じる場合があります(法人税率が変わる場合など)。

3.還付金額の計算方法

(1) 還付額の計算式

還付所得事業年度の法人税額×(欠損事業年度の欠損金額(分母が限度)/還付所得事業年度の所得金額)

(2) 具体例

●2023年3月期(還付事業年度)の所得1,000万円(法人税150万円)

●ケース1 2024年3月期(欠損事業年度)の欠損金が800万円の場合

●ケース2 2024年3月期(欠損事業年度)の欠損金が1,300万円の場合

① ケース1

150万円 × 800万円 ÷ 1,000万円 = 120万円(還付額)

② ケース2

150万円 × 1,000万円(分母が限度) ÷ 1,000万円 = 150万円(還付額)

(注)分母が上限となりますので、余ったからといって「前々期に遡って欠損金を繰戻す」ことはできません。

(欠損金の繰戻し還付期間はあくまで1年)

4.使いきれない欠損金は「繰越控除」が可能

上記の「ケース2」では、欠損金1,300万円のうち1,000万円は、「繰戻し還付」を利用することができましたが、余った欠損金300万円は、翌期以降10年間を上限に、「繰越控除制度」(注)で所得金額から控除することが可能です。

(注)欠損金の繰越控除制度

過去の事業年度において生じた欠損金を、「翌事業年度以降」に繰越し、その事業年度の所得から控除する制度

(10年間が上限)

5.地方税(事業税・住民税)上の取扱い

「繰戻し還付制度」は、「法人税及び地方法人税」のみの規定で、事業税や住民税などの地方税には適用されません。

したがって、「法人税及び地方法人税」につき、欠損金の繰戻し還付の適用を受けた場合でも、事業税(所得割)・住民税(法人税割)の計算上は、その繰戻還付がなかったものとして、その事業年度において生じた欠損金を翌期以降に繰り越すための手続が必要となります。具体的には以下となります。

(1) 事業税(所得割)

「事業税の欠損金」は、繰戻し還付適用前の欠損金となります。当該金額を、事業税上は翌期以降に繰り越します(第6号様式別表9・欠損金額等及び災害損失金の控除明細書)。

つまり、法人税上の繰越欠損金と、事業税上の繰越欠損金の金額は一致しなくなります。

(2) 住民税(県民税・市民税法人税割)

還付を受けた法人税額は、その後10年間の法人住民税(法人税割)の課税標準となる法人税額から控除が可能です。「控除対象還付法人税額」として繰り越します(第6号様式別表2の3、第20号様式別表2の3・控除対象還付法人税額又は控除対象個別帰属還付税額の控除明細書)。

事業税に関しては、欠損金の控除明細があるため適用漏れは少ないですが、住民税は、別途明細の添付がないと適用ができないため、注意が必要です。

なお、翌年以降、控除できる金額は、毎年の「法人税割の課税標準となる法人税額」が上限となります(超えた部分は、引き続き繰越)。

結論ですが、法人税の還付請求をした「翌年度以降の法人住民税の申告」では、還付を忘れずに行う必要があります。

6.デメリット~税務調査の可能性~

条文上は、還付請求書の提出があつた場合には、税務調査のうえで、還付の適否を通知することになっています(法80条10)。ここでの「税務調査」は、「机上の調査」も含まれますので、必ずしも「実地調査」が行われるとは限りませんが、一応、税務調査の可能性も念頭に置いておく必要があります。

【法法80条10】

税務署長は、前項の還付請求書の提出があつた場合には、その請求の基礎となつた欠損金額その他必要な事項について調査し、その調査したところにより、その請求をした内国法人に対し、その請求に係る金額を限度として法人税を還付し、又は請求の理由がない旨をする。

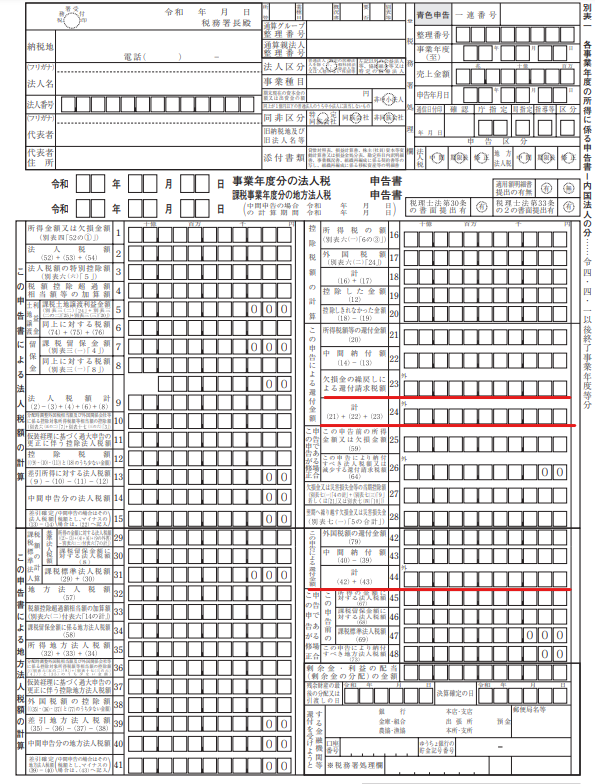

7.ご参考 法人税申告書上の記載書類

8.参照URL

(欠損金の繰戻しによる還付)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_38.htm

(青色申告書を提出した事業年度の欠損金の繰越控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5762.htm