税金の豆知識

Q141【2022年改正】前年以前4年内に他の退職金がある場合の「退職所得控除」の調整とは?/小規模企業共済・iDeCo注意

最終更新日:2023/11/1785434view

退職金については、勤続年数に応じた「退職所得控除」や課税所得を1/2できる規定があるため、一般的には、所得税が非常に安く収まります。

ただし、前年以前4年以内に「退職金」を受け取っている場合、今回受け取る退職金にかかる退職所得控除額が少なくなり、所得税が高くなる!という論点があります(確定拠出年金の「老齢給付金」は、前年以前19年間)。

退職所得には、勤務先からの「退職金」以外にも、「小規模企業共済やiDeCo(個人型確定拠出年金)の返戻金」、「生命保険会社から一時金」なども該当する場合がありますので、意外と関連するケースは多いかもしれません。

今回は、過去4年内に「他の退職金」がある場合の「退職所得控除」の調整につき解説します。

また、2022年4月以降、「iDeCo等の個人型確定拠出年金の老齢一時金」は、過去19年間分が「退職所得控除の調整対象」となる改正が行われていますので、こちらも解説します(従来は14年間)。

なお、同じ年度に退職金を複数受け取る場合は、今回の論点よりも・・さらに税金が高くなります。こちらについては、別途N0 139でまとめていますので、ご参照ください。

目次

1. 退職金の所得税算定方法

(1) 退職金の所得税計算

退職金の所得税は、以下の方法で算定します。

● (収入金額 – 退職所得控除額)× 1/2=課税退職所得の金額

● 課税退職所得×税率(分離課税)

(2) 退職所得控除額とは?

「退職所得控除額」とは、勤続年数に応じて、退職金の額から最初から差し引いてくれる「経費」のようなものです。

以下となります。

| 勤続年数20年以下の場合 | 勤続年数×40万円(最低80万円) |

|---|---|

| 勤続年数20年超の場合 | 800万+(勤続年数-20年)×70万円 |

退職金にかかる所得税の基本的な算定方法は、Q5をご参照ください。

2. 前年以前4年内に他の退職金がある場合

過去4年内に他の退職金がある場合は、「退職所得控除」の金額の調整が必要となります。イメージは、過去に複数の退職金がある場合、「勤続期間等の重複部分」があるため、「重複勤続期間部分」については、今回の退職金支払時に算定された「退職所得控除」の額からマイナスしてください、という内容です。

(1) 他の退職金の有無の把握

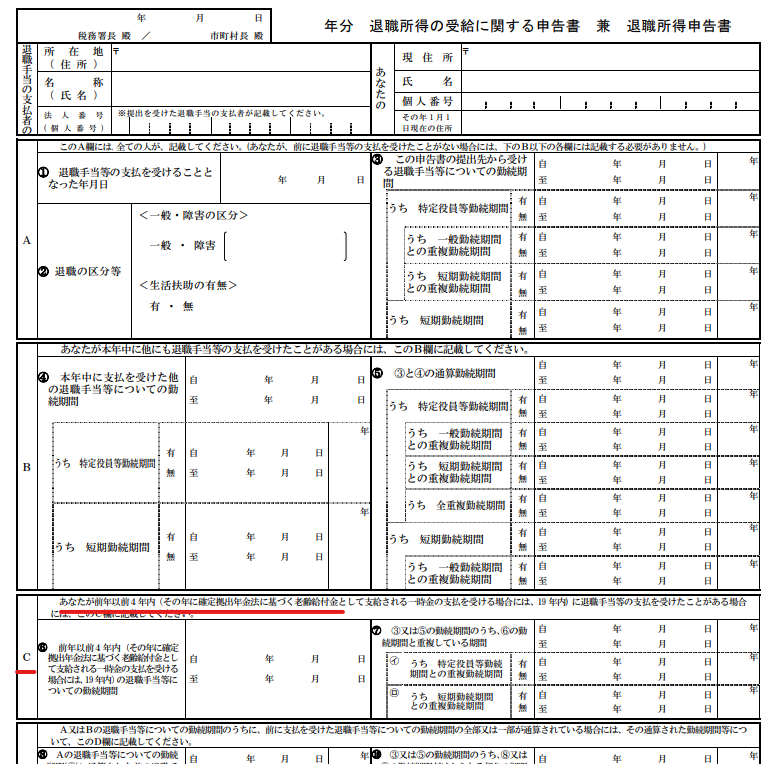

過去4年内に他の退職金があるかどうか?は、退職者から提出してもらう「退職所得の受給に関する申告書」の「C欄」「前年以前4年内に退職手当等の支払を受けたことがある場合」の記載内容から把握可能です。

(2) 具体的な手続

具体的な手続は以下となります。

| 前4年内の退職金支給時の 退職所得控除額の利用状況を把握 | 前4年内に支給された「他の退職金」計算時の退職所得控除額が全額利用済か?未利用があるか?を確認。 | |

|---|---|---|

| 重複期間/みなし重複期間の把握 | 全額利用済 | 「今回の退職金」と、前4年内に支給された「他の退職金」の勤続期間の重複期間(年未満切捨)を把握。 |

| 未利用あり | 「今回の退職金」と、前4年内に支給された「他の退職金」の勤続期間のみなし重複期間(年未満切捨)を把握。 | |

| 調整額の算定 | 上記の「重複期間(みなし重複期間)」を、勤続年数とみなした場合の「退職所得控除額」を算定(=この額が調整額となります)。 | |

| 退職所得控除額の算定 | 今回の退職金にかかる「退職所得控除額」から、上記の「調整額」をマイナスして、調整後の「退職所得控除額」を算定。 | 源泉徴収税額の算定 | 今回支給する退職金金額より、調整後の退職所得控除の金額を差し引き、所得税、住民税の計算を行う。 |

先にイメージをお伝えしておくと、過去に支給された退職金計算時の「退職所得控除」が余っていればいるほど(控除不足あり)、重複期間が少なくなり、今回の退職金にかかる税金は安くなります。

なかなか難解で、文章だけではイメージしにくいと思います。以下、具体例で解説します。

3. 具体例

● 2029年4月に勤務先を退職し、退職金400万の支給を予定(勤続期間 2018/3~2029/4 11年2カ月)。

● 2028年12月に、iDeCo(個人型確定拠出年金)の老齢一時金を受け取っている(iDeCo加入期間 2008/4~2028/12 20年9カ月)。

● 「退職所得の受給に関する申告書」は提出しているものとする。

iDeCoの老齢一時金は「退職所得」に該当します。今回の事例は、勤務先からの退職金支給前4年内に、iDeCoの老齢一時金(退職所得)の支給があるため、現勤務先の退職金にかかる「退職所得控除額」の計算に「一定の調整」が入ります。

【調整の流れ】

| 前4年内の退職金支給時の退職所得控除額の利用状況を確認 | まず、iDeCoの老齢一時金支給時に、退職所得控除額が全額利用済か?未利用があるかを確認。 |

|---|---|

| 重複期間/みなし重複期間の把握 | 「iDeCo」と「勤務先」の勤続(加入)期間の「重複期間」を把握。 |

| 調整額の算定 | 上記「重複期間」を勤続年数とみなした「退職所得控除額」を算定。(調整額) |

| 退職所得控除額の算定 | 勤務先の「退職所得控除額」から、上記の「調整額」をマイナスして、調整後の「退職所得控除額」を算定。 | 源泉徴収税額の算定 | 勤務先から今回支給される退職金金額より、調整後の退職所得控除の金額を差し引き、所得税、住民税の計算を行う |

以下、2つのケースに分けてまとめます。

4. iDeCo支給時に「退職所得控除額」が全額利用済の場合

iDeCoの老齢一時金支給額が900万円の場合 (加入期間 2008/4~2028/12 20年9カ月)

(1) iDeCo支給時の「退職所得控除」利用状況の確認

① 退職所得控除額

iDeCo加入年数21年(年未満切上)の退職所得控除額・・800万円 +(21年 ‐ 20年) × 70万円 = 870万円

② 退職所得控除額の余り

iDeCoの老齢一時金900万円 > 退職所得控除870万円(上記①)

⇒退職所得控除は、全額利用済

(2) 重複期間の把握

iDeCo支給時の退職所得控除を全額利用済の場合は、実際の重複期間で算定する(みなし重複期間の調整はなし)

⇒重複期間は、2018/3 ~ 2028/12 (10年10カ月) ⇒ 10年(年未満切捨、納税者有利)

(3) 調整額の算定(重複期間を「勤続期間」とみなした場合の退職所得控除額)

40万円(※) × 10年 =400万円

(※)勤続年数20年以下の「年あたり」退職所得控除額

(4) 勤務先からの退職金にかかる退職所得控除額の算定

① 通常の計算(調整前)

勤務先での勤続期間は 2018年3月 ~ 2029年4月 ⇒ 11年2カ月 ⇒年未満切上 12年

40万円×12年=480万円

② 調整後(上記(4)①‐(3))

480万円 - 400万円 = 80万円 ⇒調整後の退職所得控除の金額

(5) 勤務先からの退職金 源泉所得税額の算定

(400万円 - 80万円)× 1/2 = 160万円(仮に調整がない場合は、退職所得控除480万円⇒税額ゼロだった。)

160万円 × 5% × 102.1% = 81,680円

5. iDeCo支給時に「退職所得控除額」の未利用分がある場合

iDeCoの老齢一時金支給額が、500万円の場合 (加入期間 2008/4~2028/12 20年9カ月)

(1) iDeCo支給時の「退職所得控除」利用状況の確認

① 退職所得控除額

ケース1と同じ。870万円

② 退職所得控除不足額の有無

iDeCoの老齢一時金 500万円 < 退職所得控除 870万円(上記①)

退職所得控除の未利用分あり

(2) みなし重複期間の把握

iDeCoの老齢一時金支給時に、退職所得控除の未利用分がある場合、「みなし重複期間」を算定します。退職所得控除の未利用分があるため、税金計算上の「重複している期間」は、実際の重複期間よりも少ないだろう!という考え方です。

① みなし勤続期間の算定

まず、iDeCoの老齢一時金支給額500万円をもとに、「みなし勤続期間」を算定します。

「実際支給金額」÷ 年あたりの退職所得控除額の逆算で算定します (iDeCoの老齢一時金実際支給額500万円に相当する「勤続期間」は、どれくらいなのか?)。

500万円(iDeCo老齢一時金) ÷ 40万円(※)=12.5年 ⇒12年(年未満切捨)

(※)勤続年数20年以下の「年あたり」退職所得控除額

⇒iDeCoの老齢一時金500万円から計算した「勤続期間」は、12年となりますので、iDeCoのみなし勤続期間 = 2008/4 (iDeCo加入日)~ 2020/3(12年)となります。

つまり、iDeCoは、実際は2028年12月まで加入済ですが、退職金から逆算した加入終期は、2020年3月という計算です。

② みなし重複期間の把握

上記①「みなし勤続期間」を前提に、勤務先とiDeCoの「みなし重複期間」を把握します。

みなし重複期間は、2018/3(勤務先入社日)~2020/3(iDeCoみなし勤務期間終了日)⇒2年1か月⇒2年(年未満切捨)

(3) 調整額の算定(重複期間を「勤続期間」とみなした場合の退職所得控除額)

40万円(※) × 2年= 80万円

(※)勤続年数20年以下の「年あたり」退職所得控除額

(4) 勤務先からの退職金にかかる退職所得控除額の算定

① 通常の計算(調整前)

ケース1と同じ。40万円×12年(年未満切上)=480万円

② 調整後(上記(4)①‐(3))

480万円 - 80万円 = 400万円 ⇒ 調整後の退職所得控除の金額

(5) 勤務先からの退職金 源泉所得税額の算定

(400万円 - 400万円)× 1/2 = 0 ⇒源泉所得税はゼロ

6. iDeCoは本当に得なのか?(2022年4月~改正)

上記例題のように、iDeCoの「老齢一時金」支給が先、勤務先等からの退職金支給が後のケースは、原則通り、「過去4年内の制限」となります。この場合は、iDeCo支給後、5年間期間を開ければ、退職所得控除の制限はありません。

一方、上記例題と逆のパターン 勤務先等からの退職金支給が先、iDeCo「老齢一時金」支給が後の場合は、「退職所得控除の調整対象期間が「過去19年間」となります。(2022年4月より、前年以前19年内に改正(従来は14年間))

つまり・・勤務先からの退職金を受取後、19年以内にiDeCoを受け取る場合は・・iDeCo受取時の「退職所得控除」の金額の調整が行われることになります。逆に言うと・・iDeCoの老齢一時金の受取最高年齢75歳で受け取った場合でも、そこから20年前、つまり55歳で勤務先等からの退職金をもらわない限り、「退職所得控除」の金額の調整対象となります。

iDeCoは退職所得としてメリットの高い商品ですが、今回の改正により、他の退職金との関係で、退職所得控除の金額につき、制限が生じる時期がかなり長くなりますので、ご留意ください。

7. 参照URL

(No.2732 退職手当等に対する源泉徴収)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2732.htm

8. YouTube