税金の豆知識

Q67【繰延資産とは?】繰延資産の税務処理・償却年数・勘定科目は?/前払費用との違い/実務上迷いやすい事例

最終更新日:2022/01/3184301view

開業費、開発費、賃貸借契約時に支払う「権利金」「礼金」などは、「繰延資産」と呼ばれます。

繰延資産とは、既に支払済だが、支出の効果が「将来にわたって長期的に見込まれる」ものを指します。

「前払費用」や「無形固定資産」と似ていますが、税務上は、これらとは異なった取扱いがされます。

税法上定められている「繰延資産」は、①会計上の繰延資産と②税法特有の繰延資産の2種類となります。

今回は、税務上定められる「繰延資産」の具体的内容や、償却期間、勘定科目、少額の繰延資産の取扱いをまとめます。

目次

1.繰延資産・前払費用・無形固定資産の違い

すべて「既に支払済」という点では共通していますが、大きな違いは以下の通りです。

(厳密ではないですが、イメージを理解する上では、目安になるかなと思います。

| 繰延資産 | 前払費用 | 無形固定資産 | |

|---|---|---|---|

| 支払・支払義務 | 支払済 | 同左 | 同左 |

| サービス提供 | 一部提供済(将来にわたる) | 未提供 | 一部提供済(将来にわたる) |

| 換金性 | なし | なし | あり |

| 具体例 | 事務所礼金 | 翌年の展示会費用 | ソフトウェア |

●前払費用と繰延資産の違いは明確です。

支払時に、サービス提供がまだか(前払費用?)一部提供済か?(繰延資産)の違いとなります。

●無形固定資産と繰延資産の区分は・・結構難しいです。

基本的には、換金性があるか?(無形固定資産)、ないか?(繰延資産)の違いです

(ただし、権利金(繰延資産)や、のれん(無形固定資産)など・・あてはまらないケースもあります)。

●実務上は、「繰延資産」は税法上「例示列挙」されているので、例示列挙された「繰延資産」に該当するか?が最初のステップだと思います。

2. 会計上の繰延資産

(1)種類は5つ

会計上の繰延資産は、以下の5種類です。

会計上の繰延資産は「限定列挙」ですので、下記以外はありません。

| 内容 | 例 | ||

|---|---|---|---|

| ① | 創立費 | 会社設立費用 | 定款作成費用など |

| ② | 開業費 | 設立後開業までの費用 | 広告費、名刺代など |

| ③ | 開発費 | 新製品・新技術等の開発費用 | 新製品開発プロジェクトの人件費など |

| ④ | 新株発行費 | 株式募集のための費用 | 登記変更費用など |

| ⑤ | 社債発行費 | 社債を発行するための費用 | アレンジャー(銀行など)への手数料など |

(2)償却年数

税法上、「会計上の繰延資産」の償却は、均等償却or任意償却の選択ができます。

「償却期間」は会社法上定められており、以下の通りとなります。

| 創立費・開業費・開発費 | 5年 |

|---|---|

| 新株発行費、社債発行費 | 3年 |

(3)任意償却とは?

「任意償却」とは、金額や償却時期が「任意」の償却方法です。つまり、償却期間内であれば、「いつでも、自由な金額で」償却ができるという方法です。

なお、税法上は、償却年数を超えても「損金」処理可能ですので、実質的には「いつでも償却可能」なものとなります。

3. 税法特有の繰延資産

「会計上の繰延資産」以外に、「税法特有の繰延資産」があり、「国税庁」に例示されています。

ただし、あくまでも例示に過ぎず、例示されている項目に限定されない点に注意です。

(1) 種類は5つ

| 例 | ||

|---|---|---|

| ① | 公共的施設等の負担金 | ● 公共的施設 道路、堤防、護岸のための施設、駅への地下道等 ● 共同的施設 商店街の共同アーケードや日よけ等 |

| ② | 資産賃借のための権利金等 | 建物賃借の際の権利金(返還されないもの)、礼金、更新料、立退料等 |

| ③ | サービス提供を受けるための権利金等 | 製品や技術の製造方法等、ノウハウの頭金等 |

| ④ | 広告宣伝用資産の贈与費用 | 看板、ネオンサイン、陳列棚等の贈与費用 |

| ⑤ | 上記以外で自己が便益を受けるための費用 | スキー場のゲレンデ整備費用、出版権の設定対価、同業者団体の加入金、職業運動選手の契約金等 |

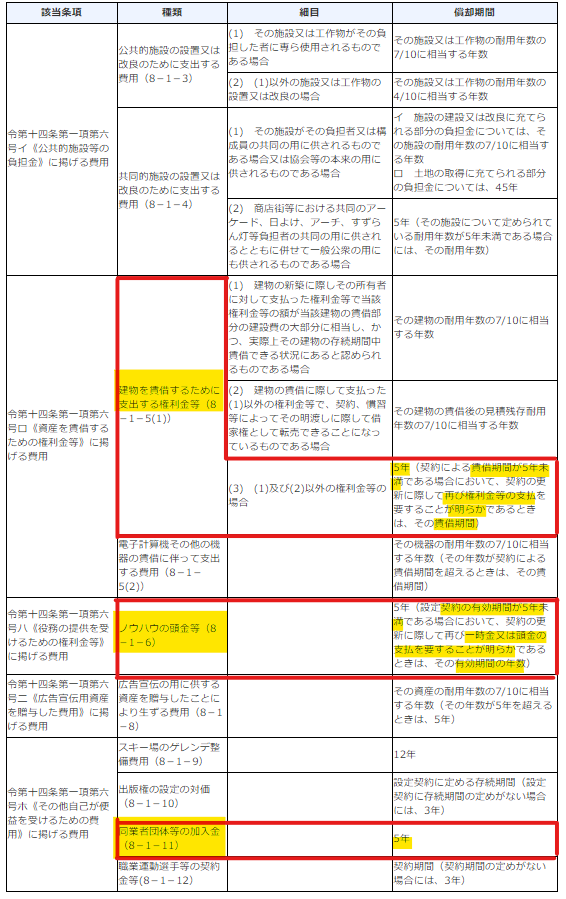

(2) 償却年数

「税法特有の繰延資産」は、任意償却ではなく、税法所定月数での月割償却となります(定額法)。

償却年数については、以下に「国税庁HP」を記載します。実務上よく出てくるところに、色を付けています。

(3) 実務上迷いやすいもの

| フランチャイズ加盟金 | ●上記③に該当し、繰延資産となります。 ●原則5年(5年内更新で、更新時に一時金を払う場合は更新年数)で償却します。(※1) |

|---|---|

| レジャークラブの入会金 (ゴルフ以外) | ●有効期間があり、返還を受けないものは繰延資産となります(法基通9-7-13の2)。 ●一般的に、同業者団体の入会金と同様、5年で償却します。 |

| 営業協力金(※2) | ●通常、支出の効果は「保証期間中」に及ぶことから、繰延資産となります。 ●一般的に「保証期間」で償却します。 |

| 商標権等の使用権 (ロイヤリティ) | ●権利金等として一時に支払う場合は、上記③に該当し、繰延資産となります。 ●原則5年(5年内更新で、更新時に一時金を払う場合はその更新年数)で償却します(※1) | ソフトウェアライセンス料 | ●商標権等の使用権と異なり、「ソフトウェア」として計上します。 |

(※1)契約期間が5年を超えた場合でも、5年で償却を行います

⇒(国税庁 質疑応答事例)「ホテルチェーンに加盟するに当たり支出する加盟一時金」参照

(※2)仕入先に対して取引条件を保証してもらうための協力金(「国税速報」平成25年3月11日 No6255)

(4) 20万未満の「繰延資産」

税法特有の繰延資産は、「支出額が20万円未満」のものは、支出時に一括損金算入が可能です(法人税等施行令134条)。

税法特有の繰延資産は「固定資産」ではないので、一括償却資産や少額の減価償却資産(Q31)とは別に定められています。

4. 会計処理・勘定科目

会計処理の際の「勘定科目」は、以下の通りとなります。

(「税法特有の繰延資産」の勘定科目は、特に規定があるわけではなく、実務上多い処理を記載しています)

| 貸借対照表 | 損益計算書 | |

|---|---|---|

| 会計上の繰延資産 | 繰延資産 (株式交付費・社債発行費・創立費・開業費・開発費) | 繰延資産償却 (営業外費用、ただし開発費は販管費) |

| 税法特有の繰延資産 | 長期前払費用 | 長期前払費用償却or減価償却費(販管費) |

なお、例えば、賃貸借契約の途中で退去した場合の「除却」は、その時点で一括損金OKです(法基通8-3-6)。

科目の決まりはないですが・・個人的には「上記に準じて」、販管費でよいかと思います。

5. 「繰延資産」の償却開始日はいつ?

繰延資産の償却開始日は「支出日」か?「支出の効果が及ぶ日の開始日」か?という論点があります。

「賃貸借契約」の「更新料」のケースで具体例で解説します

(具体例)

●既存の「賃貸借契約」は、2021年9月末に契約更新になる予定で、「更新料」のお知らせが来た。

●「更新料」は、2021年7月に支払う

●この場合、支払った「更新料」(繰延資産)の償却開始日は、支払った2021年7月か?2021年10月か?

一般的に、更新料は「契約更新日前」に支払いますので、「支出の効果が及ぶ日」(2021年10月以降)以前に支払うことがほとんどです。会計の理屈上は、「支出の効果が及ぶ最初」つまり、2021年10月から償却開始?となりそうですが・・

(結論)

税法上の規定は、以下の通り、「支出日」から償却OKと明文化されています(法人税法施行令64条)。

したがって、結論としては「支出日」、上記例題では、2021年7月支出時から「償却開始」で問題ありません。

法人税法施行令64条(繰延資産の償却限度額)

第六十四条 ・・

二 第十四条第一項第六号に掲げる繰延資産 その繰延資産の額・・・をその繰延資産となる費用の支出の効果の及ぶ期間の月数で除して計算した金額に当該事業年度の月数(当該事業年度がその繰延資産となる費用の支出をする日の属する事業年度である場合にあつては同日から当該事業年度終了の日までの期間の月数・・・とする。)・・

6.参照URL

(20万未満の繰延資産(法人税施行令134条、所得税施行令139条の2))

https://thoz.org/law/%E6%98%AD%E5%92%8C40%E5%B9%B4%E6%94%BF%E4%BB%A4%E7%AC%AC97%E5%8F%B7/%E7%AC%AC134%E6%9D%A1%E7%AC%AC1%E9%A0%85/

(税法上の繰延資産)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/08/08_02.htm

(ホテルチェーンに加盟するに当たり支出する加盟一時金)

https://www.nta.go.jp/law/shitsugi/hojin/06/02.htm(

(レジャークラブの入会金)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_07_03.htm