税金の豆知識

Q211【期限一覧付】法人の欠損金繰越期間は10年?9年?/期限後申告・無申告でも繰越控除可能?/大会社と中小企業で異なる?/どこを見ればわかるのか?

最終更新日:2024/03/023575view

税金については、赤字(損失)の場合は、原則として課税されません。

一方で、当該赤字は切り捨てられるわけではありません。「赤字」を将来に向かって繰越し、将来の利益と相殺して税金を安くできる制度があります。「欠損金の繰越制度」(繰越欠損金)と呼ばれます。

青色申告の場合のみ認められている制度です。

「欠損金の繰越制度」は、個人事業主にも認められますが、今回は、「法人の繰越欠損金制度」につき解説します。

目次

1. 欠損金繰越の効果・要件

(1) なぜ繰越が認められるのか?

法人税は、利益の年度は課税され、赤字の年度は課税されません。しかし、赤字か黒字か?の判定は、たまたま決算年度を「1年単位」に区切っているために生じるものです。

例えば、「設立初年度利益△100、2年目利益+100」の場合、初年度は課税されず、2年目は課税されます。しかしながら、仮に、「決算年度が2年単位」であれば、プラスマイナス「ゼロ」で、税金は課税されなかったことになります。

そこで税務上、赤字年度の損失額(欠損金)を一定年度繰り越し、将来黒字が生じた年度に、繰越欠損金と相殺できる制度(欠損金の繰越制度)が認められています。

(2) 欠損金繰越の効果

赤字年度の欠損金を繰り越すことで、将来の税金を減らすことができます。

具体例で解説します(実効税率は30%とします)。

| 2024/3 | 2025/3 | 2026/3 | |

|---|---|---|---|

| 利益(所得/欠損) | △20,000 | 10,000 | 10,000 |

| 繰越欠損金利用 | △10,000 | △10,000 | |

| 課税所得 | 0 | 0 | 0 |

| 法人税等 | 0 | 0 | 0 |

| 繰越欠損金残 | 20,000 | 10,000 | 0 |

2024年3月期は赤字のため課税されず、欠損金20,000を翌年以降に繰越します。一方、2025年3月期、2026年3月期は利益(所得)が生じており、本来は、各年度10,000×30%=3,000の税金が課税されるはずです。しかし、繰り越された欠損金20,000と相殺することで、両年度とも欠損金控除後の所得はゼロとなり、税金は発生しないことになります。

(3) 適用要件

欠損金を繰り越すためには、下記の要件を満たす必要があります。

| 「青色申告の承認申請書」の提出 | 税務署提出期限は以下となります。 ● 会社設立時・・設立から3ヵ月以内 ● 設立済の場合・・青色申告をしようとする事業年度開始日の前日まで |

|---|---|

| 青色申告提出事業年度に生じた欠損金額 | 欠損が発生した事業年度は青色申告が要件。 複式簿記による帳簿の適切な保管が必要。 |

| 欠損発生事業年度後も連続して確定申告を提出 | 連続して提出していれば、たとえ白色申告の年度でも控除OK。 |

2. 繰越期限・申告書での記載場所

(1) 繰越欠損金の期限

現在の欠損金の繰越期限は、発生後10年となっていますが、期限については頻繁に改正されており、いつ発生した欠損金か?で繰越年数が異なります。

現時点での欠損金の繰越期間は以下の通りとなります。

| 欠損金発生事業年度 | 繰越期間 |

|---|---|

| 2018年4月1日以前開始事業年度 | 9年 |

| 2018年4月1日以後開始する事業年度 | 10年 |

なお、欠損金の繰越控除期間が 10 年に延長されたことに伴い、帳簿書類の保存期間も「9 年間⇒10 年間」に延長されています。

(2) 申告書での記載場所

【法人税申告書】

| 別表1 「28の欄」 | 繰越欠損金の総額(「翌期へ繰り越す欠損金又は災害損失金」) |

|---|---|

| 別表7(1) | 「欠損金又は災害損失金の損金算入等に関する明細書」 |

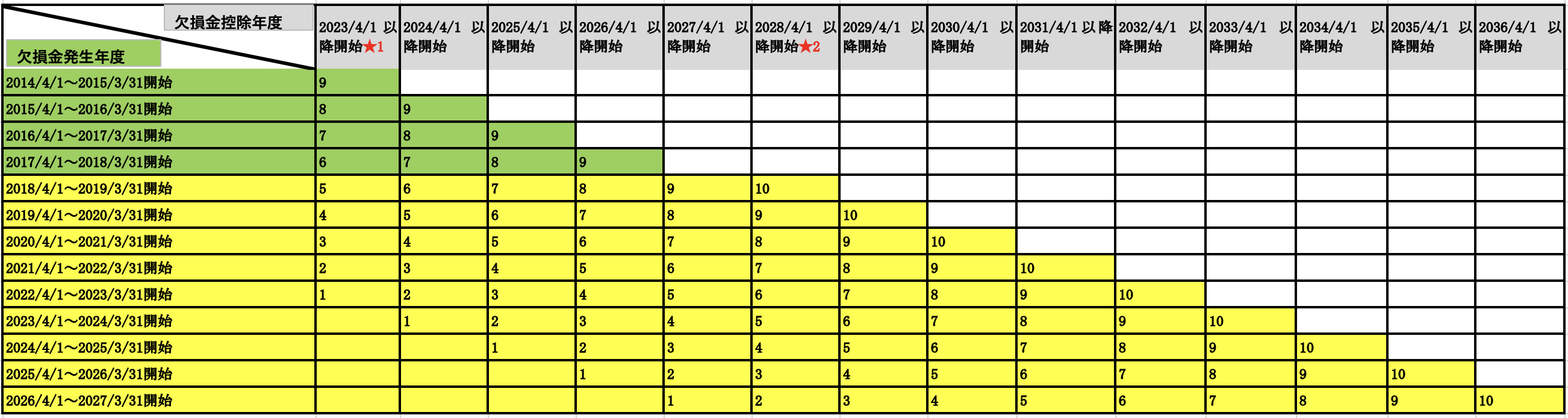

3. 繰越欠損金の期限一覧

繰越欠損金の控除年度と発生年度の関係を「時系列」でまとめると、以下となります。

欠損金控除年度が横軸、欠損金発生年度が縦軸になります。

例えば・・

(★1) 現在が2024年3月期決算の場合、横軸をあてまめると、「2023年4月以降開始事業年度」(=2023/4~2024/3)となります。当該年度で控除できる繰越欠損金は、縦軸を見て、一番古くて、2014年4月1日開始事業年度=2015年3月末に発生した繰越欠損金となります

(★2) 現在が2030年1月期決算の場合、横軸を当てはめると、「2028年4月以降開始事業年度」(=2029/1~2030/1)となります。当該年度で控除できる繰越欠損金は、縦軸を見て、一番古くて、2018年4月1日開始事業年度=2020年1月末に発生した繰越欠損金となります。

4. 期限後申告・無申告の場合の取扱い

(1) 期限後申告の場合、欠損金繰越や繰越控除は可能か?

法人の場合、青色申告は、2期連続無申告or2期連続期限後申告の場合に取り消されますが、1期のみの場合は取消されません

(法法第127条Ⅰ④)。

したがって、申告期限に間に合わず、期限後に申告書を提出した場合でも、2期連続でなければ欠損金の繰越は可能です。また、欠損金利用年度が期限後申告の場合も、欠損金控除は可能です。

(2) 休眠中などで、無申告の場合は?

会社休眠中などで、申告書を連続して提出していなかった場合でも、休眠復活後に、過去分をまとめて提出すれば、「連続して確定申告」を提出していることになりますので、要件は満たします。

ただし、提出する申告書の順番には注意が必要です。例えば、令和5年度赤字で無申告、令和6年黒字で期限内申告しようとする場合、先に令和5年赤字の期限後申告をしてから令和6年の期限内申告を行わなければいけません。間違って、先に令和6年度の申告書を提出してしまうと、繰越控除できなくなりますので、十分な留意が必要です。

5. 大企業は繰越欠損金控除の制限あり

繰越欠損金の制度は、すべての法人や個人事業主に認められますが、資本金1億円超などの「中小法人等以外の法人」は、毎年の繰越欠損金の控除金額上限が定められています。

「繰越控除前所得金額の50%」が、控除限度額となっています。例えば、先述の1.(2)の具体例では、2025年3月期は、10,000×50%=5,000が控除限度額となります。

【中小法人等とは】

中小法人等とは、以下の法人です。普通法人だけややこしい規定になっています。

| 法人の種類 | 中小法人に該当する場合 |

|---|---|

| 普通法人 | 資本金の額等が1億円以下の法人(※) |

| 公益法人等、協同組合等 人格のない社団等 | すべての法人 |

(※)以下の法人は除かれます

● 大法人(資本金の額等が5億円以上の法人等)による完全支配関係がある法人

● 完全支配関係がある複数の大法人に発行済株式等の全部を保有されている法人

6. 利用順序・利用の強制

| 利用の順番 | 繰越欠損金は、発生時期が古い事業年度から優先的に利用する必要があり、 任意に利用したい年度の選択はできません。 |

|---|---|

| 利用は強制 | 黒字が生じた事業年度は、繰越欠損金の利用が強制され、利用しない選択はできません。 例えば、研究開発等の税額特別控除があり、繰越欠損金の利用がなくても課税されないケースでも、 繰越欠損金の利用は強制適用となります(※)。 |

(※)法人税上、「…損金の額に算入する」と規定されており、「…損金の額に算入できる」とはなっていないため、繰越欠損金は所得発生年度での損金算入が強制されます。

7. 欠損金の繰戻し還付

今回の繰越欠損金と全く逆の制度です。赤字の額を、前年に生じた黒字から控除して、前年に支払った法人税額を取り戻す制度です。詳しくはQ27をご参照ください。

8. 繰越欠損金を有する会社の買収・合併

繰越欠損金を保有する会社を合併、買収した場合、繰越欠損金を引き継げるケースがあります。ただし、引継要件や、引き継いだ繰越欠損金につき、一定期間利用制限があります。これらは合併、買収のブログで別途まとめておりますので、ご参照ください。

9. 参照URL

No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5762.htm

10. YouTube

Coming soon

【関連記事】