税金の豆知識

Q197【2022年改正】住宅ローン控除の改正内容は?住民税・年末調整への影響は?/「その他の住宅」の住宅ローン控除はできなくなる!

最終更新日:2025/04/026159view

住宅ローン控除とは、住宅ローン残高に応じて税金が安くなる、所得税・住民税上の「控除」の制度です。

医療費控除等の「所得控除」と異なり、税額から直接控除できる制度のため、税金軽減インパクトが大きい制度です。

しかし、令和4年税制改正により、2022年度からの「住宅ローン控除」につき、適用対象となる物件や控除金額が改正されています。おおむね対象物件や控除金額が少なくなる改正が行われていますので、注意が必要です。

(現在既に住宅ローン控除の適用を受けている人は影響はありません)

今回は、住宅ローン控除の改正内容や、確定申告・年末調整手続の変更内容等につき、解説します。

目次

1. 新築の場合

(1) 改正後「住宅ローン控除」制度の特徴(2022年以降)

改正後の住宅ローン控除の特徴は、以下となります。

● 控除率は0.7%、控除期間は、原則13年(改正前は1%、10年)

● 購入住宅の省エネ性能等に応じた限度額を設定(省エネ性能が高い住宅は借入限度額を上乗せ)

⇒2024年以降、新築住宅は「省エネ基準適合」でないと控除不可(改正前はその他の住宅4,000万円)

● 適用対象者の所得要件を2,000万円以下に引き下げ(改正前は3,000万円)

● 住民税上の控除限度額は、課税総所得金額等の5%(最高97,500円)に引き下げ(改正前は7%or136,500円)

● 新築住宅の床面積要件を、40㎡以上に緩和(2023年以前に建築確認受けたもの)

(2) 2022年以降の住宅ローン控除額の一覧

2022年以降の、住宅ローン控除ができる借入限度額や控除率は以下となります。

| 住宅環境性能等 | 借入限度額 | 控除期間 | 控除率 | |

|---|---|---|---|---|

| 2022/2023年 | 2024/2025年 | |||

| 長期優良住宅 低炭素住宅 | 5,000万円 | 4,500万円 | 13年 | 0.7% |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | ||

| その他の住宅 | 3,000万円 | ゼロ(※) | ||

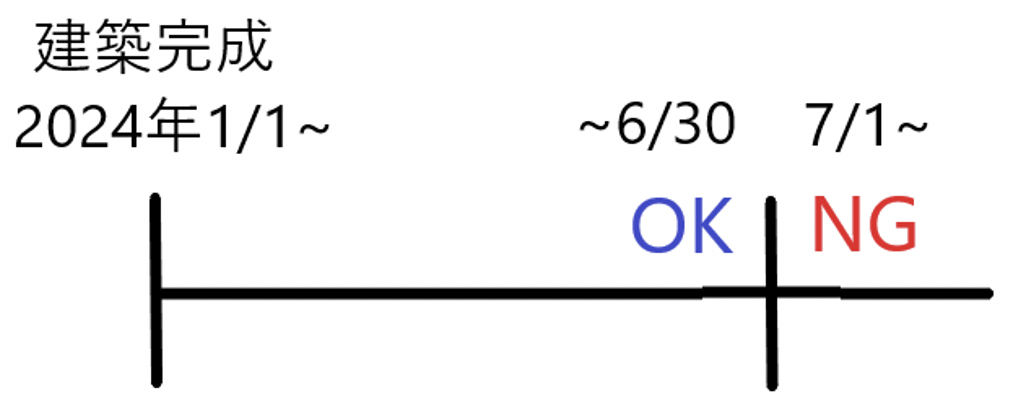

(※)2024年以降、省エネ基準等に該当しない「その他の住宅」は、原則として住宅ローン減税の適用がありませんので、十分な注意が必要です。経過措置として、2023年12月31日までに建築確認を受ける住宅(or登記簿上の建築日付が2024年6月30日以前の住宅)については、2,000万円を上限に住宅ローン控除が可能です(控除期間が10年となる点も注意)。

【建築確認とは】

工事前に、行政へ建築基準法に適合しているか確認申請することです。

(3) 住宅ローン控除の主な要件(改正後)

上記の改正を踏まえた住宅ローン控除の主な要件は、以下となります。床面積や合計所得金額が改正されています。

| 住宅ローン返済期間10年以上 | 繰上返済等で、最終返済月までの期間が10年未満の時点で受けられなくなる。 |

|---|---|

| 居住用 | 投資用や土地のみの購入は× |

| 床面積40㎡以上(※1) | 専有部分の床面積(登記簿)で判断し、階段や通路等の共用部分は含まれない。 |

| 居住用割合1/2以上 | 自営業で自宅を事業利用している場合、居住割合が1/2を超えている必要あり。 |

| 合計所得金額2,000万円以下(※2) | 2,000万円超の年は減税を受けられない(超えていない年は控除OK)。 |

| 引渡しor工事完了から6か月以内に入居 | 引渡しor工事完了から6か月以内に入居する必要あり。 |

| その他の特例受けていない | 3,000万円の特別控除、10年超の軽減税率等の特例を受けていない |

(※1)床面積40㎡以上~50㎡未満の住宅ローン控除の取扱い

今回の改正により、面積要件は40㎡に緩和されましたが、40㎡~50㎡未満の物件は、新築の場合に限定され、2023年末までに建築確認が完了した物件に限定されます。しかも、適用対象者の控除期間のうち、その年分の所得金額が1,000万円を超える年については適用できません。

(※2)合計所得金額とは、事業所得、給与所得、雑所得(公的年金等)、配当所得、不動産所得などの所得金額を合計した金額をさします(純損失or雑損失等の繰越控除適用前)。土地・建物等の譲渡所得等、分離課税の所得(特別控除適用前)も含まれます。ただし、退職所得あるいは、株式などの配当や売買益を「特定口座源泉徴収あり口座」で「申告不要」にしている場合の所得は算入されません。

2. 中古・既存住宅の場合

(1) 中古住宅 改正後の「住宅ローン控除」制度の特徴(2022年以降)

改正後の住宅ローン控除の特徴は、以下となります。

● 控除率は0.7%、控除期間は、原則10年(改正前は1%、10年)

● 購入住宅の省エネ性能等に応じた限度額を設定(省エネ性能が高い住宅は、借入限度額を上乗せ)

⇒新築と異なり、中古住宅については、2024年以降も「その他の住宅」につき控除あり

● 適用対象者の所得要件を2,000万円以下に引き下げ(改正前は3,000万円)

● 住民税上の控除限度額は、課税総所得金額等の5%(最高97,500円)に引き下げ(改正前は7%or136,500円)

● 中古住宅の要件が緩和され、1982年以降建築の住宅は、「新耐震基準適合住宅」であれば要件を満たす。

(2) 中古住宅 住宅ローン控除額の一覧

2022年以降の、住宅ローン控除ができる借入限度額や控除率は以下となります。

| 住宅環境性能等 | 借入限度額 | 控除期間 | 控除率 | |

|---|---|---|---|---|

| 2022/2023年 | 2024/2025年 | |||

| 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 | 3,000万円 | 10年 | 0.7% | |

| その他の住宅 | 2,000万円 | |||

(3) 中古住宅の築年数要件を緩和

築年数要件が廃止になり、1982年(昭和57年)以降に建築の住宅は「新耐震基準適合住宅」に適合しているとみなされることになりました。

(築年数20年以内や、耐震基準証明書の要件がなくなった)

これは集合マンション等の管理組合などが「新耐震基準」書類の不備などで確認に時間を要したケースが一定数生じたことを踏まえて、要件が緩和されました。

(4) 中古 住宅ローン控除の主な要件(改正後)

上記の改正を踏まえた住宅ローン控除の主な要件は、以下となります。合計所得金額が改正されています。

| 住宅ローン返済期間10年以上 | 繰上返済等で最終返済月までの期間が10年未満の時点で受けられなくなる。 |

|---|---|

| 居住用 | 投資用や土地のみの購入は× |

| 床面積50㎡以上 | 専有部分の床面積(登記簿)で判断し、階段や通路等の共用部分は含まれない。 |

| 居住用割合1/2以上 | 自営業で自宅を事業利用している場合、居住割合が1/2を超えている必要あり。 |

| 合計所得金額2,000万円以下(※) | 2,000万円超の年は減税を受けられない(超えていない年は控除OK)。 |

| 引渡しor工事完了から6か月以内に入居 | 引渡しor工事完了から6か月以内に入居する必要あり。 |

| その他の特例受けていない | 3,000万円の特別控除、10年超の軽減税率 |

(※)合計所得金額の定義は、新築の場合と同様です。

3. 手続の変更

2023年以後に入居した人が、2024年1月1日以後に行う確定申告・年末調整より、以下の変更があります。今までなかった新しい手続が新設されています。

| 個人側の義務 | 住宅ローン等を受ける金融機関等に、個人名、住所等一定の事項を記載した申請書の提出が必要 |

|---|---|

| 銀行側の義務 | 税務署に、住宅ローン控除の期間、残高等を記載した法定調書を提出 |

上記の通り、銀行から税務署に法定調書の提出が行われるため、個人側は、確定申告に関しては、税務署への「住宅ローン残高証明書」の提出手続は不要になります。

なお、サラリーマンの方は、住宅ローン控除2年目以降は、年末調整で所得税計算が可能な点は変わりません。

2年目以降は、税務署から納税者に年末残高の情報が記載された「住宅ローン控除証明書」が送付されますので、勤務先には、従来の金融機関からの「住宅ローン残高証明書」に代えて、「住宅ローン控除証明書」を提出する流れになります。

4. 住宅取得資金の贈与税の非課税措置は継続

上記のとおり、所得税上の住宅ローン控除の改正はありましたが、別の制度「住宅取得資金の贈与税の非課税措置」については、2023年まで適用が可能です。直系尊属(父母、祖父母等)からの住宅取得資金の贈与税非課税枠が最大1,000万円認められています。(省エネ住宅等1,000万円、一般の住宅は500万円)。詳しくは、こちらをご参照ください。

5. ご参考 省エネ住宅等とは?

| 長期優良住宅とは | 長期間使用可能な構造や設備、維持保全ができ、バリアフリー性、省エネ性、耐震性があるなどを満たした住宅 |

|---|---|

| 低炭素住宅とは | 二酸化炭素の排出を一定以下にできる省エネ性の優れた住宅。 |

| ZEH | 「ネット・ゼロ・エネルギー・ハウス」の略。断熱性能等を大幅に向上させ、省エネルギーを実現し、年間エネルギー消費量の収支がゼロとなることを目指した住宅。 |

| 省エネ基準適合住宅 | 日本住宅性能表示基準において、一定基準を満たす省エネ性の優れた住宅。 |

6. 参照URL

令和4年度税制改正の大綱(1/8)住宅・土地税制

https://www.nta.go.jp/publication/pamph/shotoku/0022004-070.pdf

住宅ローン減税(国土交通省)

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

7. YouTube