税金の豆知識

Q39【令和2年改正】交際費課税と飲食費・社内飲食費の関係/会社規模による損金算入限度額の違い

最終更新日:2024/05/24124127view

ビジネス上、得意先との関係を深めるための「接待交際費」は、必要な支出ですね。

得意先と会食する場合や、旅行に接待する費用等は、得意先との関係を深めるために必要な支出です。

しかし、交際費を無制限に認めると無駄遣いが増える・・という政策上の目的から、法人税上は、交際費の「損金算入限度額」が定められています。

「交際費」については、周辺科目との違いの論点が多岐にわたりますが、今回は「交際費」に該当する場合を前提に、交際費課税の全体像と「飲食費」との関係を中心にまとめます。

なお、個人事業主に関しては「交際費」の制限はありません。

目次

1. 交際費とは?

交際費の定義は以下の通りです。

交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係ある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出するもの

(租措法第61条の4第4項)。(第61条の4(1)-22)

「その他事業に関係ある者等」には、社内の役員や従業員、株主等も含まれます。つまり社内交際費も含まれます。

2. 交際費課税の対象範囲

(1)交際費と飲食費

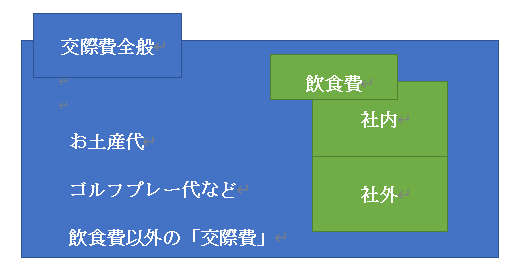

交際費課税の制度を理解するにあたり、「交際費」と「飲食費」の概念を理解する必要があります。

「飲食費」は飲食代全般、「交際費」は「飲食費」も含むお土産、ゴルフプレー代など「飲食以外の支出」も含む広い概念となります。

また、「飲食費」については、「社内飲食費」と「社外飲食費」に分かれます

(飲食費以外の交際費は、社内・社外の区別は特にありません)

(2)「飲食費」とは?

飲食費とは「飲食その他これに類する行為のために要する費用」です。

飲食費に該当するもの、しないものを例示すると以下の通り。

| 飲食費に該当するもの | ・従業員等が得意先等を接待する「飲食代」 ・飲食等のテーブルチャージ料やサービス料等 ・飲食等の会場費 ・得意先等の業務や行事開催の際の「差入弁当代」 (差入れ後、相応時間内に飲食されるもの) ・飲食後、その飲食店等で提供されている持帰「お土産代」 |

|---|---|

| 飲食費に該当しないもの | ・ゴルフや観劇、旅行等に際する飲食費用(※1) ・接待等を行う飲食店等への送迎費(※2) ・飲食物の詰め合わせ等の贈答費用 |

(※1)ただし、飲食等が催事と別に単独と認められる場合はOK

例 旅行行程全て終了後、一部取引先を誘って飲食等を行った場合など)

(※2)接待等を受ける場合(=先方が主催)のお店などへの交通費は、そもそも交際費に含める必要はありません(自分が接待する場合の交通費のみが対象) (税務通信 NO3654 )

(3) 交際費課税の「対象外」とできる支出

上記の交際費の定義のうち、そもそも「交際費課税」の対象外となる取引があります。

交際費のうち、1人あたり5,000円以下の「社外飲食費」です。

これらは「会議費」として交際費課税の対象外となり、「全額経費」にすることができます。

会議費と交際費の違いについては、Q181をご参照ください。

(4)交際費課税となる対象

上記をもとに「交際費課税の対象」となる支出をまとめると以下の通りとなります。

| 飲食費 | 社外飲食費 (一人当たり5,000円超) | (1) | 5,000円を超えた飲食費は、「交際費課税の対象」になります。 |

|---|---|---|---|

| 社内飲食費 (金額基準なし) | (2) | 法人の役員・従業員又はこれらの親族に対する「飲食費」。例えば、従業員だけでお酒を飲みに行った場合などは、5,000円以下でも「交際費課税の対象」になります。 | |

| 飲食費以外の「交際費」 (金額基準なし) | (3) | 例えば、お土産代、ゴルフプレー代など、飲食費以外の「交際費」は、5,000円以下でも「交際費課税の対象」となります。 | |

3.交際費課税の内容

交際費課税の内容は、「資本金の額」ごとに異なります。以下の通りです。

(ここでの「資本金の額」には「出資金」も含まれます)

| 資本金の額が100億円超の大法人 | 「交際費」全額損金不可 |

|---|---|

| 資本金の額が1億円超100億円以下の大法人 | 原則「交際費」全額損金不可。 ただし、「社外飲食費」の50%までは損金OK |

| 資本金の額1億円以下の中小法人(※) | 「交際費」年800万円までor「社外飲食費」の50%まで損金OK |

(※)大法人(資本金の額が5億円以上の法人の100%子法人等)については、年800万までの規定はなく、「社外飲食費」の50%が上限となります。

「中小法人」は、少額資産の減価償却資産の特例等ででてくる「中小企業者」とは概念が異なる点、注意が必要です。

上記の通り、交際費課税の対象は、「交際費」全般に関するものと「飲食費」のみに関するものが使い分けられています。

1人あたり5,000円以下の飲食費は、そもそも、上記の「飲食費」から外れますが、あくまで「社外飲食費」のみで、社内飲食費は含まれない点に十分注意しましょう。

4. 具体例

1年間の交際費6,000万円(1人あたり単価5,000円以下の飲食費は含まれない)。内訳は以下の通り

●社外飲食費3,000万円

●社内飲食費2,000万円

●飲食費以外の交際費1,000万円

(1) 資本金の額等が100億円超の大法人

交際費6,000万円全額が損金不算入⇒損金算入額はゼロ

(2) 資本金の額等が1億円超100億円以下の大法人

社外飲食費3,000万円×50%=1,500万円(損金算入限度額)

(3) 資本金の額等1億円以下の法人(資本金の額等が5億円以上の100%子法人以外)

①交際費のうち800万円まで

②社外飲食費のうち50%まで・・1,500万円

①<② ②1,500万円(損金算入限度額)

中小法人は、「飲食費の50%まで」と「交際費年間800万まで」のどちらか有利な方を選択できます。したがって、「飲食費」の額が1,600万円を越える場合は、「飲食費50%」を選択した方が、800万以上経費で認めてくれることになりますので有利になりますね。

5. 社内飲食費で交際費課税から外れるもの

社内の方のみでの飲食代は「社内飲食費」となります。

社内飲食費については、5,000円基準や飲食費50%の適用がありません(=定額控除限度額800万円しか認められない)。

ただし、すべての「社内飲食費」が、上記「交際費課税」の対象となるわけではありません。例えば、忘年会の費用など福利厚生費処理が可能な場合があります。

「社内交際費」と「福利厚生費」の違いについては、Q78をご参照ください。

6.参照URL

接待飲食費に関するFAQ

https://www.nta.go.jp/publication/pamph/hojin/settai_faq/01.htm

No.5265 交際費等の範囲と損金不算入額の計算

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5265.htm

No.5432 措置法上の中小法人及び中小企業者

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5432.htm

7. YouTube

YouTubeで分かる「交際費課税と飲食費・社内飲食費の関係」