税金の豆知識

Q45【明細書付】医療費控除に交通費や家族分は含まれる?明細書の記載方法

最終更新日:2024/08/1969908view

毎年、年末にかけて、「医療費控除」の話題がよく出てきます。

医療費控除は、支払った医療費につき、確定申告することでその年の所得税安くなる制度です。

サラリーマンの方の場合、確定申告することで、毎月天引きされていた所得税が「還付」されます。

今回は、「医療費控除」の計算方法、医療費控除の対象となる範囲を中心に解説します。

目次

1. 医療費控除の対象期間は?

毎年、1月1日から12月31日までに支払った分です。

前年分や、支払がまだされていない医療費は対象となりません。

2. 「生計を一」にする家族の分も対象

医療費控除は、本人の分だでなく、「生計を一」にする親族が支払った医療費も合算して申請可能です。

「生計一」という概念は「扶養」とは異なります。扶養親族でなくても、「同居していれば」、一般的には「生計一」と認められます(明らかにお互い独立生活を営んでいる場合を除く)

一方、別居の場合でも、日常生活費を負担している場合は「生計一」と認められます。

| 同居の場合 | 一般的には「生計を一」となります(明らかにお互い独立生活を営んでいる場合を除く)。 |

|---|---|

| 別居の場合 | 実態判断。ポイントは日常生活費用(住居費や食費、光熱費、学費、医療費など)を負担しているか? |

3. 対象となる「医療費」

医療費すべてが対象となるわけではありません。

基本的には「医師による治療が必要なもの」が対象となり、「予防」的なものは含まれません。

例えば、疲労回復、美容関係は「治療」ではありませんので、対象外です。

また、健康増進、人間ドック等は「予防的な」ものですので、対象外となります。

| カテゴリ | 医療費控除○ | 医療費控除× |

|---|---|---|

| 治療 | 病院、歯科の治療費、薬代 | 健康診断・人間ドック・美容整形 |

| 入院 | 入院代・食事費用 | 差額ベット代 (なくてもよいから) 入院時の消耗品 (なくてもよいから) |

| マッサージ | 医師のあん摩・マッサージ・指圧・柔道整復師が行う場合 | 単なるマッサージは× |

| 薬 | 処方箋、薬局等での市販薬 | ビタミン剤、漢方薬、予防接種 |

| 妊婦 | 妊婦検査費用・出産入院費・不妊治療はOK | 里帰り出産の飛行機代 (飛行機で帰る必要なし) |

| 介護 | 在宅で介護保険をつかった時の介護費用 | 訪問介護(生活援助中心型) |

| メガネ コンタクト | 医師の治療上必要とされ、治療方法に合致するもの (レーシックは○) | 通常のものは× |

(2) 交通費は?

例えば、病院までの公共交通機関交通費(電車・バス)はOK。です。この場合、領収書は必要ありません。

ただし、タクシー、マイカーガソリン代、駐車場代は×です。

(移動困難な場合のタクシーはOK)

なお、介添えが必要な通院等の場合、介添えの方の交通費も控除可能です。

(3) おむつ代は?

通常の赤ちゃんのおむつ代は×。です。一方、「おおむね6か月以上寝たきりの方の「おむつ代」は、医療機関が発行する「おむつ使用証明書」を要件に、医療費控除の対象となります。

(4) 歯列矯正は?

歯科矯正は、発育過程にあるお子様の矯正と大人の場合で、要件が異なります。美容のための矯正は対象となりません。

| 発育過程の子供の歯科矯正 | 〇 | 正しい成長を促すための治療としての位置づけ。目安は中学生程度まで |

|---|---|---|

| 大人の矯正治療 | △ | 噛み合わせが悪いことで咀嚼に問題、あるいは歯並びが悪いことで発音に影響がある場合などはOK |

4. 医療費控除の金額は?必ず10万以上必要か?上限は?

原則的に、年間10万円を超えた場合、医療費控除が可能です。

ただし、総所得金額等が200万円未満の場合は、総所得金額等の5%の金額以上あれば「医療費控除の対象」となります。

● 医療費控除の額=年間支払医療費合計-保険等で補てんされる額-10万円(※)

(※)総所得金額等が200万円未満の場合は、総所得金額等の5%の金額

(例題)

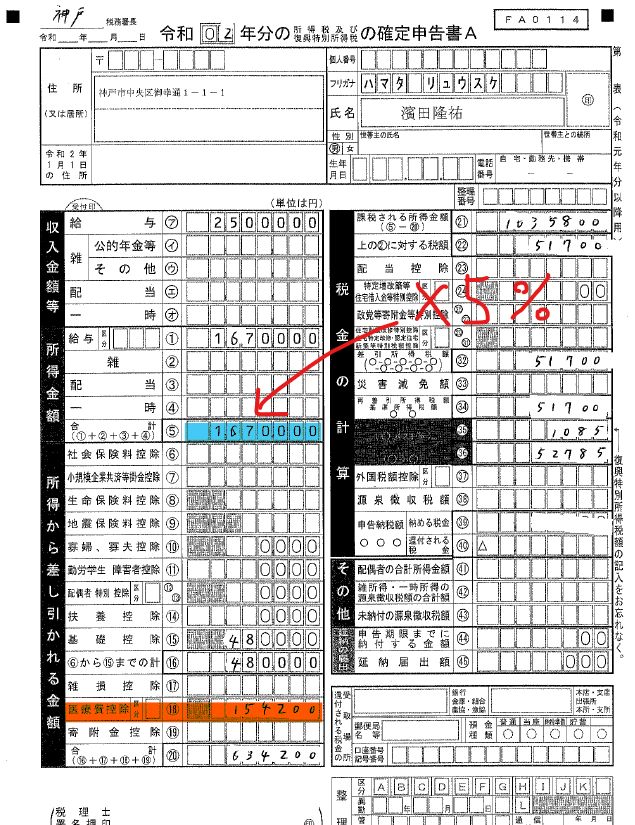

●給与年収250万円の方(給与所得控除83万円)

250万(給与収入)-83万(給与所得控除)=167万

167万<200万

この場合は、167万円×5%=83,500円以上あれば「医療費控除」が可能となります。

なお、医療費控除の上限は、年間最大200万円までとなっています。

5. 住民税も安くなる?

医療費控除は、所得税だけの制度ではありません。所得税確定申告をすることで、住民税も自動的に安くなります。

住民税の税率は、所得の10%ですので、基本的に医療費×10%の住民税が安くなることになります。

意外と影響は大きいですよ!

6. 還付の方法

医療費控除は会社で「年末調整」はしてくれません。ご自身でをする必要があります。

「確定申告」することで、税金が「税務署」から返還される場合があります。

なお、「医療費控除」は、あくまで税金が還付されるものです。

したがって、当たり前ですが、いくら「医療費控除」があったとしても、支払うべき所得税・住民税がない場合は、1円も返ってきません。

よく「医療費の補填的なもの」と勘違いされますがそうではありません。税金の制度です。

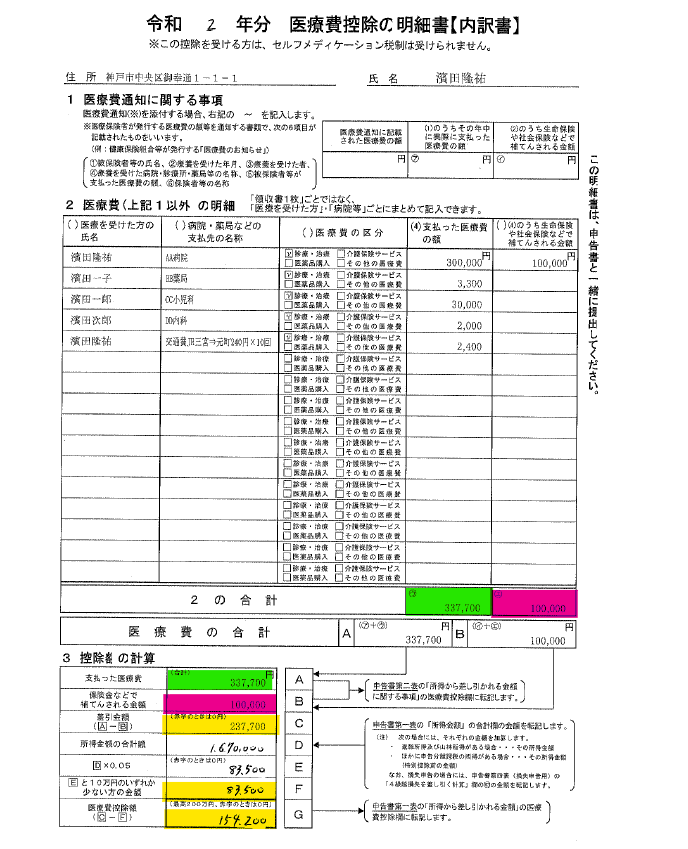

7. 医療費控除の明細書の記載方法

医療費控除を受けるためには「医療費控除の明細書」を確定申告に添付しなければいけません。

従来は、領収書の添付が必要でしたが、現在は領収書の提出の必要はなく、それに変えて「医療費控除の明細書」を提出します。

8. 参照URL

(医療費を支払ったとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm

(医療費控除の対象となる医療費)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1122.htm