税金の豆知識

Q159【従業員団体】従業員親睦会の損益・会社拠出資金にかかる法人税・消費税上の税務処理/会社負担分は福利厚生費?

最終更新日:2023/09/1945456view

従業員の親睦や福利厚生などを目的として、「従業員団体・親睦会」が作られる場合があります。

例えば、A社共済会や、A社同好会、A社互助会などの名称で作られる団体です。

こういった団体は、営利を目的とせず、社内旅行や忘年会、クラブ活動資金などの「福利厚生目的」で組成されることから、法人も、その活動財源の一部を補填することが一般的です。

今回は、「従業員団体」の損益や、従業員団体に補填する会社側の会計/税務処理について解説します。

目次

1. 従業員団体の財源・課税対象

(1) 従業員団体の財源

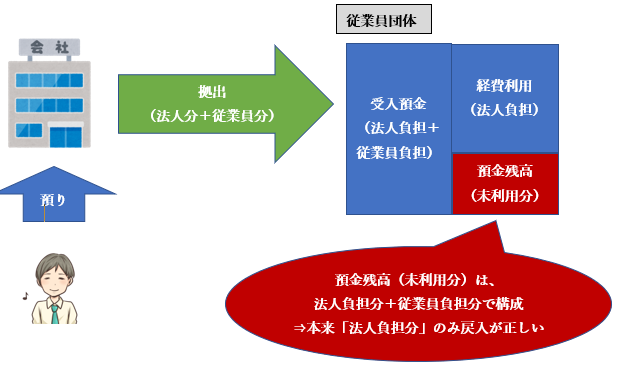

一般的には、法人名義口座とは別に「従業員団体名義」の通帳を作成し、積立目的に応じて、定期的に資金を積み立てていきます。財源は、従業員給料から一定額を徴収するとともに、法人側も、福利厚生の一環として一定額を拠出します。

(2) 民法上の組合

従業員団体は、「法人格のない任意団体(人の集まり)」であり、それ自体に法人格はないため、原則として法人税の課税対象とはなりません。

法律上は、「民法上の組合」(民667条)となりますので、原則的には、団体の事業年度ごとに、法人と従業員の拠出割合に応じて損益を分配し、それぞれ(法人&従業員)が課税対象となります(所基通36・37共-20、法基通14-1-1~2)。

(3) 従業員団体は?

しかし、従業員団体は、母体法人からの独立性が低く、財源を母体法人に頼っているものが多いです。そこで、一定要件を満たす「従業員団体」は、母体法人の「内部組織」として取扱い、「団体帰属損益を法人自体の損益」とみなして処理するものとされています(法基通14-1-4)。

つまり、この場合は、団体で利用した事業経費は、「全額法人の損益」となります(=従業員に課税関係は生じない)。

【ご参考 人格のない社団】

任意団体でも、「団体としての組織」の性格が強いものは、法人税上、「人格のない社団」として、当該団体自体が法人税課税対象となります(法3条)。一般社団法人と同様、収益事業を営む場合に法人税が課税されます(法基通1-1-1)。

2. 法人税上の取扱い

(1) 要件

従業員団体に帰属する損益全額を、母体法人の損益とみなして処理する場合、以下の要件をすべて満たす必要があります(法基通14-1-4)。

一般的な「従業員団体」であれば、要件を満たすケースが多くなると思われます。

| ① | 従業員団体が、法人の従業員等で組織されている |

|---|---|

| ② | 団体の主目的が、従業員等の親睦や福利厚生等である |

| ③ | 団体の事業経費の相当部分(従業員負担額よりも多い金額)を母体法人が負担 |

| ④ | 以下のいずれかを満たす場合 ● 法人役員等「一定資格」を有する者が、当然に当該団体の役員に選出される場合 ● 団体の重要事項等の決定につき、法人の許諾を要する等、法人が業務運営に参画している場合 ● 団体が利用する施設等の大部分を、当該法人が提供している場合 |

なお、法人と従業員各々の負担部分が区分経理されている場合は、各負担ごとに区分計算も可能です(法基通14-1-15)。

(2) 事業利用した部分のみ

ただし、上記要件を満たした場合でも、法人から団体に「拠出した金額」が全額経費になるわけではありません。

拠出した時点では単なる内部取引です。あくまで、団体側が「事業利用した経費部分」だけが法人経費となります。

法人から団体に拠出した金額が全額経費にできるのであれば、法人は、利益圧縮のために、決算間際に従業員団体に資金を拠出して租税回避することになります。当たり前ですが、そういったことは認められません。

3. 消費税上の取扱い

消費税についても、上記要件を満たす場合、団体事業の全部を「母体法人が行ったもの」とする規定があります(消費税基本通達1-2-4、1-2-5)

4. 法人側の会計処理 具体例

(1) 法人側の会計処理

一般的な法人側の会計処理は、以下となります。

| 従業員から会費等預り時 | 「預り金」で処理 |

|---|---|

| 法人から団体へ支出時 | 「福利厚生費」(課税)で処理 |

| 決算期末 | 団体預金口座残高につき、「福利厚生費の戻入処理」 (=法人側で資産計上) |

上記処理により、団体で利用した損益を、法人側に反映することができます。

(2) 具体例

● A社は、社員旅行用に「A社旅行会」という任意団体を作り、同団体名義の通帳を作成した。

● A社は毎月、従業員から合計20,000円を徴収し、会社負担分40,000円を上乗せした60,000円を同団体に拠出。

● 期末時点の「A社旅行会名義」の通帳残高は30,000円。

⇒簡便的に、当該通帳残高は、全額法人負担分が残存しているものとして処理する。

● 給与仕訳は、親睦会以外の預り金は無視。法人と団体の会計年度は同じとする。

| 借方 | 貸方 | ||||

|---|---|---|---|---|---|

| 毎月 | 毎月従業員から預り時 | 給与 | ××× | 預り金 現金 | 20,000 ××× |

| 毎月 | 法人から親睦会へ拠出時 | 預り金 福利厚生費(課税) | 20,000 40,000 | 現金 | 60,000 |

| 決算期末 | 団体預金残の戻入 | 未収入金 | 30,000 | 福利厚生費(課税) | 30,000 |

5. ご参考~未利用預金残高の取扱い~

(1) 原則

上記例のように、団体側で、決算期末に「経費未利用の預金残高」がある場合、厳密には当該預金残高は、「法人拠出部分」と「従業員徴収部分」の2種類が混在しています。したがって、正しい法人の損益を計算するためには、本来、決算期末の処理として戻すべき金額は、預金残高全額ではなく、「預金残高のうち法人負担部分」となります。

しかし・・実務上、預金残高を法人と従業員負担分の区分するのは管理が煩雑になります・・

(2) 実務上の取扱い(私見)

ここからは私見ですが、団体「預金通帳残高」は、すべて法人負担分が残存していると考え、残高全額を「福利厚生費戻入処理」しても、税務上は問題ないものと思われます。

確かに、上記の場合、本来は戻入すべきでない「従業員負担」の預金残高を戻入するため、法人側では「経費戻入が多く」なります。しかし、団体では経費の支払のみで、収入がないのが通常ですので、少なくとも、税務上の損金が過大になることはありません。

したがって、実務上は、預金口座全額を法人に戻し入れ、法人と個人の負担部分を区別する手間を省略する方が効率的かと思われます。

(3) 預金残高をゼロにする

団体預金口座の期末残高がゼロの場合は、上記の論点自体が出てきません。

一番明確な処理は、「決算期末までに団体預金残高を使い切ってゼロにする」ことだと思います。

なお、どのやり方を採用するにしても、団体で利用した経費のうち、交際費等や寄附金等の支出があれば、法人が支出した場合と同様、申告書での加減算は必要です。

6. 参照URL

(福利厚生等を目的として組織された従業委団体の損益の帰属 法基通14-1-4,14-1-5)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/14/14_01_02.htm

(福利厚生等を目的として組織された従業員団体に係る資産の譲渡等 消基通1-2-4)

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/01/02.htm

7. YouTube

関連記事