税金の豆知識

Q191 【自宅を事業転用】個人利用資産を事業用に転用した場合の減価償却の計算方法(新品・中古)

最終更新日:2025/04/0247779view

プライベートで利用していた固定資産等(不動産・備品等)を、事業用に転用するケースもあると思います。

例えば、持ち家の一部を事業として利用する場合や、個人で利用していたPCをビジネスで利用する場合などのケースです。

こういった場合、事業転用後の固定資産の「減価償却」はどのように計算するのか?という論点です。

事業転用時の取得価額や、耐用年数は何年で償却するのか?疑問が生じます。

今回は、プライベートで利用していた資産を、事業用に転用した場合の減価償却費の計算方法につき解説します。

(以下、プライベート利用は「非業務用」、仕事利用は「業務用」と略します)。

目次

1. 事業転用した際の減価償却計算の概要

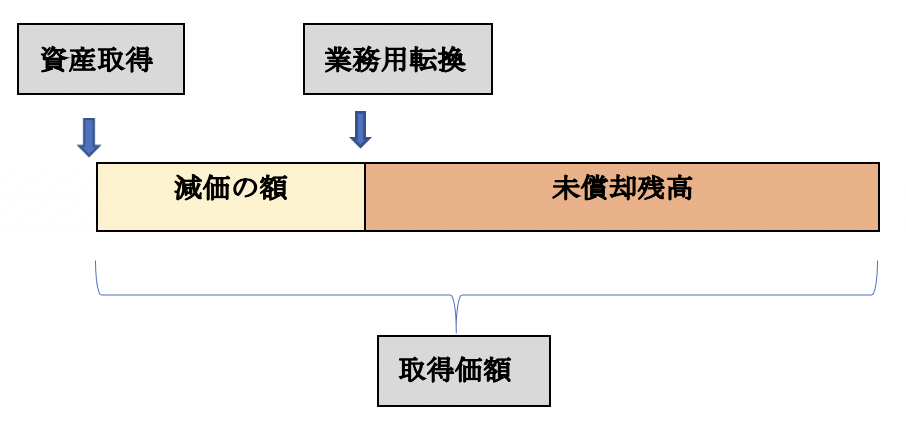

プライベートで利用していた固定資産を業務用に転用する場合、大きく、以下の2つの計算ステップをふみます。

① 業務用転用時の価値を算定(未償却残高相当額)

② 業務用転用後の減価償却の計算を行う

(1) 業務用転用時の価値を算定(未償却残高相当額)

一般的に、モノは、利用とともに「価値」が劣化していきますので、プライベートで利用していたものを、業務用に転用した時点では、当初の取得価額よりも「価値」は減少しています。

そこで、まずは、業務用転用時点の「価値」を算定する必要があります。

具体的には、「非業務用の耐用年数」を用いて、業務転用時点の未償却残高の算定を行います。

なお、業務用と非業務用では、「耐用年数」や「減価償却方法」が異なります。

税法で規定されている「法定耐用年数」は、「業務用」が前提となりますので、「非業務用」の場合は、業務用の耐用年数を1.5倍して計算します(事業で使う方が早く消耗すると想定されるため)。

(2) 業務用転用後の減価償却計算を行う

業務用転用後の減価償却計算は、「業務用の耐用年数」で行います。

以下、上記(1)(2)それぞれの詳細を説明していきます。

2. 業務用転用時の価値を算定(未償却残高相当額)

業務用転用時点までの減価償却費を算定し、転用時点の未償却残高を算定します。

具体的な算定方法は以下となります。

| 耐用年数(非業務用) | 当該減価償却資産に係る(業務用)法定耐用年数×1.5 |

|---|---|

| 償却方法 | 旧定額法 (取得価額×0.9×旧定額法償却率) |

| 未償却残高 | 取得金額-上記で算定した非業務用期間の償却金額 |

(1) 耐用年数(非業務用)

非業務時期の耐用年数は、新品・中古関係なく、法定耐用年数×1.5で行います。

中古資産でも、法定耐用年数を採用し、中古資産の「見積耐用年数」を用いるわけではない点、注意が必要です。

⇒1.5倍した年数については、1年未満の端数は切り捨て

(2) 償却方法

非業務時期の減価償却方法は、「旧定額法」で固定されている点、注意が必要です。

(旧定額法のため、取得価額の95%が限度。5%は必ず残る)

(3) 未償却残高

取得価額から非業務期間の償却金額を差し引いて算定します。

「非業務用期間の年数」については、6月以上の端数は1年、6月未満の端数は切り捨てします。

3. 業務用転用後の減価償却の計算を行う

業務用転用後の減価償却費を算定します。具体的な算定方法は以下となります。

| 耐用年数(業務用) | 当該減価償却資産に係る(業務用)法定耐用年数or中古資産の耐用年数 |

|---|---|

| 償却方法 | 当該資産の取得日により異なる |

| 償却額の計算 | 当初取得価額をもとに償却額を算定 |

(1) 耐用年数

転用後の耐用年数は、業務用の耐用年数で計算します。非業務用と異なり、1.5倍しない点に注意します。

非業務時代に購入した対象物が①新品の場合は法定耐用年数、②中古資産の場合は、中古資産の耐用年数となります。転用時点の「残存耐用年数」を算定するわけではない点、注意が必要です。

| 新品の場合 | 法定耐用年数(業務用) |

|---|---|

| 中古の場合 | 合理的見積使用可能年数か簡便法(業務用) |

● なお、中古資産の場合の「経過年数」は、新築等されてから中古資産を取得した時までの期間になります。

転用した時期は関係ありませんので、この点も注意が必要です。

(2) 償却方法

業務用転用後の減価償却方法は、「旧定額法」ではなく、新品or中古資産の取得年月日で判断します。

以下の通りとなります。判断日は、「事業転用日」ではない点、注意が必要です。

| 取得年月日 | 建物 | 建物附属設備・構築物 | 左記以外 |

|---|---|---|---|

| H10/3/31以前 | 旧定額法or旧定率法 | 同左 | 同左 |

| H10/4/1~H19/3/31 | 旧定額法 | 旧定額法or旧定率法 | 同左 |

| H19/4/1~H28/3/31 | 定額法 | 定額法or定率法 | 同左 |

| H28/4/1以降 | 定額法 | 同左 | 定額法or定率法 |

(3) 償却額の計算

転用後の減価償却費は、転用時点の未償却残高が上限となりますが、毎年の減価償却費の算定は、対象物件の取得価額をもとに、償却率を掛け合わせて計算する点が特徴的です。「転用時点の未償却残高」を利用するわけではない点、注意が必要です。

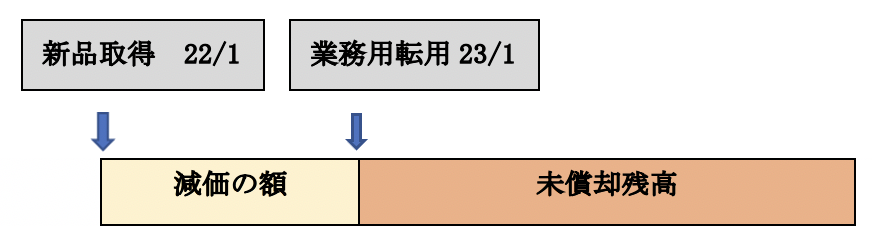

4. 新品の場合の具体例

● 2022年1月に、プライベートで「新築建物」取得(木造 法定耐用年数22年)。

● 取得価格 22,000,000円

● 2023年1月から100%、個人事業主の「業務用」に転用した。

● 消費税については無視する。

(1) 未償却残高相当額の計算

① 非業務期間の耐用年数

木造22年 × 1.5 =33年 (33年の旧定額法の償却率 ⇒0.031)

② 非業務期間

2022年1月~2023年1月 1年1カ月⇒切り捨て1年

③ 非業務期間の償却額 (旧定額法)

22,000,000円 × 90% × 0.031 × 1年 = 613,800円 ⇦償却済額

④ 業務転用時の未償却残高

22,000,000円 – 613,800円 = 21,386,200円 ⇦未償却残高

(2) 業務転用後の減価償却費の計算

① 転用後の耐用年数

新品のため「法定耐用年数」を採用⇒22年、定額法(償却率0.046)

⇒業務用のため1.5倍しない、償却方法は旧定額法ではない点注意

② 減価償却費(2022年1月~2022年12月)

22,000,000円(当初取得価額)× 0.046 × 12/12 = 1,012,000円

⇒当初取得価額をベースに償却計算を行う点注意

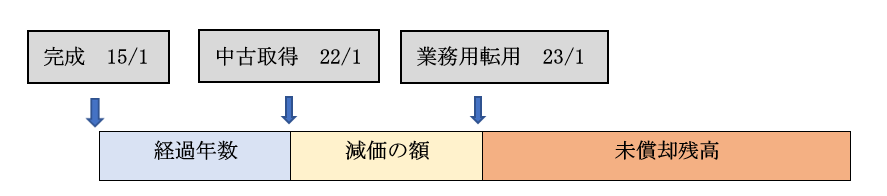

5. 中古資産の場合の具体例

● 2022年1月に、プライベートで「中古建物」取得(木造 法定耐用年数22年)

● 取得価格 22,000,000円

● 上記の中古建物は、2015年1月に完成したものとする

● 2023年1月から100%、個人事業主の「業務用」に転用した。

● 消費税については無視する。

● 転用後の中古資産の耐用年数は「簡便法」を採用するものとする。

(1) 未償却残高相当額の計算

① 非業務期間の耐用年数

木造22年 × 1.5 = 33年(33年の旧定額法の償却率 ⇒0.031)

⇒ 中古耐用年数を利用するわけではない点注意

② 非業務期間

2022年1月~2023年1月 1年1カ月⇒切り捨て1年

③ 非業務期間の償却額(旧定額法)

22,000,000円 × 90% × 0.031 × 1年 = 613,800円 ⇦償却済額

④ 未償却残高

22,000,000円-613,800円=21,386,200円 ⇦未償却残高

(2) 業務転用後の減価償却費の計算

① 経過年数(中古資産の耐用年数)

2015年1月から2022年1月・・・7年1か月⇒切り捨て7年

⇒事業転用日までの経過年数ではない点注意

② 転用後の耐用年数(中古資産・簡便法)

(22年 – 7年)+ (7年 × 20/100) = 16.4年 ⇒切り捨て16年

中古資産取得日2022年 建物のため「定額法」を採用(16年の償却率0.063)

⇒業務用のため1.5倍しない、償却方法は旧定額法ではない点注意

③ 減価償却費(2022年1月~2022年12月)

22,000,000円(当初取得価額)× 0.063 × 12/12 = 1,386,000円

⇒当初取得価額をベースに償却計算を行う点注意

6. 転用した場合の消費税の取扱い

家事用に利用していた建物などを、業務用として転用した場合でも、消費税の仕入税額控除を受けることはできません。

課税仕入を認識する日は、課税仕入を行った日(=購入日)となりますので、転用時点では、課税仕入として消費税の控除を受けることはできません。

7. 一部を業務用に転用する場合

例えば、自宅の一部を業務用に利用する場合など、事業転用部分が一部の場合は、「事業利用割合」を算定し、当該事業利用割合部分だけ「非業務用から業務用に転用」するものとして計算を行います。

8. 参照URL

(No.2108 中古資産を非業務用から業務用に転用した場合の減価償却)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2108.htm

(No.2109 新築家屋等を非業務用から業務用に転用した場合の減価償却)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2109.htm

(非業務用を業務の用に供した場合)

https://www.nta.go.jp/law/shitsugi/shotoku/04/17.htm

(耐用年数)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

(償却率)

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/070412/pdf/3.pdf

(消基通 11-3-1課税仕入れを行った日の意義)

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/11/03.htm

9. YouTube