税金の豆知識

Q214 【分割支給】月に複数回給与を支払う場合/退職金を分割支給する場合の源泉所得税の計算方法

最終更新日:2024/11/295208view

従業員に給与を支払う場合、原則として、所得税を源泉徴収する必要があります。

この点、「源泉徴収」する金額は、国税庁の「給与所得の源泉徴収税額表」で決められていますが、当該金額は、月1回払の給与が前提の金額となっています。

しかし、飲食店等では、アルバイトなどに、月1回ではなく月2回、あるいは週1回などで支払うケースもあり、こういった場合に、「源泉徴収」する金額はいくらなのか?疑問が生じます。

また、退職金を「分割支給」した場合も、同様の論点があります。

そこで今回は、月に「複数回」給与を支給する場合や、退職金を「分割支給」した場合の「源泉所得税額」の計算方法につき解説します。

目次

1. 給与を月に複数回支払う場合

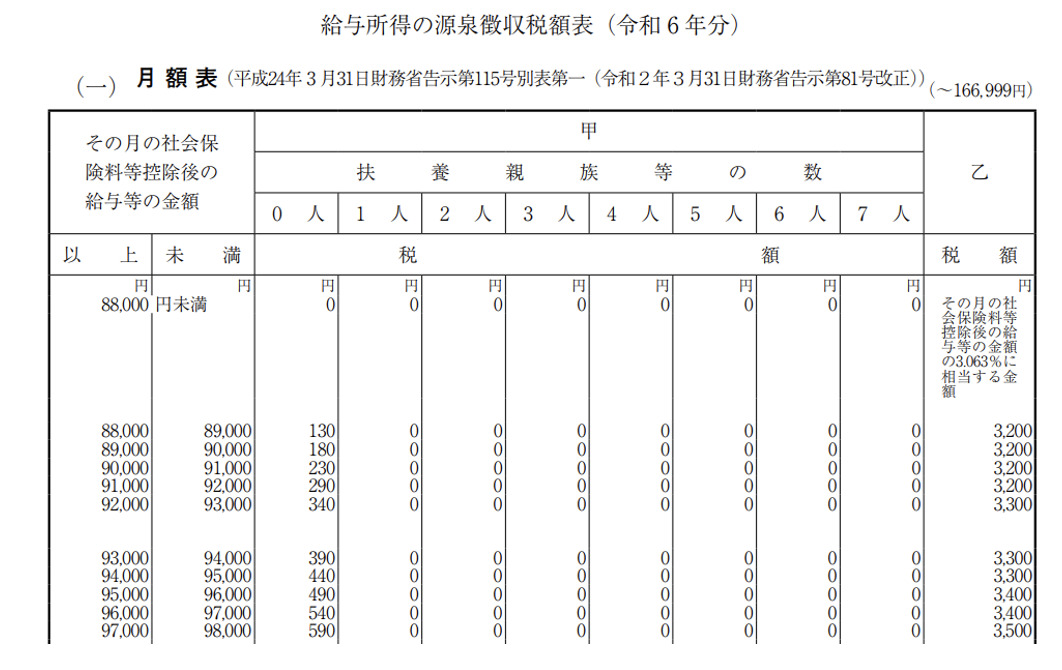

国税庁の「給与所得の源泉徴収税額表」(月額表)は、以下の通りです。

しかし、上記月額表は、月1回払の給与を前提とした金額となりますので、月に複数回支給する場合は、そのまま当てはめることはできません。以下の通りとなります。

(1) 月に複数回支払うことが、契約等であらかじめ決められている場合

従業員との雇用契約などで、あらかじめ「半月毎」あるいは「週1回」などで給与を支払うケースもあります。こういった場合の源泉所得税の計算は以下となります。

(甲欄、乙欄それぞれに応じて計算します)

| 給与支払形態 | 計算方法 |

|---|---|

| 半月ごと払のケース | 半月ごと払いのケースは、「源泉徴収税額表(月額表)」を利用します。各回の支給額×2倍した金額を、「源泉徴収税額表(月額表)」にあてはめ、当該金額の1/2の金額が、半月ごと払いの各回給与金額から控除すべき源泉所得税額となります。 |

| 週1回払いのケース | 週払いのケースは、「源泉徴収税額表(日額表)」を利用します。週払いの支払金額(1週間分の給与)を1/7した金額を「源泉徴収税額表(日額表)」にあてはめ、当該金額を7倍した金額が、週払いの各回給与金額から控除すべき源泉所得税額となります。 |

なお、10日ごと払のケースは、上記の「半月ごと支払」と同様に、「月額表」で計算します。

(2) 2回目の給与を、追加で支給することになった場合

例えば、通常月は、月1回支給の給与形態だが、イレギュラーで月内に2回目給与を支給するケースです。この場合は、月に支払ったトータルの給与に対応する「源泉徴収税額」が、天引きする金額となります。具体的には、以下の計算となります。

| 各回給与 | 計算方法 |

|---|---|

| 1回目支給時 | 1回目支給額を「源泉徴収税額表(月額表)」にあてはめ、該当する源泉徴収税額が、1回目給与から控除する源泉徴収税額となります。 |

| 2回目支給時 | ① 1回目+2回目給与の合計金額を、「源泉徴収税額表(月額表)」にあてはめ、該当する源泉徴収金額を把握します。 ② 上記①の金額から、1回目給与支給時に徴収した源泉所得税額を差し引き、差引後の金額が、2回目給与から控除する源泉徴収税額となります。 |

2. 退職金を分割支給する場合

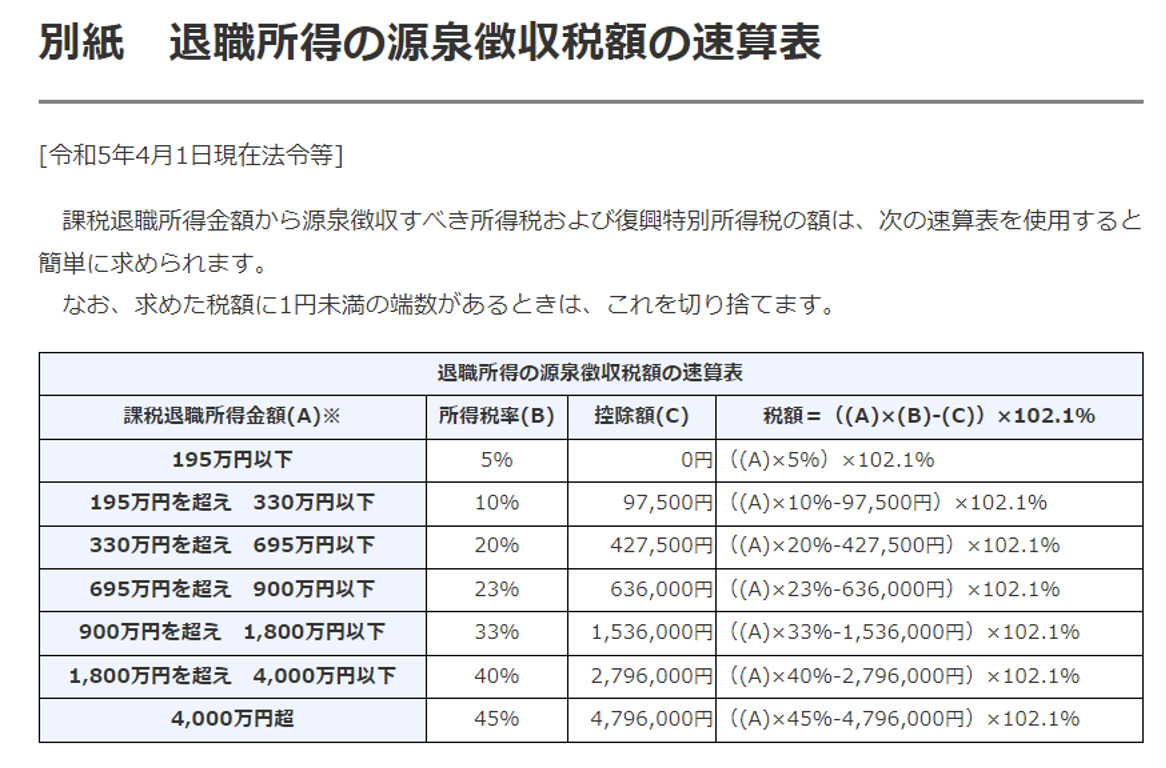

退職金に係る源泉徴収税額については、国税庁の「退職所得の源泉徴収税額の速算表」を用いて源泉徴収税額を算定します。

しかし、上記速算表は、退職金1回払を前提とした金額となりますので、そのまま当てはめることはできません。以下の通りとなります。

(1) 各回支給額で按分計算

退職金を分割支給する場合も、上記の「退職所得の源泉徴収税額の速算表」を利用します。「退職金総額」に対応する源泉徴収税額を算定し、当該税額を各回の支給金額で按分して計算します(所基通183~193共-1、201-3)。

なお、特別徴収する住民税(市民税・県民税)も、同様の計算になります。退職金総額にかかる「特別徴収」すべき住民税額を算定し、その税額を、各回の支給金額で按分して計算します(100円未満の端数がある場合は、1回目の徴収額と合算して納付)。

(2) 退職金分割支給の源泉徴収税額の具体例

● 従業員に3,000万円の退職金を支給する(勤続年数38年とする)

● 上記退職金を、2回に分割して支払った(1回目1,000万円、2回目2,000万円)。

| 退職所得控除額 (勤続38年) | 800万円+70万円×(38年-20年)=2,060万円 |

|---|---|

| 退職所得金額 | (3,000万円-2,060万円)×1/2=470万円 |

| 源泉徴収税額総額 | (470万円×20%-427,500円)×102.1%=523,262円 (1円未満切り捨て) |

| 1回目徴収税額 | 523,262円×1,000万円/3,000万円=174,421円 |

| 2回目徴収税額 | 523,262円×2,000万円/3,000万円=348,841円 |

上記のほか、住民税10%が源泉徴収されますが、所得税と同様、1回目、2回目支払額で按分して徴収します。

3. 参照URL

【No2511 税額表の種類と使い方】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2511.htm

【No.2529 給与の改訂差額に対する税額の計算】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2529.htm

【退職金を分割支給した場合の源泉徴収税額の計算】

https://www.nta.go.jp/law/shitsugi/gensen/04/08.htm

(熊谷市 退職手当等を分割支給した場合)

https://www.city.kumagaya.lg.jp/kurashi/zeikin/juuminzei/taisyoku.html

4. YouTube

【関連記事】