税金の豆知識

Q76【消費税】中間申告義務のある方・申告回数・計算方法は?/課税期間短縮との関係は?

最終更新日:2022/01/3160158view

消費税の課税期間は原則として1年ですが、一定の場合、期中に「申告・納付」をしなければならない場合があります。「中間申告制度」と呼ばれています。

この中間申告は、あくまで年度末消費税の「前払い」です。

年度末の消費税額から、中間納付額は控除され、残額を支払います。また、年度末の納税額が、中間時に支払った金額より少なければ、差額は還付してもらえます。

ただし、すべての納税者に「中間申告義務」があるわけではありません。前年の消費税納税額に応じて消費税申告義務、申告回数は定められています。

今回は「消費税中間申告」が必要な方や申告回数、申告方法等につきお伝えします。

目次

1. 中間申告義務のある方と申告回数

(1)中間申告義務のある方

中間申告義務がある方は、以下の通りです。

前年の確定消費税額が48万円超の法人・個人事業主

(注意事項)

48万円は、国税だけで地方税は含みません。

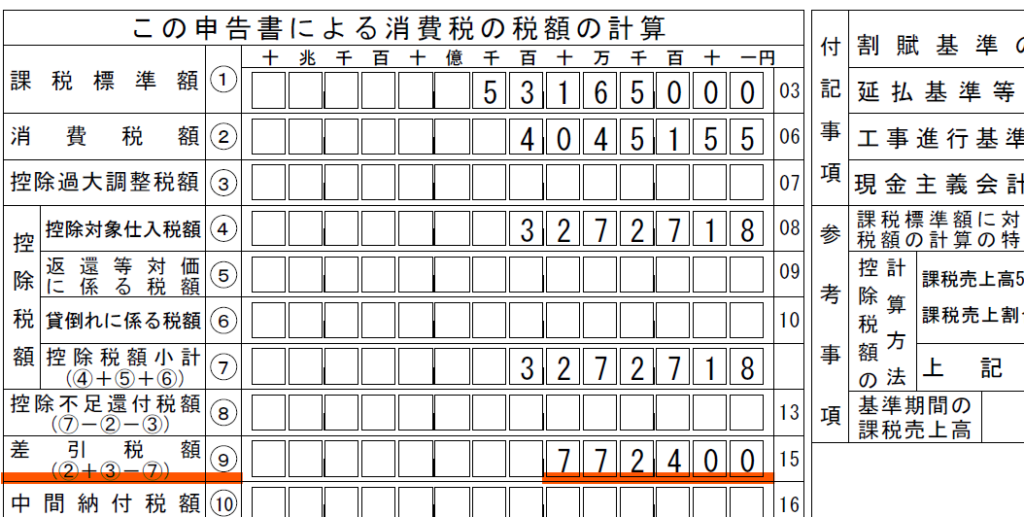

前事業年度の「消費税確定申告書」の「差引税額⑨」の欄が「48万円を超えているかどうか」で判断します。

(消費税確定申告書抜粋)

(2) 中間申告の回数

前期に納めた消費税の額によって、納付回数は異なります。

以下の通りとなります。

| 前期の 確定消費税額 | 回数 | 期限 | 3月決算の場合 |

|---|---|---|---|

| 48万以下 | 不要(※1) | ||

| 48万円超~400万円以下 | 年1回 | 6か月経過後 2月以内 | 11月末 |

| 400万円超~4,800万円以下 | 年3回 | 3か月経過後 2月以内 | 8月末 11月末 2月末 |

| 4,800万円超 | 年11回 | 1カ月経過後 2月以内 (※2) | 6月~4月 (※2) |

(※1)前期の確定消費税額が48万円以下でも、「事前届出」することで、任意に中間申告・納付ができます。

(※2)年11回納付の場合のみ、下記の納付期限の例外があります。個人事業者の場合は最初の2か月分、法人の場合は最初の1ヶ月分「納付期限の特例」認められています。

| 個人事業者(12月) | 法人(3月決算の場合) |

|---|---|

| 1~2月分 ⇒納期限5月末 | 最初の1か月分 ⇒納期限7月末 |

| 3~11月分 ⇒納期限5月末~翌1月末まで | 残りの10か月分 ⇒納期限7月末~翌4月末 |

2.中間納付額の算定方法

「予定申告方式」と「仮決算方式」の2つがあり、納税者が「任意」に選択可能です。

(1)予定申告方式(前期の実績納付税額を基礎とする方法)

「前期に納めた消費税額」をもとに納税額を算定する方法です。

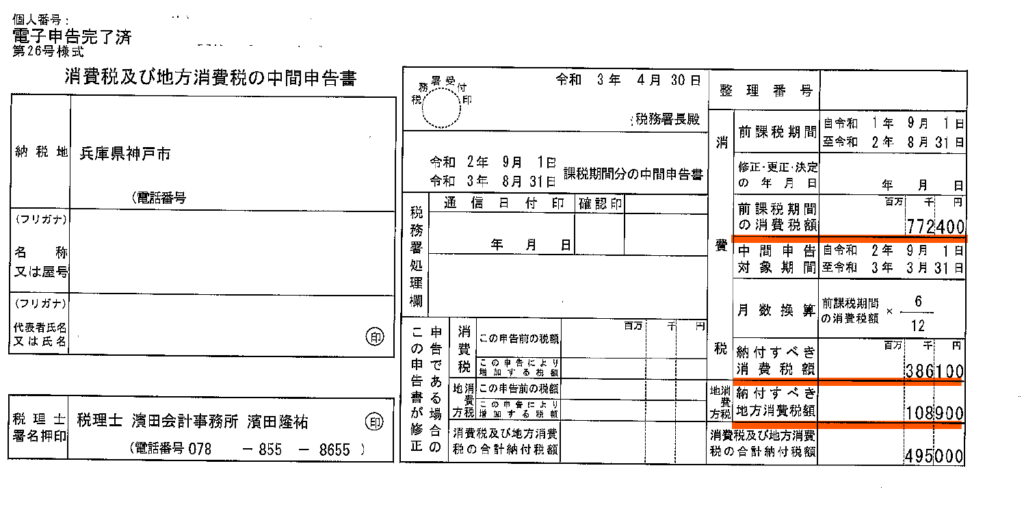

税務署から「金額が記載された中間申告書と納付書」が郵送されてきますので、そのまま支払が終われば終了です。法人税の中間申告(Q68参照)と基本的には同じです。

実務的には、この方法で消費税を納める場合が圧倒的に多いです。

(消費税中間申告書抜粋)

(2)仮決算方式(仮決算を行った数値で納付する方法)

前年の消費税額に関係なく、中間申告期間で「仮決算」を行い、納税額を算定する方法です。

上記(1)で税務署から送られてきた「中間納付額」が多く、資金繰りが厳しい場合に、この方法を選択することで納税額を抑えることが可能です。例えば、去年は黒字だったが、今年上期は赤字でお金もない場合・・仮決算を行うことにより、納税額を少なくすることができます。

(3)仮決算方式を選択する方がよいケース

仮決算方式は、通常の決算同様の手続きが必要なため、手間がかかりますが、下記の場合は、仮決算方式を選択することで予定申告方式よりも「納税額」を抑えることが可能です。

●前年の消費税額が多い場合

●今年の利益が少ない場合(売上減少や仕入増加等)

●今年多額の設備投資(課税仕入れ)が多い場合

3. 中間納付時の仕訳(税抜処理の場合)

| 予定申告方式 | 中間消費税を支払った場合の仕訳は、一般的には「仮払金」や「仮払消費税」で仕訳を行います。 |

|---|---|

| 仮決算方式 | 通常決算と同様、仮払消費税と仮受消費税を相殺し、「未払消費税」を計上しますので、中間消費税支払時は「未払消費税」で仕訳を行います。 |

4. 留意事項

(1)年11回の場合の留意事項

11回目の納付期限は、決算月の翌月となりますので、注意が必要です。

決算仕訳では、最終期限の消費税納付予定額を「未払計上」するのを忘れないように!

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮払消費税 | 最終期限納付予定分 | 未払消費税 | 最終期限納付予定分 |

決算で提出する「消費税確定申告書」では、すでに支払済10ヶ月分と、最終期限(11回目)納付予定分の合計11か月分を「中間納付税額」の欄に記載します。

ここ間違えると、確定消費税の納付額を1か月余分に支払ってしまいますので、注意です。

決算時点では、まだ「未払」のため、確定申告書に入れ忘れるケースが多いです。

(2)仮決算方式では還付されない

「仮決算方式」では、計算結果がマイナスの場合、納税額はゼロにはなりますが、「還付」を受けることはできません。あくまで還付手続きは年度末1回だけです。

(3)仮決算方式での課税方式は、年度決算と同様の方式

「簡易課税」を選択している場合は、仮決算方式でも「簡易課税」での計算となります。

方式の変更は認められません。

(4)中間申告書を提出しない場合は?

消費税の中間申告書を提出しなくても、前期の実績による中間申告があったものとみなされるため、特に影響はありません。ただし、中間申告による納付が期限後になれば、「延滞税」が課税されます。

5. 課税期間の短縮とは?

上記中間申告では還付はできませんが、「消費税の計算期間」を短縮することで、還付できる場合があります。

「課税期間の短縮制度」と呼ばれてます。

「課税期間の短縮制度」は、そもそも「中間申告制度」と制度が異なります。

課税期間を3か月毎、1か月毎などに短縮することができ、それぞれの課税期間ごとに、「消費税の還付」が可能となる点、中間申告と異なります。

例えば、大きな設備投資を行った場合に、課税期間を短縮することにより、還付の請求を早めに行うことが可能です。ただし、「消費税確定申告」の提出回数は増えますので、手間はかかります。

(課税期間短縮事業者は、中間申告書を提出する必要はありません)。