税金の豆知識

Q121 免税⇔課税事業者変更時の「棚卸資産」の消費税仕入税額控除の調整/仕訳や申告書記載例

最終更新日:2022/02/0399671view

前期まで「免税事業者」で、当期から「課税事業者」になった場合、前期から繰り越されてきた「棚卸資産に含まれる消費税」の取扱いに・・ちょっと迷いませんか?

例えば、前年まで「免税事業者」の場合、棚卸資産の金額は、前期末に「税込」で仕訳をしています。

一方、免税事業者だった「前期」から繰り越してきた「棚卸資産」は、「課税事業者」になってから販売される商品です。

この前年から繰り越されてきた「棚卸資産」に含まれる「消費税」は、課税事業者になった年度で、消費税の控除ができるのか?できないのか?という疑問です。

逆に、当期まで「課税事業者」で、来期から「免税事業者」になる場合も同様です。

今回は、免税⇒課税事業者/課税⇒免税事業者変更時の「棚卸資産」の消費税仕訳をまとめます。

目次

1.免税事業者から課税事業者になる場合は?

前年まで免税事業者の場合、棚卸資産の金額は、前期末に「税込」で仕訳をしています。この棚卸資産に含まれる「消費税」の取扱いは、以下の通りとなります。

免税時代より繰越された「棚卸資産」にかかる消費税は、課税事業者になった年度の「課税仕入」にできる

確かに、この「棚卸資産」は免税事業者の時に購入したものですが、実際販売するのは、「課税事業者」になってからです。つまり・・課税事業者になった年度以降に「課税売上」は計上されるんだから、バランスを保つために、仕入れの方も、課税事業者になった年度で、「課税仕入れ」にしてもよいよ!ってことです。

この「課税仕入」(=仕入税額控除)は、「実際、当期に販売されるかどうかに関係なく」、当期に販売されるものとみなして計算できます。

2.具体例(免税⇒課税)

● 前期まで免税事業者、当期より「課税事業者」になった。

● 当期の期首商品330,000円(税込)は、全額免税事業者時代の仕入である。

● 当期に、上記商品330,000円(税込)を、440,000円(税込)で販売した。

● 当期の取引は、上記以外ないものとする(当期の仕入はゼロ)。

(1) 課税事業者になった年度の仕訳

「仕訳方法」は、色々考えられますが、当事務所では、

● 期首商品たな卸高は、税込の金額(消費税対象外)で戻します。

● 期首商品に対応する消費税は、手入力で「仮払消費税」を計上します。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 期首 | 期首商品たな卸高(対象外) 仮払消費税(手入力) | 330,000 30,000 | 商品(対象外) 仕入(手入力・対象外) | 330,000 30,000 |

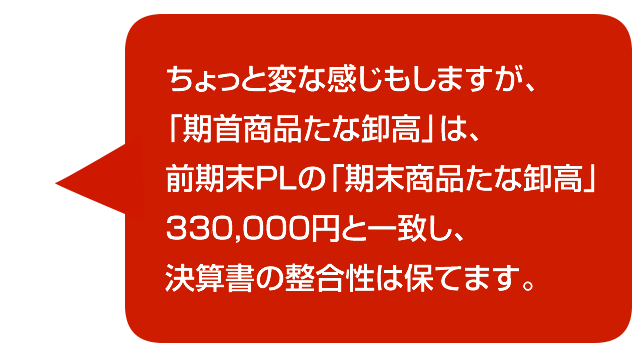

なぜこういう仕訳をするかというと・・根本に「期首商品たな卸高」は、前期末の「期末商品たな卸高」と金額が一致するはず!という考え方があります。この考え方から仕訳をすると・・

●「期首商品たな卸高」は、前期の「期末商品たな卸高330,000」(税込)と同じ金額で仕訳をするしかありません。この仕訳は、前年末仕訳との整合性を考えると「消費税対象外」で行うことになります。

●一方、「期首商品たな卸高」に含まれる「消費税30,000円」は、課税事業者になった年度で「仕入税額控除」ができるため、「仮払消費税」を計上しなければいけません。

●仮払消費税を計上するには、通常「本体仕訳」が必要ですが、上記の通り「期首商品棚卸高」は「消費税対象外」で仕訳済ですので、手入力で「仮払消費税」を計上し、貸方の相手科目は、「仕入」(対象外)で仕訳することになります。

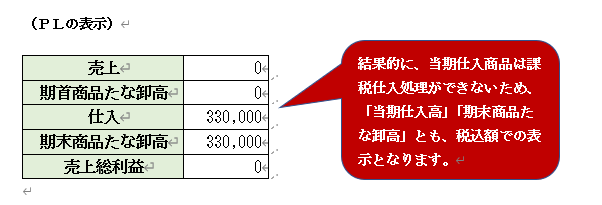

(PLの表示)

| 売上 | 400,000 |

|---|---|

| 期首商品たな卸高 | 330,000 |

| 仕入 | △30,000 |

| 期末商品たな卸高 | 0 |

| 売上総利益 | 100,000 |

(2) 申告書の記載(抜粋)

消費税申告書では、期首商品に含まれる「消費税」を、別建で記載する欄が設けられています(下記⑭)。

上記例をもとに「申告書」を作成すると、以下の通りとなります。

(付表2)

| ・・・ | ・・・ | ・・・ |

|---|---|---|

| 課税売上割合(④/⑦) | ⑧ | |

| 課税仕入れに対する支払対価の額(税込み) | ⑨ | 0 |

| 課税仕入れに係る消費税額(⑧×7.8/110) | ⑩ | 0 |

| ・・・ | ||

| 納税義務の免除を受けない(受ける)こととなった場合における 消費税の調整(加算又は減算)額 | ⑭ | 23,400 |

| 課税仕入れ等の税額の合計額(⑩+⑫+⑬±⑭) | ⑭ | 23,400 |

| ・・・ |

● ⑨の額(課税仕入れに対する支払対価の額)は、会計ソフトの「消費税集計表」より転記します。

今回の例では「0」となります。

● 一方、期首商品に含まれる消費税は、⑭の欄に手入力します(30,000円×78/100)。

ここは国税部分だけですので、7.8%で計算する点に注意。

● 上記の結果、当期仕入額はゼロでも、期首の棚卸資産に対応する消費税は、「課税仕入」として認識でき、消費税は正しく計算されます。

3.課税事業者から免税事業者になる場合は?

上記と逆のパターン。当期まで「課税事業者」だったが、翌年から「免税事業者」になる場合はどうでしょう?

当期末までは「課税事業者」のため、仕入は「課税仕入」で計上し、「棚卸資産」は、通常税抜で計上するはずです。

この棚卸資産に含まれる「消費税」の取扱いは、以下の通りとなります。

課税事業者期末時点で残る「棚卸資産」のうち、課税事業者最終年度の仕入にかかる消費税は、「仕入税額控除」できない。

確かに、この「棚卸資産」は課税事業者の時に購入したものですが、実際販売するのは、「免税事業者」になってからです。つまり、免税事業者になった年度以降に「売上」は計上されるんだから、バランスを保つために、仕入の方も「課税事業者最終年度」で「課税仕入」から外してくださいということです。

この期末棚卸資産は、「実際翌期販売されるかどうかに関係なく」翌期に販売されるものと「みなして」計算を行います。

(注意事項)

課税⇒免税事業者の場合の「棚卸資産の調整」対象は、課税事業者時代仕入分全額ではなく、免税事業者になる直前の課税期間中の仕入のみが対象となり、期首以前の仕入分は調整対象となりません(納税者有利)。免税⇒課税事業者の場合は、免税事業者時代仕入分「すべて」が、課税仕入にできましたので、こちらも納税者有利な規定となっています。

(タックスアンサー6491)

・・・ これとは逆に課税事業者が免税事業者となった場合には、課税事業者であった課税期間の末日において所有する棚卸資産のうちその課税期間中に仕入れた棚卸資産に係る消費税額は、その課税期間の仕入れに係る消費税額の計算の基礎となる課税仕入れ等の税額には含まれないこととされています。

4. 具体例(課税⇒免税)

● 当期まで「課税事業者」だったが、翌期より免税事業者となる予定である。

● 期首商品はゼロ、当期の仕入商品330,000円(税込)は、全額当期末に残っているとする。

● 当期の取引は、上記以外ないものとする。

● 当期の棚卸資産の仕訳は?

(1) 仕訳

「仕訳方法」は、色々考えられますが、当事務所では、

● 期末商品たな卸高は、税込の金額(消費税対象外)で仕訳します。

● 期末商品に対応する消費税は、手入力で「仮払消費税」を減少させます。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 当期仕入時 | 仕入(課仕) 仮払消費税 | 300,000 30,000 | 現金 | 330,000 |

| 期末 | 商品(対象外) 仕入(手入力・対象外) | 330,000 30,000 | 期末商品棚卸高(対象外) 仮払消費税(手入力) | 330,000 30,000 |

(2) 申告書の記載(抜粋)

申告書の記載方法は、上記と同じく、⑭欄に記載します。符号は逆になります!

| ・・・ | ・・・ | ・・・ |

|---|---|---|

| 課税売上割合(④/⑦) | ⑧ | |

| 課税仕入れに対する支払対価の額(税込み) | ⑨ | 330,000 |

| 課税仕入れに係る消費税額(⑧×7.8/110) | ⑩ | 23,400 |

| ・・・ | ||

| 納税義務の免除を受けない(受ける)こととなった場合における 消費税の調整(加算又は減算)額 | ⑭ | △23,400 |

| 課税仕入れ等の税額の合計額(⑩+⑫+⑬±⑭) | ⑭ | 0 |

| ・・・ |

5.個別論点(簡易課税・固定資産の場合は?)

(1)簡易課税の場合の適用は?

簡易課税の場合は、上記の「棚卸資産の消費税調整」は行いません。簡易課税の場合は、条文上、仕入税額控除の規定(消30)にかかわらず、「みなし仕入率」を用いて計算することとなっているためです(消37条)。

(2)固定資産への適用は?

また、今回の論点の調整対象は、あくまで「棚卸資産」であり、「固定資産」は含まれません。直接販売対象である「棚卸資産」に関してのみ、上記の調整が規定されています。

6.高額特定資産の場合の注意(令和2年度改正)。

免税⇒課税事業者になった際に調整した棚卸資産が「高額特定資産」の場合は、調整した課税期間から3年間、事業者免税点制度や、簡易課税制度の適用が受けられなくなりました(令和2年度改正)。

改正前は、高額特定資産の適用制限対象者に「免税事業者」が含まれていなかったため、免税事業者期間中に高額特定資産を取得⇒課税事業者となった時点で、上記棚卸資産の調整措置により仕入税額控除の適用を受け、その後再度免税事業者となった時点で対象高額特定資産を売却した場合、仕入税額控除が行われてしまう問題がありました(売上に係る消費税額は納付されない)。

この問題点を解消すべく、改正が行われています。

7. 参照URL

(納税義務の免除を受けないこととなった場合等の調整)

https://www.nta.go.jp/law/shitsugi/shotoku/04/12.htm

8.YouTube

YouTubeで分かる「免税⇔課税事業者変更時の「棚卸資産」の消費税仕入税額控除の調整」