税金の豆知識

Q134【外交員とは?】外交員報酬の源泉所得税の計算と納付方法/社会保険・消費税の取扱いは?

最終更新日:2022/02/03102726view

外交員に支払われる報酬は、「外交員報酬」と呼ばれています(所得税法第204条第1項第4号)。

外交員報酬の代表例は、不動産業者や保険業者などの「外交員の歩合給部分」です。

会社と雇用契約のある社員ではなく、継続的に企業からの委託を受け、外回りの営業を行っている方のイメージです。

「外交員報酬」を支払う際には、「源泉所得税」を差し引いて支払う必要がありますが、「給与」と違った計算方法が定められています。

今回は、外交員報酬の源泉所得税の計算と納付方法・社会保険・消費税の取扱いをまとめます。

目次

1. 外交員とは?

所得税上「外交員」の明確な定義はありませんが、一般的に以下の要件を満たす方は「外交員」と呼ばれます。

(国税不服審判所 平11.3.11裁決、要約)

| ① | 事業主の委託を受け、継続的に事業主の商品等の購入の勧誘を行い |

|---|---|

| ② | 購入者と事業主との間の売買契約の締結を媒介する役務を自己の計算において事業主に提供 |

| ③ | 報酬が商品等の販売高に応じて定められている |

保険会社や不動産販売会社のセールスマンは、給料と別に、歩合給として「外交員報酬」を受け取るケースがありますね!

2. 外交員報酬と消費税・社会保険料

外交員報酬は、給与と異なり「消費税課税扱い」となります。また、社会保険の対象にもなりません。

経営サイドから見た場合、消費税課税処理ができる点と、社会保険対象外という点は、給料で支払う場合と比較してキャッシュアウトが少なくなるという点で「メリット」ともいえます。

3. 給与と外交員報酬の区分

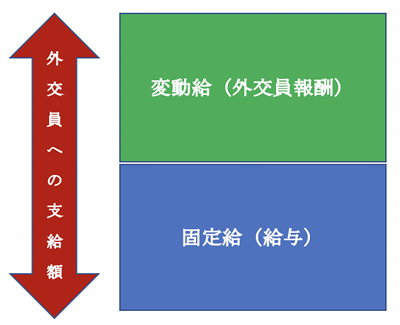

外交員に対する支給額は、所得税上、「給与部分」と「外交員報酬」に分けるルールが定められています

(所基通204-22)

| 仕事に必要な旅費を明確に区分して支給している場合 | 旅費以外の部分は給与 |

|---|---|

| 固定給とそれ以外の部分がはっきりと区分されている場合 | 固定給分は給与・それ以外は外交員報酬 |

| 明確でない場合 | 総合的に判断 |

外交員に対する支給額は、契約上、固定給と変動給(歩合成果報酬)が明確に区分されている場合が多いです。したがって、基本的には支給額のうち、①固定給は「給与」②変動給は「外交員報酬」として取り扱われます。

| 内容 | 税法上の区分 | 消費税 |

|---|---|---|

| 固定給として支払う金額 | 給与 | 対象外 |

| 成果報酬として支払う金額 | 外交員報酬(=外注費) | 課税 |

4. 外交員報酬にかかる源泉所得税の計算方法

外交員報酬は、「事業所得」となりますので(雑所得ではない)、通常の「給与」とは異なる源泉所得税の計算が行われます。以下の式で算定します。

外交員報酬の源泉徴収税額=(外交員報酬月額−12万円(※))×10.21%

(※)別途、給与等を支給する場合には、12万円から給与を控除した残額

(注意事項)

●上記は外交員報酬部分(変動給)だけです。外交員支給額のうち「給料」と扱われる部分は、別途源泉徴収されます。

●請求書等に消費税等の額とが明確に区分されている場合は、消費税額を除いた報酬・料金等の金額のみを源泉徴収の対象としてもOKです。詳しくは、Q85をご参照ください。

●他の源泉徴収では、支払額が100万円を超える場合は税率が異なりますが、外交員報酬の場合は、100万円超の場合も、税率は10.21%で変更ありません。

5. 外交員報酬の源泉所得税の計算例

外交員への支給額が、固定給(給料)と、変動給(外交員報酬)がある場合を前提に、パターン別にまとめます。

下記(1)~(3)は外交員報酬(変動給)は30万円(税別)で共通ですが、源泉所得税の金額は、それぞれ異なってきます。

消費税の額は、毎月の請求書で「明確に区別」されているものとします。

(給料にかかる源泉所得税の計算は、便宜上省略)

。

(1) 外交員への支給額30万円(内訳 給与ゼロ・外交員報酬 税別30万円)

| 借方 | 貸方 | ||

|---|---|---|---|

| 外交員報酬(外注費等) 仮払消費税 | 300,000 30,000 | 現金 預り金(源泉)(※) | 311,622 18,378 |

(※)(30万円-12万円)×10.21%=18,378円

⇒外交員報酬30万円から「12万円」を差し引いた残額が課税対象

(2) 外交員への支給額35万円(内訳 給与5万円・外交員報酬 税別30万円)

| 借方 | 貸方 | ||

|---|---|---|---|

| 給与 外交員報酬(外注費等) 仮払消費税 | 50,000 300,000 30,000 | 現金 預り金(源泉)(※) | 356,517 23,483 |

(※){30万円 -(12万円 – 5万円)} × 10.21% = 23,483円

⇒外交員報酬30万円から「12万円-給与5万円」を差し引いた残額が課税対象

(3) 外交員への支給額45万円(内訳 給与15万円・外交員報酬 税別30万円)

| 借方 | 貸方 | ||

|---|---|---|---|

| 給与 外交員報酬(外注費等) 仮払消費税 | 150,000 300,000 30,000 | 現金 預り金(源泉)(※) | 449,370 30,630 |

(※){30万円 -(12万円 – 12万円)} ×10.21%=30,630円

⇒給与部分が「12万円」を超える場合は、結果的に、外交員報酬30万円全額が、課税対象となります。

6. 外交員報酬の源泉所得税の納付時期・納付方法

外交員報酬は、支払った月の翌月10日までに納める必要があります。

「源泉所得税納期特例」の対象とはなりませんので、ご注意ください。

また、外交員報酬の納付書は、「報酬・料金等の所得税徴収高計算書」を使用します。

(「給料所得等の所得税徴収高計算書」ではありません)

(源泉所得税まとめ)

| 外交員報酬 | 給与 | |

|---|---|---|

| 納付時期 | 従業員数に関係なく、支払月の翌月10日に納付しなければならない | 従業員10人未満の場合、特例申請により、納付時期は、年2回に短縮可能(毎年7月・1月) |

| 計算書 | 「報酬・料金等の所得税徴収高計算書」 | 「給与所得・退職所得等の所得税徴収高計算書」 |

7. ご参考~給与と外交員報酬がある方の確定申告~

「給与」と「外交員報酬」の両方がある方は、年末調整だけでは完了しませんので、ご自身で確定申告をする必要があります。

| 内容 | 所得税法上の区分 |

|---|---|

| 給与として受け取った金額 | 給与所得 |

| 外交員報酬として受け取った金額 | 事業所得 |

8. 参照URL

(外交員等に支払う報酬・料金)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2804.htm

(外交員又は集金人の業務に関する報酬又は料金)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/36/04.htm

9. YouTube

YouTubeで分かる「外交員報酬の源泉所得税の計算と納付方法」