税金の豆知識

Q135 【インボイス少額特例】クレジットカード明細は領収書代わりになるのか?宛名なしの領収書はOKなのか?

最終更新日:2024/08/1774729view

「クレジットカード」で買い物した場合、クレジットカード会社から毎月「ご利用明細」が郵送されてきますよね。

一方、お店でカード決済した際には「クレジット売上票」(利用伝票)が渡されると思います。

こういった、「ご利用明細」や「クレジット売上票」が領収書代わりになれば、実務上は保管の手間の点で、かなり効率的です。

今回は、「ご利用明細」や「クレジット売上票」が、税法上の「領収書」として認められるのか?につき解説します。

「インボイス制度導入」により、取扱いが大きく改正されています。

目次

1. 「領収書」は発行されない?

(1) 領収書とは?

領収書とは、代金を受領したことを証明する書類です。印紙税法上は以下の定義となっています。

(印紙税法 No.7105 金銭又は有価証券の受取書、領収書 抜粋)

・・領収書は・・その受領事実を証明するために作成し、その支払者に交付する証拠証書・・

(2) クレジット決済では「領収書」はない!

この点、クレジットカード払いは「信用取引」のため、消費者の購入代金は、後日クレジットカード会社から入金されることになります。つまり上記の定義に基づくと・・クレジットカード決済を行った時点では、お店は、代金を受領していないため、領収書を発行する義務はないことになります。

また、クレジットカード会社も、「商品やサービスの販売者」ではありませんので、領収書を発行することはできません。

(3) 領収書を発行してくれるケース

一方、クレジット払いの場合でも、サービスの一環として任意で「領収書」を発行している店舗もあると思います。しかし、この「領収書」には、必ず「クレジットカード支払分」という「但し書き」が記載されています。

この「クレジットカード支払分」と記載された領収書は、「クレジット領収」と記載されている以上、代金を受領したわけではないこととなり、上記「印紙税法」上の「領収書」の要件は満たさないことになります。

したがって、「クレジットカード払」と記載された領収書は、たとえ、表記が「領収書」でも、印紙税上の「領収書」ではないことになります。

2. カード決済時に入手できる書類

上記の通り、クレジットカード決済では「領収書」がないので、何も保管する必要がないことになるのでしょうか?

一般的に、クレジットカード決済を行った場合、「以下の書類」がもらえると思います。

(1)クレジットカード売上票

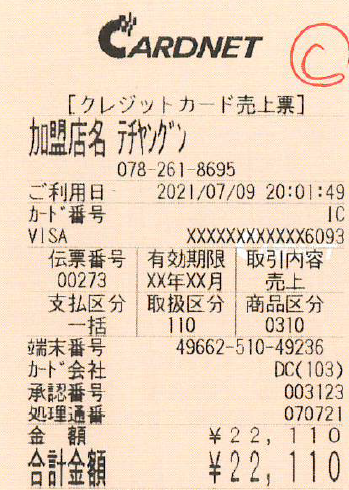

カード利用時には、領収書ではなく、下記の「クレジットカード売上票」が発行されます。

(2) ご利用明細

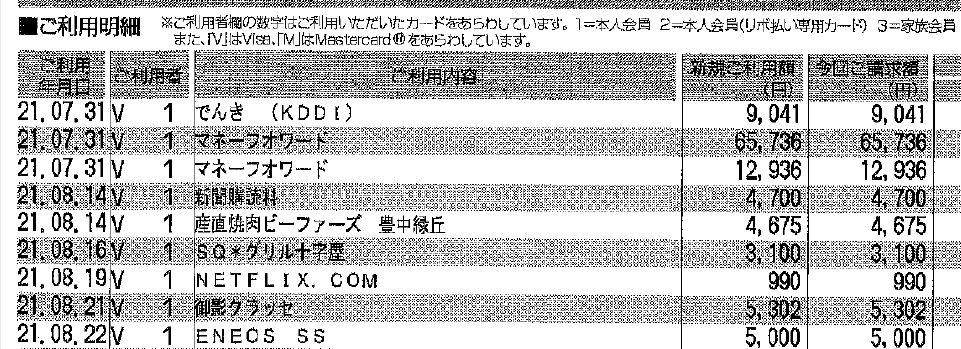

クレジットカード会社から、毎月の「ご利用明細」として、後日、以下の書類が送られてきます。

これらを保管しておけば・・「領収書」と認めてくれるのでしょうか?

3.「売上票」や「ご利用明細」は領収書代わりになる?

上記の「売上票」や「ご利用明細」は、税法上の「領収書」の要件を満たすのでしょうか?

印紙税とは別に、消費税法上、請求書等(領収書)に該当する要件として、以下の規定があります。

(1) 消費税上の規定

消費税上、①課税資産譲渡等事業者(販売者)が作成し、カード利用者(購入者)に交付した書類のうち、②下記の要件を満たす場合は、請求書等(領収書)と認められる規定があります(消費税法施行令49条4)。

インボイス制度導入により、②⑤が追加・改正されています。

①その書類の作成者の氏名又は名称(譲渡者の名称)

②課税仕入れ相手方の氏名又は名称及び登録番号(仕入れ先名称&インボイス番号)

③課税資産の譲渡等を行った年月日(譲渡年月日)

④課税資産の譲渡等に係る資産又は役務の内容(譲渡資産等の内容)

⑤課税資産の譲渡等の対価の額及び適用税率(金額及び税率)

インボイス制度開始後は、「登録番号等」を満たさない書類は、消費税の「仕入税額控除」はできなくなっています。

(2) クレジットカード売上票は?

「クレジットカード売上票」は、厳密には「カード会社を通した取引で、商品の引き渡しを行った」ことを示すだけですので、「印紙税法上」の「領収書」の定義には当てはまりません。

また、一般的に「インボイス記載事項」を満たす書類にも該当しないため、消費税法上の「領収書の要件」を満たさず、「仕入税額控除」ができません。

なお、任意で発行された「クレジットカード払と記載された領収書」は、課税資産譲渡等事業者(販売者)が作成し、カード利用者に交付した書類ですので、上記「消費税法上」の領収書の要件(インボイス番号等)を満たす場合は、「領収書」と同様の効果がある!ということになります。

(4) 毎月郵送される「請求明細」は?

クレジットカード会社から、毎月郵送される「請求明細」は、あくまでクレジットカード会社が作成したもので、課税資産譲渡等事業者(販売者)が作成した書類ではありません。したがって、上記消費税法上の「領収書の要件」を満たしません。

(カード会社からの請求明細書)~消費税質疑応答事例~

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんので、消費税法第30条第9項に規定する請求書等には該当しません。

(5) 結論

インボイス制度導入後は、クレジットカード売上票、クレジットカード明細とも「領収書」代わりにはできない、ということになります。

4. インボイス制度導入による少額特例の改正

(1) 3万円未満領収書不要の特例廃止

従来は、3万円未満の取引については、領収書がなくても、帳簿記載のみで消費税の仕入税額控除が認められていましたが、インボイス制度導入により、当該特例は廃止されています。

つまり、インボイス制度導入後は、3万円未満の取引でも、領収書の保管が必要となります。

(2) 中小企業者の1万円特例の創設

ただし、中小事業者の場合、「インボイス少額特例」として、以下の経過措置が定められています(2029年9月30日まで)。

税込1万円未満の課税仕入については、適格請求書等の保存がなくても、一定の事項を記載した帳簿保存のみで仕入税額控除が可能

中小企業者とは、

●前々事業年度(個人の場合は前々年)の課税売上が1億円以下or

●1年前の上半期(個人は1~6月)の課税売上が5,000万円以下の事業者 を指します。

【1万円の判定単位】

一回の取引金額(税込)が1万円未満かどうかで判定するため、一商品ごとの金額により判定するものではありません。

例えば、5,000円の商品と7,000円の商品を同時に購入した場合(合計12,000円)は、少額特例の対象とはなりません。

5. 保存期間や収入印紙は?

(1) 保存期間は?

事業者として利用した領収書等の保管期間は、原則申告期限日から7年間です(個人の場合のみ 一部5年の例外あり)。

(2) 収入印紙は?

「クレジットカード売上票」や、サービスで発行してくれる「クレジットカード払記載の領収書」は「印紙税法」上の「領収書」には該当しませんので、収入印紙の添付は不要です。

6. 参照URL

(カード会社からの請求明細書)

https://www.nta.go.jp/law/shitsugi/shohi/18/05.htm

(印紙税~金銭又は有価証券の受取書、領収書~)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7105.htm

(クレジット販売の場合の領収書)

https://www.nta.go.jp/law/shitsugi/inshi/19/37.htm

(インボイス少額1万円特例)

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/02.htm

7. YouTube

YouTubeで分かる「クレジットカード明細は領収書代わりになるのか?」