税金の豆知識

Q153【賞与】ボーナスの手取り計算方法 引かれるのは社会保険料・雇用保険料・源泉所得税の3つ/具体例でわかりやすく説明

最終更新日:2023/10/1926574view

ボーナス(賞与)をもらう場合、額面額から社会保険や所得税が天引きされます。

手取り額は、概ね額面の75%~85%のレンジに収まることが多いですが、賞与から天引きされる社会保険や所得税は、通常の「給与」とは異なった計算が行われるものがあります。

そこで今回は、ボーナス(賞与)から天引きされる社会保険料・雇用保険料・所得税の計算方法を解説します。

目次

1. ボーナスの手取り計算方法

ボーナスから天引きされるのは、社会保険料+雇用保険料+所得税です。

住民税はボーナスからは天引きされません。住民税は、前年の給与+賞与を合わせた「前年総所得」から算定された税額を12ヵ月で割り、月々の給与から、既に天引きされているためです。

ボーナスの手取り額 = 賞与額面額 - 社会保険 - 雇用保険 ー 源泉所得税

ボーナスから天引きされる社会保険・雇用保険・源泉所得税それぞれの計算方法につき、以下解説します。

2. 社会保険料(健康保険料・厚生年金保険料)の計算方法

賞与から天引きされる社会保険料の内訳は、健康保険料、厚生年金保険料の2つとなります。40歳以上の方は、介護保険料の負担があるため、健康保険料率が若干高くなります(40歳未満は介護保険料の負担はありません)。

(1)計算方法

賞与から天引きされる社会保険料の計算は、基本的に、通常の給与と同様です。以下の式で計算します。

社会保険料 = 支給賞与金額(1,000円未満切捨) × 社会保険料率(労働者負担分)

給与の場合は、「保険料額表」の「報酬月額」のレンジにあてはめて、該当する「標準報酬月額」に社会保険料率を掛け合わせて算定しますが、賞与の場合、支給賞与金額×社会保険料率で算定する点が、若干異なります。

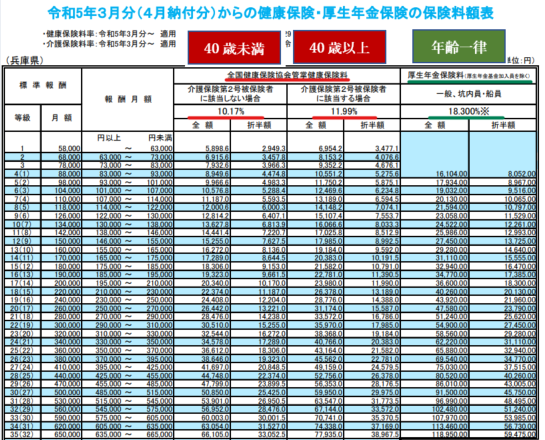

(2)社会保険料率

社会保険料率(労使合計)は以下の通りです。通常の給与計算時に参照する「保険料額表」と同じ率です。

社会保険料は、労使折半のため、ボーナスの手取り計算を行う場合は、概ね、労使合計社会保険料率の1/2となります。

| 40歳未満 | 40歳以上 | |

|---|---|---|

| 健康保険料率(※) | 概ね10%程度 | 概ね10%程度 |

| 介護保険料率 | - | 1.82%(2023年3月~) |

| 厚生年金保険料 | 18.3%(一律) | 18.3%(一律) |

| 合計(労使合計) | 約28.3% | 約30.3% |

| 労働者負担分 | 約14% | 約15% |

(※)健康保険料率は、加入組合によって異なります。例えば、協会けんぽの場合、都道府県毎に率が異なりますが、概ね10%程度となります。例えば、協会けんぽ、兵庫県の保険料額表は以下となります。赤線部分が健康保険料率、緑線部分が厚生年金保険料率となります。健康保険料率は、40歳以上と40歳未満で「介護保険料率」の分だけ異なります。

なお、賞与の社会保険料は、上限があります。

健康保険料の上限は年間報酬合計573万円、厚生年金保険は年間報酬合計150万円が上限となります。

したがって、賞与の金額がこれらの金額を超える場合は、超える部分は社会保険料がかかりません。

(3)賞与支払届

事業主は、賞与支給後5日以内に、年金事務所に「賞与支払届」を提出する必要があります。提出を怠ると、賞与の社会保険が通知されず、社会保険の納付漏れが発生しますので、必ず提出が必要です。

「賞与支払届」の記載対象は、名称に関わらず、労働の対象として支給されるもののち、年3回以下の支給のものをいいます。年「4回以上」支給されるものは「賞与」ではなく、標準報酬月額の対象(=給与)となり、賞与支払届の提出は必要ありません。

なお、「結婚祝金」や「見舞金」などは、労働の対価ではありませんので、賞与からは除かれます。

3. 雇用保険料の計算方法

(1)計算方法

賞与から天引きされる雇用保険料は、通常の給与と同様です。以下の式で算定します。

雇用保険料 = 支給賞与額 × 雇用保険料率(労働者負担分)

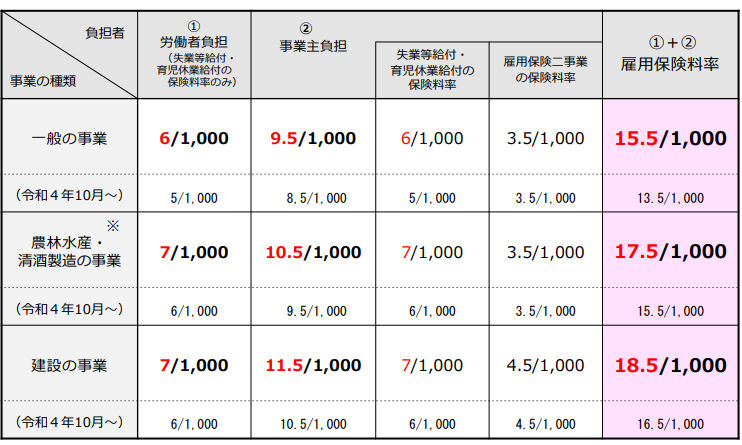

(2)雇用保険料率

雇用保険料率は、通常の給与計算時に利用される率と同じです。事業の種類により、大きく3つに分かれます。

【令和5年4月~令和6年3月まで】

4. 源泉所得税の計算方法

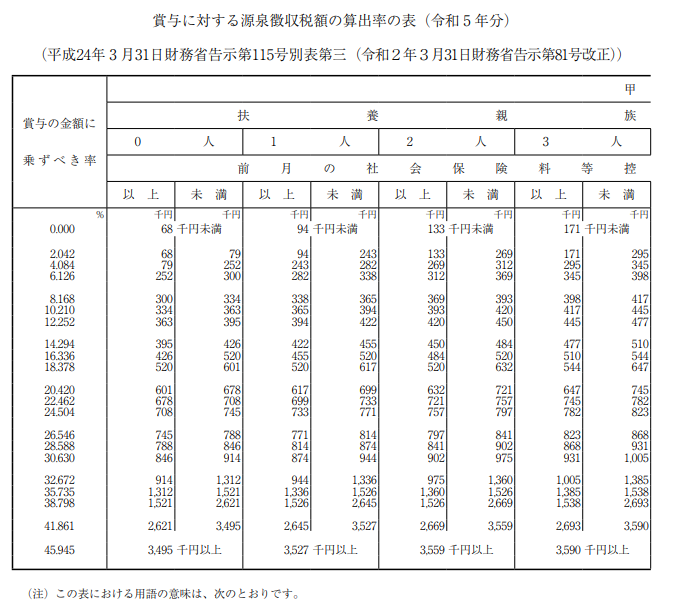

「源泉所得税」は、給与計算時に利用する「源泉徴収税額表」とは、異なる表を利用します。

(1)原則

賞与の源泉所得税の計算は、「賞与に対する源泉徴収税額の算出率の表」を利用して算定します。

①賞与「前月」の支給給与(社会保険料控除後)の金額と②扶養人数の2つのファクターで決定します。

手順をまとめると、以下となります。

| ① | 対象者の「扶養親族」の数を把握する。 |

|---|---|

| ② | 対象者の「賞与支給前月の給与支給額 – 前月社会保険料―前月雇用保険料」の金額を求める。 |

| ③ | 上記①と②を、「賞与に対する源泉徴収税額表」に当てはめて「縦軸に記載された率」を把握する。 |

| ④ | (支給賞与 – 天引社会保険料 – 天引雇用保険料)×上記③の率 =賞与の源泉所得税が算定される。 |

【賞与に対する源泉徴収税額の算出率の表(令和5年分)】

扶養控除等申告書の提出がある方は、表中の「甲欄」を利用し、提出がない方は、「乙欄」を利用。なお、扶養親族等の数え方については、Q155をご参照ください。

(2)例外

以下の場合は、別の月額表を利用して源泉所得税を算定する「例外的」な基準があります。

具体的な計算方法は、国税庁HPをご参照ください。

● 前月給与額(社会保険料等差引後)の10倍を超える賞与(社会保険料等差引後)を支払う場合

● 前月に給与の支払がない場合

(3)給与支給が数カ月まとめて支払われる場合

給与の支給時期が数か月に1回まとめてなどの場合は、賞与支給直前給与及び控除される社会保険料等を、1か月あたりに直して算定します。

5. 具体例

●勤務先の法人は、兵庫県、協会けんぽ、一般事業の会社とする。

●2023年12月に、Aさんに賞与600,000円を支払う際のAさんの手取り額は?

(Aさんの状況)

● 30歳正社員(介護保険なし)。扶養控除等申告書提出済(扶養親族2名)

● 2023年11月 給料支給額面300,000円、従業員負担社会保険料42,705円、雇用保険料1,800円、源泉所得税3,510円

(1) 社会保険料(労働者負担分)の計算

兵庫県の、令和5年3月以降の健康保険料率は10.17%(介護なし)+厚生年金保険料率は18.3%

| 健康保険料 | 30,510円 | 600,000円 × 10.17% ÷ 2 = 30,510円(労使折半) |

|---|---|---|

| 厚生年金保険料 | 54,900円 | 600,000円 × 18.30% ÷ 2 = 54,900円(労使折半) |

| 合計 | 85,410円 |

(2) 雇用保険料(労働者負担分)の計算

600,000円 ×6/1000(一般の事業・労働者負担率) = 3,600円

(3) 源泉所得税の計算

| 源泉所得税率の算定 (賞与前月支給給与) | 300,000円(給与) – 42,705円(従業員負担社保) – 1,800円(雇用保険) =255,495円 ⇒賞与に対する源泉徴収税額の算出率の表 「甲欄」 扶養親族「2名」の「133千円以上269千円未満」に該当 ⇒ 2.042% |

|---|---|

| 賞与の源泉所得税額の計算 | (支給賞与 – 社会保険料- 雇用保険料)×源泉所得税率 ⇒(600,000円 – 85,410円 – 3,600円) × 2.042% = 10,434円(1円未満切り捨て) |

(4) 賞与手取り額

600,000円(額面)- 85,410円(社保)- 3,600円(雇用保険)- 10,434円(源泉所得税)=500,556円

6. 参照URL

保険料額表(社会保険)

https://www.kyoukaikenpo.or.jp/g7/cat330/sb3150/

雇用保険料率(厚生労働省)

https://www.kyoukaikenpo.or.jp/g7/cat330/sb3150/

(No.2523 賞与に対する源泉徴収)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2523.htm

賞与に対する源泉徴収税額の算出率の表(令和5年分)

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2022/data/15-16.pdf

給与所得の源泉徴収税額表(令和5年分)

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2022/data/01-07.pdf

7. YouTube

関連記事