税金の豆知識

Q155【手取り増加】源泉所得税が安くなる「源泉控除対象配偶者」「源泉控除対象親族」の数え方は?/年末調整で還付されるケース/令和7年改正

最終更新日:2025/12/2580405view

給与にかかる所得税は、原則として、毎月もらう給与から、あらかじめ「源泉徴収」されています。

こういった給与から天引きされる「源泉所得税」は、どのように算定されるのでしょうか?

毎月徴収される「源泉所得税」は、各人の①給与等の金額と②扶養親族等の数で決まりますが、税制改正により、令和8年以降の「給与手取り額」への影響があります。

また、年末調整の際には、源泉徴収されていた金額が戻ってくるケースもあります。

今回は、毎月の給与から徴収される「源泉所得税」算定時の「扶養親族等」の数え方や、年末調整等との関係につきお伝えします。

目次

1. 「扶養親族等の数」が違うと、手取りが全然違う!

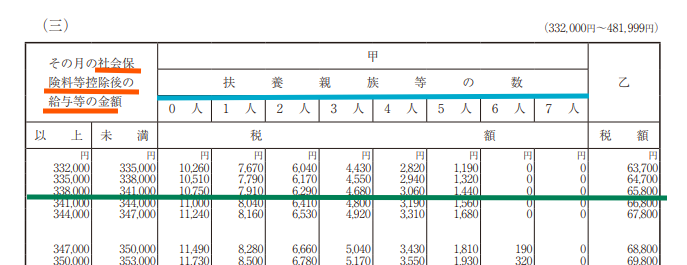

毎月徴収される、源泉所得税は、各人ごとの、①毎月の「社会保険料控除後の給与等」と、②「扶養親族等の数」によって決まります。

①の「社会保険料控除後の給与等」は、毎月支給される金額によって変わりますが、②の「扶養親族等の数」は、期中に変更がない限り、前年末に提出した「扶養控除等申告書」から1年間固定で算定します。

例えば、給与34万円(社会保険料控除後)の場合を例にします(下記表 緑マーカー部分)。

「毎月の源泉徴収税額」は、「扶養親族等の数」が0人の場合は10,750円に対し、6名の場合は0円です。

年間に換算すると129,000円の差が生じます。

同じ額の給与でも、「扶養親族等の数」が多くなれば、「毎月の源泉徴収税額」が少なくなります。

「扶養親族等の数」が1人違うだけで、手取額がだいぶ変わってくるのが分かるかと思います。

2. 源泉所得税計算時の「扶養親族等の数」とは?

では、上記の「扶養親族等の数」とはどういった方を指すのでしょうか?

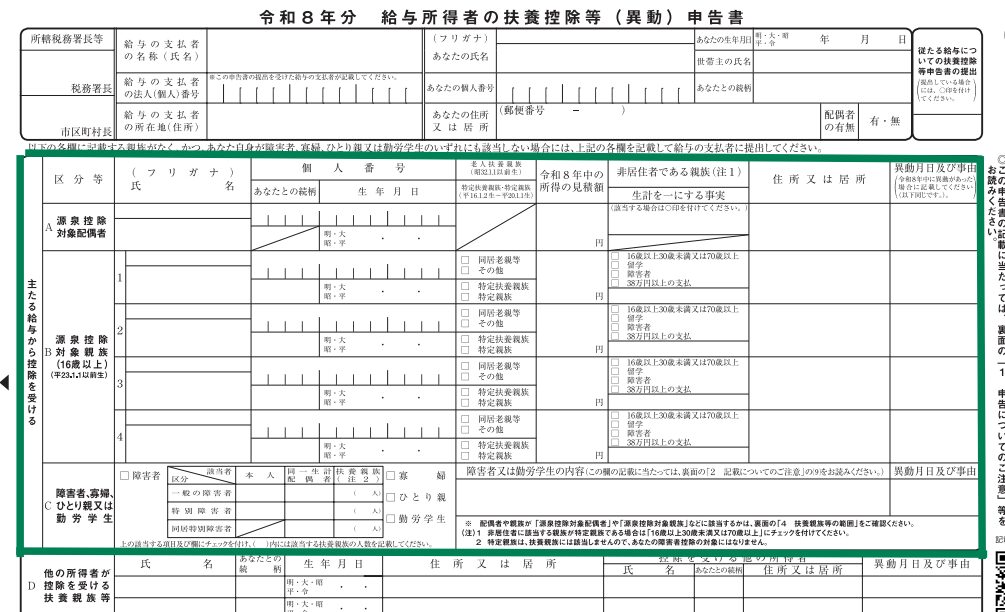

「扶養親族等の数」は、原則として、「扶養控除等申告書」に記載された、①源泉控除対象配偶者+②源泉控除対象親族の合計人数となります。

令和8年により、「源泉控除対象親族」という、新たな定義に改正されております(改正前は「控除対象扶養親族」)。

従来の「控除対象扶養親族」に加えて、「特定親族(一部)」も記載できるようになりました。

それぞれの内容をまとめると、以下の通りです。

| ① | 源泉控除対象配偶者 | 生計を一にする配偶者で、年間合計所得が95万円(給与収入換算160万円)以下の方 (本人の合計所得金額は、900万円(給与収入換算1,095万円)以下の要件あり) | |

|---|---|---|---|

| ② | 源泉控除対象親族 | 控除対象 扶養親族 |

生計を一にする16歳以上の親族で、年間合計所得が58万円(給与収入換算123万円)以下の方 |

| 特定親族 (一部) |

生計を一にする19歳以上23歳未満の親族で、年間合計所得が58万円超100万円以下(給与収入換算123万円超165万円以下)の方 |

(※)親族は、「6親等内の血族及び3親等内の姻族」を指します。

また、「特定親族」とは、本人と生計を一にする、19歳以上23歳未満の親族で、年間合計所得が58万円超123万円以下(給与収入換算123万円超188万円以下)の方を指します。

⇒上記の「源泉控除対象親族」に記載できる方は、「特定親族」のうち、一部ということになります。

結論ですが、改正により、従来記載できなかった「特定親族(一部)」が「扶養親族等の数」にカウントできるようになり、改正前と比較して、毎月の給与手取額が増加する方も出てくると思います。

3. 扶養親族等の数 算定の具体例

本人、配偶者、お子様、それぞれの状況ごとに「扶養親族等の数」は異なってきます。

「具体例」は、以下の通りです(収入は、すべて「給与収入」とします)

| 本人 | 配偶者 | お子様 | 扶養親族等の数 | 摘要 | ||

|---|---|---|---|---|---|---|

| 奥様 | お子様 | 合計 | ||||

| 年収800万円 | 専業主婦 | 18歳(収入ゼロ) | 〇 | 〇 | 2 | すべて満たす |

| 年収1,500万円 | 専業主婦 | 18歳(収入ゼロ) | × | 〇 | 1 | 本人所得基準満たさない |

| 年収800万円 | 専業主婦 | 10歳(収入ゼロ) | 〇 | × | 1 | お子様16歳未満 |

| 年収800万円 | 年収200万円 | 19歳(収入150万円) | × | 〇 | 1 | 奥様・・所得基準満たさない お子様・・源泉控除対象親族に該当 |

| 年収800万円 | 年収200万円 | 19歳(収入180万円) | × | × | 0 | 奥様・お子様どちらも満たさない |

4. 「扶養親族等の数」に加算できるケース

上記の他、「扶養親族等の数」に人数を「加算できる」場合があります。次の2つの場合です。

(1) 本人が、障害者・ひとり親・寡婦・勤労学生の場合

該当するごとに「扶養親族等の数」に1人ずつ加算します。

なお、障害者については、一般障害者・特別障害者の区分は関係なく、一律1人加算となっています。

| 障害者控除 | 所得税法上の「障害者」に該当する場合に認められる所得控除です。 ⇒本人の所得要件はありません |

ひとり親控除 | 未婚等で、生計を一にする子がいる「ひとり親」に認められる「所得控除」です。男性・女性に関わらず、広く「未婚(独身)」の方を対象に認められます。 ⇒ 生計を一にする子の総所得金額58万円以下、本人の合計所得金額500万円以下の要件があります。 |

|---|---|

| 寡婦控除 | 「ひとり親」に該当せず、夫と、死別or離婚等した女性に認められる「所得控除」です。女性しか認められず、未婚だけでなく、過去の婚姻関係が必要となります ⇒ 離婚・死別によって要件は異なります。 |

| 勤労学生控除 | 本人が、一定の学校に通いながらアルバイト等で働く場合に認められる「所得控除」です。 ⇒本人の合計所得金額85万円(給与収入換算150万円)の制限があります。 |

【具体例】

本人が「障害者」かつ「ひとり親」の場合

⇒該当するごとに1人ずつ加算 ⇒ 「2人」加算します。

(2) 本人の同一生計配偶者や扶養親族に、障害者・同居特別障害者が含まれる場合

該当するごとに「扶養親族等の数」に1人ずつ加算します。

ただし、「同居特別障害者」の場合は、2人加算が可能です(通常の障害者・特別障害者の場合は、1人加算のみ)

| 同一生計配偶者とは | 本人と生計を一にする配偶者で、年間合計所得が58万円以下の方。 ⇒「源泉控除対象配偶者」とは異なり、納税者本人の所得制限はありません (配偶者の年間合計所得も異なる)。 |

|---|---|

| 扶養親族とは | 本人と生計を一にする親族で、年間合計所得58万円(給与収入換算123万円)以下の方 ⇒16歳以上に限定されていない点、「控除対象扶養親族」と異なります。 したがって、例えば障害者の場合は、16歳未満でも1人加算できます。 |

| 同居特別障害者とは | 特別障害者である同一生計配偶者又は扶養親族で、納税者自身、配偶者、生計を一にする親族のいずれかとの同居を常としている方。 |

【具体例】

控除対象扶養親族が「同居特別障害者」の場合

⇒ 控除対象扶養親族で1人 + 同居特別障害者で2人加算し、合計3人となります。

5. 年末調整で還付されるケースもある

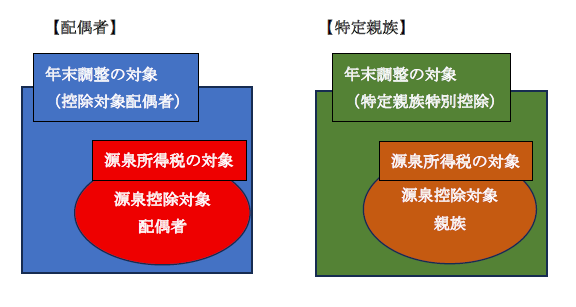

前述の「源泉控除対象配偶者」や、「源泉控除対象親族」ですが、最終的に年末調整の対象となる所得税上の「配偶者控除」「扶養控除(特定親族特別控除)」とは範囲が異なります。後者の方が範囲が広くなっています。

つまり、源泉所得税の計算では反映できなかった「配偶者や親族等」についても、年末調整では配偶者控除、特定親族として計算され、最終的には税額が還付されることになります。

(1)配偶者控除ができる「控除対象配偶者」と「源泉控除対象配偶者」の違い

配偶者控除の対象となる「配偶者」(控除対象配偶者)と、源泉所得税の計算でカウントされる配偶者(源泉控除対象配偶者)を比較すると、以下の通りです。

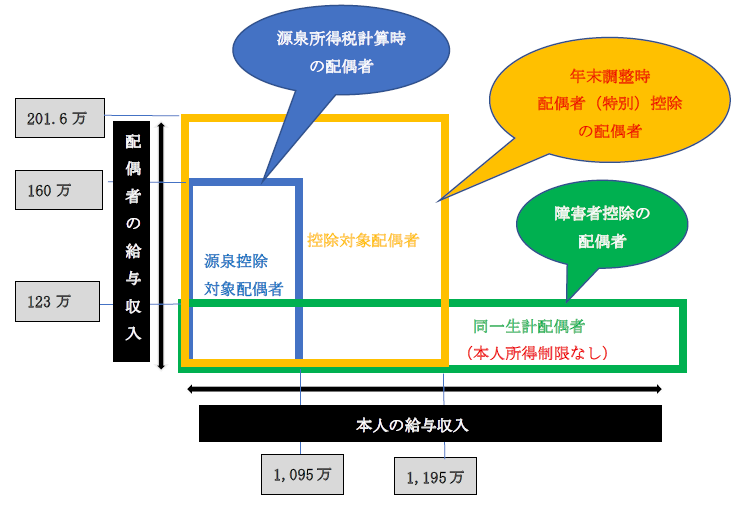

| 種類 | 定義 |

|---|---|

| 配偶者(特別)控除の配偶者 (年末調整の対象) |

生計を一にする配偶者で、年間合計所得が133万円(給与収入換算201.6万円)以下 ⇒本人の合計所得 1,000万円(給与収入換算1,195万円)以下の要件あり。 |

| 源泉控除対象配偶者 (源泉所得税の対象) |

生計を一にする配偶者で、年間合計所得が95万円(給与収入換算160万円)以下の方 ⇒本人の合計所得金額 900万円(給与収入換算1,095万円)以下の要件あり。 |

| 同一生計配偶者 (源泉所得税の加算対象) |

生計を一にする配偶者で、年間合計所得が58万円以下の方。 ⇒本人の所得制限なし。 |

上記を比較すると、「源泉控除対象配偶者」ではないが、年末調整で「配偶者控除」の対象となる方は以下となります。

① 本人の合計所得 900万超1,000万以下 (給与収入換算1,095万円超1,195万円以下)の方 or

② 配偶者の合計所得 95万円超133万円以下(給与収入換算160万円超201.6万円以下)の方

年末調整時には、「配偶者控除等申告書」を提出します。

上記に該当する方は、給与支払時に天引きされていた所得税が、年末調整において還付されることになります。

(配偶者の概念の比較図)

(2)特定親族と、源泉所得税が安くなる「特定親族」の比較

特定親族特別控除の対象となる「特定親族」と、源泉所得税の計算でカウントされる特定親族(源泉控除対象親族)を比較すると、以下の通りです。

| 種類 | 定義 |

|---|---|

| 特定親族 (年末調整の対象) |

本人と生計を一にする、19歳以上23歳未満の親族で、年間合計所得が58万円超123万円以下(給与収入換算123万円超188万円以下)の方 |

| 源泉控除対象親族 (源泉所得税の対象) |

本人と生計を一にする19歳以上23歳未満の親族で、年間合計所得が58万円超100万円以下(給与収入換算123万円超165万円以下)の方 ⇒上記の「特定親族」のうちの一部 |

上記を比較すると、「源泉控除対象親族(特定親族)」ではないが、年末調整では「特定親族」として、「特定親族特別控除」が可能な方は以下となります。

19歳以上23歳未満の「親族」のうち、

年間合計所得金額が「100万円超123万円以下」 (給与収入換算165万円超188万円以下)の方

年末調整時には、「特定親族特別控除等申告書」を提出します。

上記に該当する方は、給与支払時に天引きされていた所得税が、年末調整において還付されることになります。

6. 参照URL

(令和8年分源泉徴収税額表)

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2026/01.htm

(令和7年度税制改正による所得税の基礎控除の見直し等について)

https://www.nta.go.jp/users/gensen/2025kiso/index.htm

7. YouTube