税金の豆知識

Q19【定期同額給与とは?】改定できる3つのケース・改定時期・損金不算入になるパターン別解説!

最終更新日:2022/01/2861532view

法人を設立して、まず迷われる論点は、「役員報酬の金額の決定」かもしれません。

個人事業主と異なり、法人の場合は自分への「役員給与」として損金算入が認められています。

実は、役員給与の決定は・・非常に大事な手続きになってきます。

なぜなら・・一度決めた給与は、基本的に期中で変更することができないからです。

途中で思ったより利益が出そうだから給与を増額する、あるいは賞与を出す・・これらは経費として認められません。

役員は自分の給料を自由に決定できる立場なので、お手盛り防止の観点から、法人税上は厳密な規定が設けられています。

目次

1.損金にできる3つケース

税務上、役員報酬は自由に決定できますが、経費にするためにはルールがあります。

(1)損金にできるケース

税務上、役員報酬については3つ認められています。

| ①定期同額給与 | 支給時期が1月以下の一定期間ごとであり、かつ支給額が同額である給与。 事前届出がなくても無条件に損金算入できます。 |

|---|---|

| ②事前確定届出給与 | 所定時期に確定額を支給する給与で、届出期限までに納税地の所轄税務署長に届出を提出しているもの。例えば、夏季、冬季の賞与等が該当します。 事前確定届出給与については、別途Q71でまとめています。ご参照ください。 |

| ③業績連動給与 | 役員に対して支給する利益連動給与で、一定要件を満たすもの。ただし、対象が非同族法人(非同族法人100%子会社はOK)に限定され、報酬委員会での決定(独立社外役員全員の賛成)が必要で、現時点では・・あまり中小企業で活用できる機会は多くありません。 |

(2)過大役員給与とは?

ただし、上記3つに該当する場合でも、過大な役員給与については損金算入が認められません。

過大な役員給与と認定される基準は、「形式基準」と「実質基準」の2つがあります。

| 形式基準 | 株主総会で承認された役員報酬の支給限度の範囲内であること。 |

|---|---|

| 実質基準 | 役員の職務内容、利益、同種同規模の役員報酬の水準等からみて判断。 |

2.定期同額給与を改定できる場合は3つ

定期同額給与は、月1回かつ支給額が同額である給与であり、法人税上、改定時期が厳格に決められています。

以下の3つの場合です。

| ①定期改定 | 事業年度開始後3か月以内の定期改定。 |

|---|---|

| ②臨時改定事由による改定 | 取締役から代表取締役への昇格等、職制上の地位の変更。病気等により職務執行ができない、合併等による職務内容の重大な変更等、やむを得ない事情による改定。 |

| ③業績悪化改定事由による減額改定 | 「経営の状況が著しく悪化したこと等」によりやむを得ず役員給与を減額せざるを得ない事情にかかる減額改定。 |

3.定期改定の変更時期

(1)原則的な取扱い

定期改定の変更時期は、例えば3月決算の場合、一般的には5月末までに株主総会を開催し、6月からの「新たな職務執行期間」の給与改定を行います。

(2)翌月払いのケースは認められる?

例えば、6月分役員報酬の支給を、後払で7月以降に支払うケースでも、定期同額給与として認められます。

なぜなら、法令は、改定後の定期給与を3か月以内に「改定」を行うことは要求していますが、3か月以内に「支払う」ことまでは規定されていないからです。

(3)期首からの役員報酬変更は可能?

期首での「臨時株主総会開催」を前提に、期首から役員報酬を変更することも認められます。

なぜなら、法令は、役員報酬の改定を「期首から3か月以内」に行うことを要求していているだけで、「定時株主総会で改定しないといけない」ことまでは要求していないからです。

4.損金不算入になるパターン

定期同額給与を「所定外の時期」に変更した場合は、改定額と改定後の差額が損金不算入額となります。

いろんなパターンがありますが、代表的なパターンを以下に記載します。

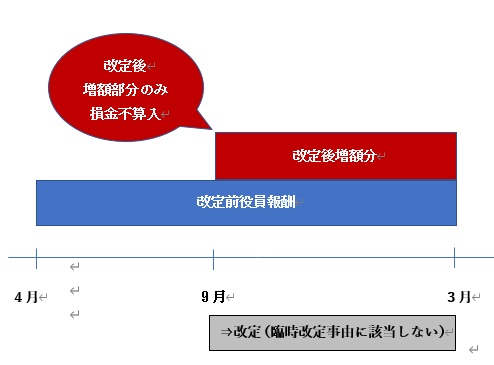

(1) 増額パターン

増額した場合は、増額前の金額を基準に「増額後の超過額部分」が損金不算入となります。

増額(改定)後の金額のうち、増額前の金額までは、「期首から定期同額給与の支給があった」ものとして「損金不算入」の金額を算定する点が特徴です。

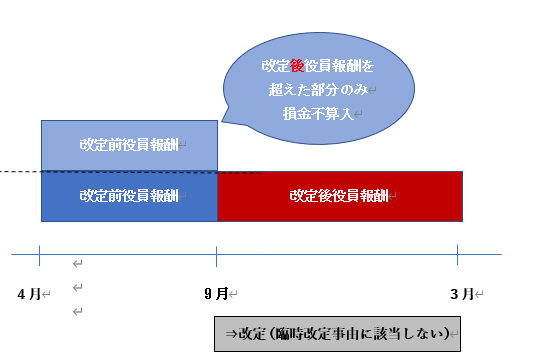

(2) 減額パターン

減額した場合は、減額後の金額を基準に「減額前の超過額部分」が損金不算入となります。

減額(改定)後の金額自体は、「期首から定期同額給与の支給があった」ものとして「損金不算入」の金額を算定する点が特徴です。

(3) 一旦減額したものは、任意の時期に元に戻せる?

税務上は、減額規定だけですので、元の支給額に戻す時期の「明確な規定」がありません。

したがって、増額改定時期は、期首もしくは定期改定事由に該当する時期に戻すのが「現実的」かもしれません。

5.役員報酬に認定されるケース

役員と会社の取引は、「役員給与」という名目ではなくても「役員に有利な取扱い」をした場合等、役員給与に認定されてしまうことがあります。例えば、「会社の業務目的と関係ない飲食費が会社経費とされていた」場合などですね。

(1)役員給与に認定された場合の影響

「役員給与」に認定された場合は、影響が大きいです。個人法人それぞれの影響をまとめます。

| 個人側(役員) | ・給与が増える⇒所得税が増える |

|---|---|

| 法人側 | ・役員報酬は損金不算入⇒法人税が増える。 ・役員給与支払時に通常徴収すべき「源泉所得税」が未納付となり、延滞税、過少申告加算税が発生。 (仮装隠ぺいを伴う場合は、重加算税が課税) |

(2)役員給与に認定されるケース

代表的なパターンを以下に記載します。

| ① | 役員の個人的な費用や、会社の業務のために使用したことが明らかでない支出。 |

|---|---|

| ② | 会社の資産を役員に無償、ないし低廉で譲渡した場合。あるいは、役員の資産を高額で会社が買取った場合。 |

| ③ | 会社が役員への債権を放棄した場合、あるいは役員債務を引き受けた場合。 |

| ④ | 会社から役員への金銭・不動産貸付で、適切な利益や賃料を受け取っていない場合。 |

6.役員報酬変更の法的手続・議事録等

(1)役員報酬を決定する機関

| 取締役会非設置会社 | 「株主総会」で決定 |

|---|---|

| 取締役会設置会社 | 一般的に「株主総会」で役員の年間報酬総額を定め、「取締役会」で、株主総会で承認された役員報酬総額の枠内で、各役員の報酬を決定 |

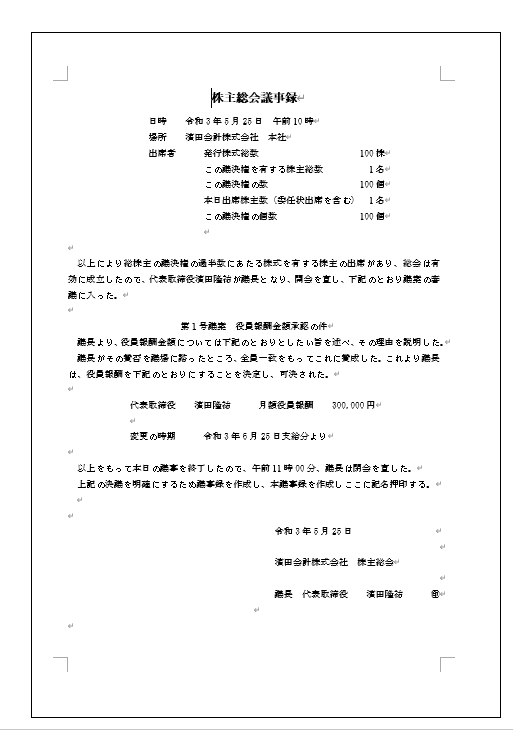

(2)役員報酬変更株主総会議事録

参考に、役員報酬変更時の株主総会議事録を添付します。

7.参照URL

(役員に対する給与)https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5211.htm

(役員給与に関するQ&A)https://www.nta.go.jp/law/joho-zeikaishaku/hojin/qa.pdf

(役員給与に質疑応答事例)https://internet-kaikei.com/pdf/yakuinkyuyo02.pdf