税金の豆知識

Q55【有利な方は?】消費税仕入税額控除の2つの計算方法/個別対応方式と一括比例配分方式/変更のタイミングを具体例で解説!

最終更新日:2024/03/2073917view

消費税納税額の計算方法には、原則課税と簡易課税がありますが、今回は「原則課税」の「仕入税額控除」の計算方法となります(簡易課税の場合は、今回の論点は関係ありません)。

原則課税での「仕入税額控除」の計算方式には、「個別対応方式」と、「一括比例配分方式」の2種類があり、どちらを採用するかで消費税の納税額が変わってきます。

そこで今回は、原則課税での「個別対応方式」と「一括比例配分方式」の違いをお伝えし、どちらが有利なのか?につき解説したいと思います。

なお、課税売上高5億円以下かつ課税売上割合が95%以上の事業者は、全額控除可能ですので、今回の論点は関係ありません。売上が多い事業者や、「課税売上割合が低くなる」事業者向けの論点となります。

目次

1. 消費税の納税額はどうやって算定?

「消費税の納税額の算定方法」は以下の通りです。

「預かった消費税」から「支払った消費税」を差し引いて算定します。

消費税納税額=売上(預り)消費税―仕入(支払)消費税

2. 支払った消費税は、全額差し引ける?

上記のとおり、消費税納税額の計算上、支払った消費税は、預かった消費税から控除することができます

(控除できる支払消費税は、「仕入税額控除」と呼ばれます)。

ただし・・支払った消費税の全額の控除が認められない事業者もあります。以下の会社となります。

課税売上高が5億円超、又は課税売上割合が95%未満の事業者

(まとめ)

| 事業者 | 控除できる消費税 | ① | 課税売上高が5億円超、又は課税売上割合が95%未満の事業者 | 一部控除不可 | ② | 上記以外(課税売上高が5億円以下、かつ課税売上割合が95%以上の事業者) | 全額控除可 |

|---|

控除できない消費税は、「控除対象外消費税等」と呼ばれます。

3. 個別対応方式と一括比例配分方式

上記①(一部控除不可)の事業者は、差し引ける金額=「仕入税額控除」の金額を算定しなければいけません。

ここでようやく、消費税納税額の計算方式「個別対応方式」「一括比例方式」の論点が出てきます。

消費税上、「仕入税額控除」額の算定方法は、上記2種類の方法が定められています。

4. 個別対応方式

(1)課税仕入を3つに区分する

「課税仕入」を以下の3つに区分して、仕入税額控除の額を算定します。

なお、3区分するのはあくまで課税仕入のみです。

非課税仕入、不課税仕入はそもそも関係ありません⇒ここ大事!

| 区分 | 説明 | 控除の可否 | |

|---|---|---|---|

| ① | 課税売上対応 | 課税売上のみに対応する課税仕入 | 全額控除可 |

| ② | 非課税売上対応 | 非課税売上のみに対応する課税仕入 | 控除不可 |

| ③ | 共通対応 | ①②以外の課税仕入 | 課税売上割合部分のみ控除可 |

①は全額控除可、②は控除不可、③は一部だけ控除可となります。

誤解を恐れずいうと、売上原価に集計される科目は、①が多いでしょうね。販管費項目は、③が多いでしょうか。

支払った消費税は、原則的には全額控除できるけれど、いくら「課税仕入」でも、非課税売上に対応するものまで控除はさせないよ!って趣旨ですね!

(非課税売上対応課税仕入の例)

非課税売上の代表例は①土地の譲渡、貸付②住宅の貸付③有価証券の売却④受取利息です。

これら「非課税売上」にのみ対応する課税仕入れですので、例えば

土地売買仲介手数料、賃貸住宅エアコン設置、清掃委託費用、社宅賃借仲介手数料、有価証券売買手数料などですね。

なお、居住用賃貸不動産の購入は、従来は非課税売上対応課税仕入の代表例でしたが・・消費税改正により、2020年10月以降、仕入税額控除ができなくなりました。詳細はQ167をご参照ください。

(2)仕入税額控除の額の算定

上記3つの区分ができたら、後は簡単です。

以下の式にあてはめると、個別対応方式の「仕入税額控除」の金額が算定できます。

● 個別対応方式での「仕入税額控除」= ① + (③×課税売上割合)

(3)実務上の留意事項

個別対応方式を採用する場合は、日々の取引記帳段階から、「課税仕入」を3区分しておかないといけないので、実務的には結構大変ですね。

5. 一括比例配分方式

個別対応方式と異なり、「課税仕入」を3区分せず、「課税仕入」総額に対応する税額に、課税売上割合をかけ合わせて、一括して仕入税額控除の額を算定する方法です。

(仕入税額控除の額の算定)

●一括比例配分方式の控除額=課税仕入総額に対する税額×課税売上割合

6. 2種類の方法はいつでも変更可能?

一括比例配分方式を採用した場合、2期間は継続が必要となり、個別対応方式に変更はできません

(個別対応方式⇒一括比例配分方式への変更は制限ありません)。

7. 個別対応方式と一括比例方式の具体例 どちらが有利?

● 課税売上高合計 12億円(税抜)

● 非課税売上高合計 0.5億円

● 課税仕入合計 8億円(税抜)

●消費税率は10%とします

● 課税仕入合計の内訳は、以下の通りとします。

| 課税仕入の内訳 | 金額 | 摘要 | |

|---|---|---|---|

| ① | 課税売上対応「課税仕入」 | 5億円 | 全額控除可 |

| ② | 非課税売上対応「課税仕入」 | 0円 | 控除不可 |

| ③ | 共通対応「課税仕入」 | 3億円 | 課税売上割合部分のみ控除可 |

| 合計 | 8億円 |

①判定

課税売上(税抜)12億円≧5億円 ⇒消費税が一部控除できない会社に該当

②課税売上割合の計算

12億円÷(12億円+0.5億円)=96%

③個別対応方式での計算

(① × 10%)+(③ × 10% × 96%)=78,800千円

④一括比例方式での計算

課税仕入総額(① + ② + ③)× 10% × 96% = 76,800千円

(結論)

どうですか?控除できる額に差がでましたね!

上記のように、「課税売上対応の課税仕入」が多いケースは、個別対応方式の方が控除額が多くなるケースが多いです。

なお、一括比例配分方式が個別対応方式より有利になる場合は、非課税売上に対応する課税仕入れが多い場合ケースです。この場合、個別対応方式では全額が控除対象外となるのに対し、一括比例配分方式では、課税売上割合部分が控除対象となるためです。ただし、2020年10月以降、居住用賃貸不動産取得時の消費税の仕入税額控除が控除できなくなりましたので、実務上、今後は、一括比例配分方式が有利になるケースは限定的になるのかなと思います。(Q167参照)

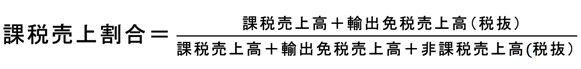

8. ご参考~課税売上割合の計算方法~

課税売上割合は、以下の計算式で算定します。詳しくは、Q87をご参照ください。

9.土地等に係る消費税の3区分

土地の取得に関しては、課税仕入の3区分が、最終目的によって変わります。

詳しくはQ61をご参照ください。

土地のほか、課税仕入の3区分で誤りやすい取引を以下に記載しておきます

| 内容 | 課税仕入区分 |

|---|---|

| 国外での資産譲渡(不課税)に対応する課税仕入 | 課税売上対応 |

| 輸出(課税・非課税とも)に対応する課税仕入 | 課税売上対応 |

| 不課税売上(損害賠償、保険金等)に対応する課税仕入(弁護士費用など) | 共通対応 (資産の譲渡ではないため) |

10.参照URL

(仕入税額控除の計算方法)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6401.htm