税金の豆知識

Q65【令和7年改正】 家内労働者等の必要経費の特例/保険外交員・ヤクルトレディなどが使える「経費の特例」と計算例

最終更新日:2026/01/30128314view

フリーランスの方などで、「経費がほとんどない」・・ようなお仕事に従事されている方も、いるかもしれません。

例えば、シルバー人材センターの業務請負など、実質内容が「給与と変わらない」ような、お仕事をされている方です。

こういった方の場合、所得税上、実際の経費がなくても、最大65万円の経費が認められる制度があります。

「家内労働者等の必要経費の特例」と呼ばれ、令和7年改正により、経費の上限が拡大しています(55万円⇒65万円)。

今回は、「家内労働者等の必要経費の特例」の適用対象者や、認められる経費の金額、計算書記載例を中心にお伝えします。

目次

1.家内労働者等の必要経費の特例とは?

(1) 特例の内容・背景

「家内労働者等の特例」とは、「家内労働者等」に該当する場合、実際かかった経費に関わらず、最大65万円まで経費が認められる特例です。家内労働者等とは、例えば、内職の方やヤクルトレディなど、給与ではなく、「業務委託で仕事を請け負っている」個人事業主の方のイメージです。

「給与所得者」の場合、実際経費がなくても、給与収入に応じた「給与所得控除」という概算経費が認められます。しかしながら、業務委託の場合は「事業所得」となるため、「給与所得控除」(最低65万円)は適用できません。

この点、「業務委託」の場合でも、実質「給与」と同じような働き方をしているケースもあります。この場合に、雇用形態が異なるからといって、「給与所得控除」と同様の概算経費が認められないのは、給与所得者との比較で平等性に欠けます。

そこで、「業務委託」の場合でも、一定の場合、「給与所得控除」と同様の「概算経費」を認める制度が、「家内労働者等の必要経費の特例」です。

(2) 家内労働者等とは

「家内労働者」とは、自宅等で内職されている方(※) を指しますが(家内労働法第2条)、「家内労働者等」の「等」には、広く、「特定の企業等」に対して、「継続的」に、「人的役務の提供(=サービス)」をしている方 が含まれます。

(※) 代表例は、製品などを手作業で組立する人などです。家内労働者には、「家内労働手帳」が委託者より交付され、委託者は毎年、管轄労働基準局に「委託状況届」を提出します。

【家内労働者等の具体例】

フリーランスの方、「全般」に認められるわけではありません。

「特定の企業等」「継続的に」「人的役務の提供」(サービス)をしている場合のみ認められますので、対象は限定されます。

| 水道、電気会社検針員・ヤクルトレディ、新聞・NHK集金人 | 〇 | |

|---|---|---|

| シルバー人材センターの業務請負、特定の会社専属の保険外交員 | 〇 | |

| ウーバーイーツの配達員、クラウドワークス・ランサーズのみ専属の仕事 | 〇 | |

| ヤマハのピアノ講師・予備校教師、特定企業専属のデザイナー、専属モデル | 〇 | (※) |

| 自宅での学習塾やピアノ教室など | × | (※) |

| お店や事務所を構えて集客を行っている場合 | × | (※) |

(※) 同じ音楽学校でも、ヤマハ音楽教室の先生なら「ヤマハという特定の会社」に「サービス」を提供しているので、OK。一方、自宅で音楽学校を開いている場合は、不特定多数の生徒が売上先となるため、×。

2.適用要件・経費で認められる金額

(1) 適用要件

「家内労働者等」で、かつ、以下の両方を満たす必要があります。

| 事業所得・雑所得あり | ● 事業規模でない「雑所得」でも認められる。 ● 両方ある場合は、まず雑所得から控除。 |

|---|---|

| 他に給料収入がある場合は 給与収入65万円未満 |

他に給与収入等がある場合でも認められるが、当該給与収入が65万以上ある場合は、 給与側で「給与所得控除」が適用されるため、特例経費は認められない。 |

なお、他に「年金収入」がある場合の制限規定はありません。

したがって、公的年金等控除を適用している場合でも、「家内労働者等の特例」の経費が制限されることはありません。

(2) 必要経費で認められる金額

実際かかった経費に関わらず、最大65万円が経費で認められます。

なお、実際の経費+65万円が「経費」として認められるわけではありません。あくまで上限65万円となります。

また、他に給与収入がある場合は、特例経費の上限額65万円から、給与所得側で控除(=利用)した「給与所得控除」の金額を差し引いた金額が上限となります。まとめると、以下となります。

| 他に給与収入がない場合 | 最大65万円 |

|---|---|

| 他に給与収入(65万未満)がある場合 | 65万円 - 給与収入額( = 給与側で利用した給与所得控除額) |

最終的には、上記と、実際経費を比較して高い方が経費となります。

なお、家内労働者の経費の特例は、必ず利用しないといけないものではありません。

領収書等での経費が65万円以上ある場合は、「特例」を適用せず、通常通り経費を計上する方がお得です。

【注意事項】

● 経費を計上しているにも関わらず、追加で家内労働者等の特例を適用し、経費が65万超になってしまうケースに注意

● あくまで、所得税上認められる「概算経費」であり、消費税上の「課税仕入」にはできません。

● 公的年金以外の年金(生命保険の個人年金など)がある場合は注意です。既払込保険料(実際経費)と、65万円(特例経費上限)を比較して、高い方を経費にします。

3.具体例

(1)他に給与収入がない場合

● 保険外交員の収入額 65万円 (事業収入)

● 保険外交員の実際経費 10万円 (事業経費)

⇒ 実際経費(10万円)よりも、特例経費(65万円)の方が多いため、特例を適用。

事業所得 = 65万円(事業収入) - 65万円(特例経費)= 0円

(2)他に給与収入がある場合

● 保険外交員の収入額(事業収入) 65万円

● 保険外交員の実際経費(事業経費) 10万円

● アルバイト収入額(給与収入) 40万円

⇒ 事業所得の他、給与収入があるが、給与収入が65万円未満のため、「家内労働者の特例」の利用ができます。

| ① | 給与所得の算定 | 40万円 - 40万円(給与所得控除) (※) = 0 ⇒ 給与所得算定時に、給与所得控除40万円を既に利用しています。 |

|---|---|---|

| ② | 事業所得の算定 | 特例の経費上限65万円 - 給与収入40万円 (上記① 給与所得控除利用分) = 25万円 必要経費10万円 < 25万円のため、特例経費25万円を採用 事業所得 = 65万円 - 25万円 = 40万円 |

(※) 給与所得控除は、最低限、65万円認められます。

4.申告書記載要件・計算書具体例

(1) 確定申告書への記載要件

● 確定申告書第二表「特例適用条文等」に、「措法27」の旨の記載

● 収支内訳書や青色申告決算書に、合計65万円の特例経費を記載

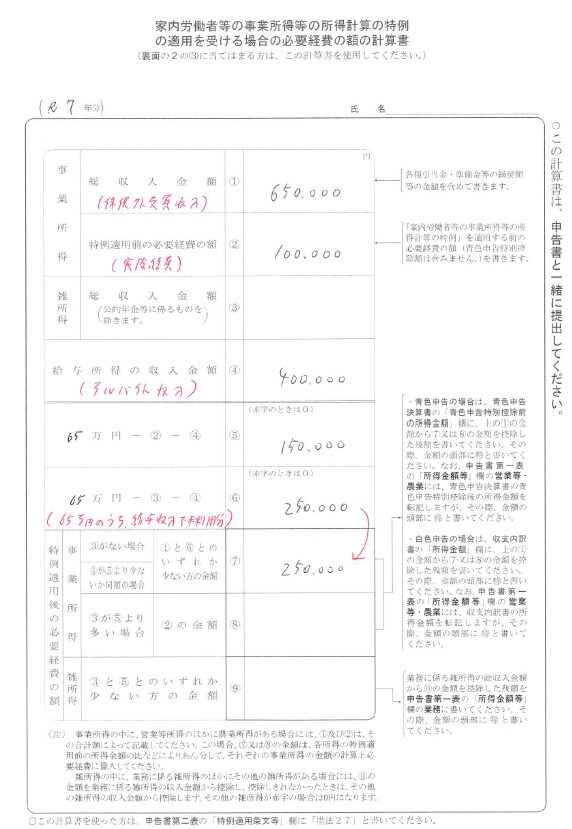

● 「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」を添付

なお、この特例適用については「申告要件」はありませんので、例えば、業務受託収入が160万円(基礎控除95万円+特例経費65万円)までの方は、所得税の申告自体が不要となります。

(2) 青色申告特別控除との併用や赤字の繰越は?

今回の「家内労働者の特例経費」と、「青色申告特別控除」は、制度が異なりますので、併用は可能です。

なお、家内労働者等の特例経費や青色申告特別控除を差し引いて、「所得がゼロ以下」になる場合は、ゼロで計算します。

所得がマイナスになるからといって、マイナスを繰り越せるわけではありません。

(3) 計算書記載例

上記「3.具体例(2)をもとに、「家内労働者等の特例の適用を受ける場合の計算書」をご紹介します。

● 保険外交員の収入額 65万円

● 保険外交員の必要経費 10万円

● アルバイト収入額(給与収入) 40万円

5.参照URL

(NO1810 家内労働者等の必要経費の特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1810.htm

6.YouTube

【関連記事】