税金の豆知識

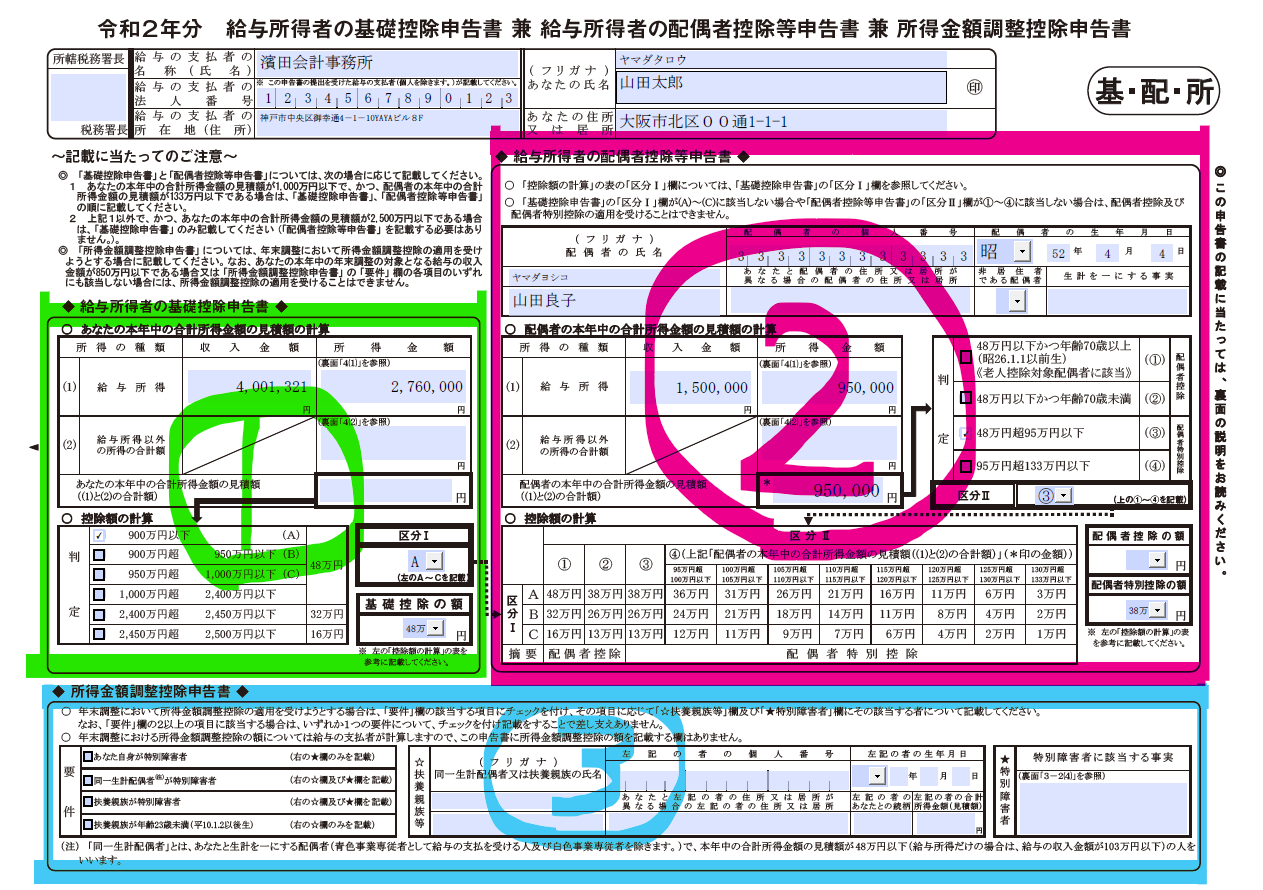

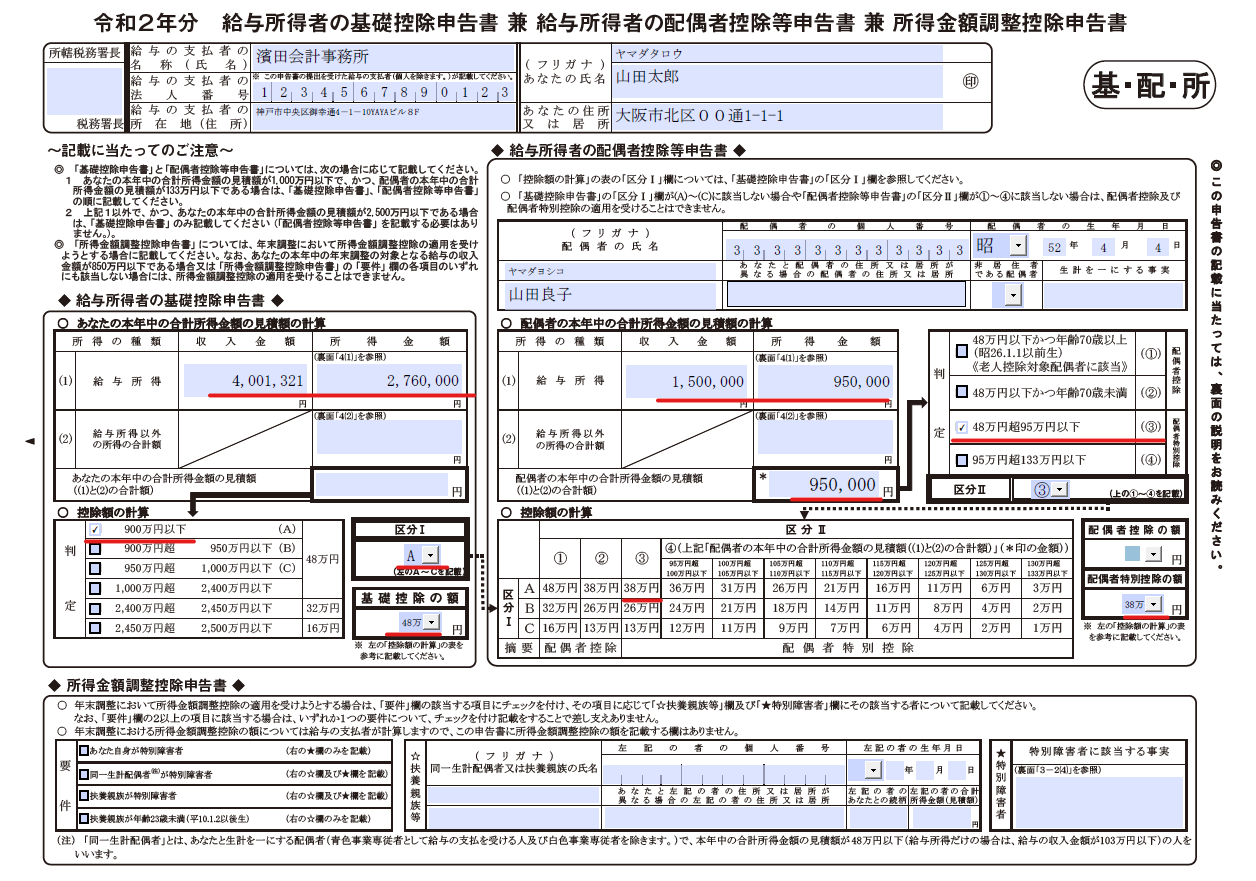

Q100【気になる控除額は?】基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書の記載方法

最終更新日:2024/06/0422946view

長いタイトルですが・・この書類は、2020年から新たに「会社」に提出されるようになった書類です。

個人所得税の「基礎控除」や「扶養に関する所得制限」が設けられた関係で、従来の「配偶者控除等申告書」が刷新され、名称が変更されました。

目次

1.年末調整で提出する書類は?

一般的に、会社員の方は、年末調整前に以下の3つの書類を提出します。

| (1) | 給与所得者の扶養控除等(異動)申告書 |

|---|---|

| (2) | 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書 (以下「基礎・配偶者控除申告書等」と略します) |

| (3) | 給与所得者の保険料控除申告書 |

例年、10月、11月ごろに会社から従業員に配られる書類ですので、みなさん一度は見たことがあるかもしれません。今回は、上記のうち(2)を解説します。

2.「基礎・配偶者控除申告書等」の構成は大きく3つ

「基礎・配偶者控除申告書等」は、大きく①基礎控除申告書②配偶者控除等申告書③所得金額調整控除申告書の3つの部分から成り立っています。

従来会社に提出していた「配偶者控除等申告書」は、上記①~③のうち、②のみを記載する書類でしたが、改正により名称が変更され、新たに①と③の内容が追加され、フォームが大幅に変更されています。

(イメージ図)

以下、①~③それぞれの内容を解説します。

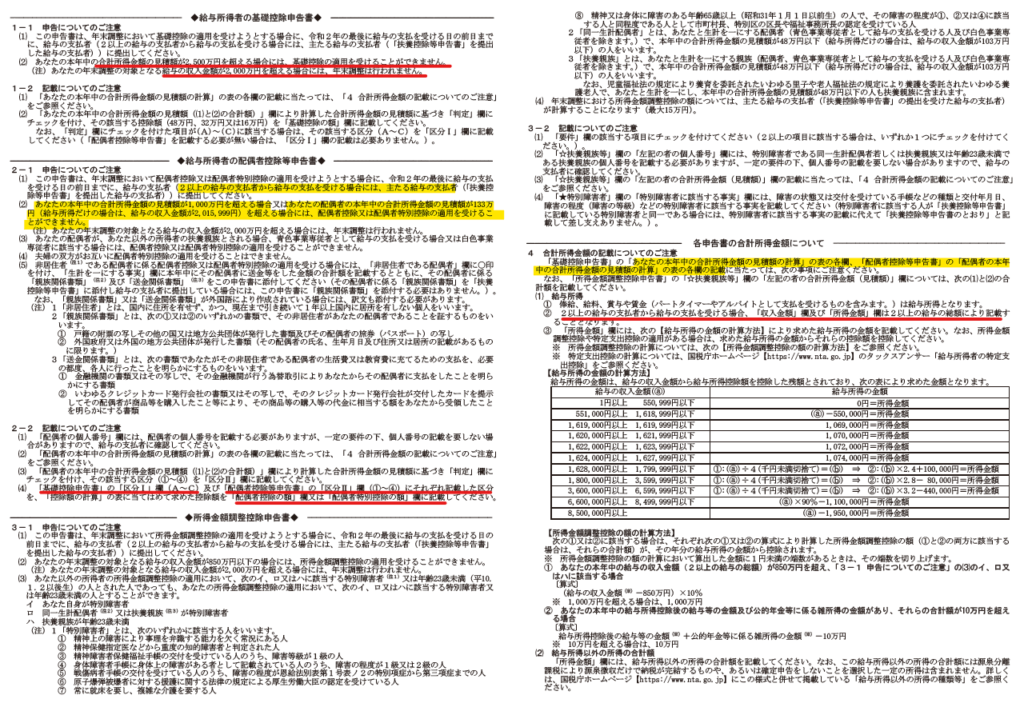

3.基礎控除申告書部分(上記①)

(1) 記載する人

所得2,500万円(給与収入換算2,695万円)以下の方は全員記載します。

ほとんどのサラリーマンが記載することになると思われます。

(2) 記載内容

その年度のご自身の給与収入、給与所得等を記載すると、「基礎控除額」が決まりますので、その金額を入力します。詳しくは、下記「YouTube」で解説しています。

(3) 基礎控除の金額

基礎控除の額は、本人の所得により異なります。下記4区分になります。

| 本人の所得 (カッコ書は給与収入換算額) | 基礎控除額 | |

|---|---|---|

| a | 2,400万以下 (2,595万以下) | 48万円 |

| b | 2,400万超2,450万以下 (2,595万超2,645万以下) | 32万円 |

| c | 2,450万超2,500万以下 (2,645万超2,695万以下) | 16万円 |

| d | 2,500万超 (2,695万超) | 0円 |

上記のとおり、b~d(所得2,400万超)の場合に「基礎控除額」は段階的に減額されますが、a(所得2,400万以下)の場合は、「基礎控除額の減額」はありませんので、大半の方は影響ないかと思います。

4.配偶者控除等申告書部分(上記②)

(1) 記載する人

「生計を一にする配偶者」がいる方で、以下両方の要件を満たす方

| 本人の要件 | 所得1,000万以下(給与収入換算 1,195万以下) |

|---|---|

| 配偶者要件 | 所得133万以下(給与収入換算 201.6万以下) |

配偶者要件は、Q47で詳しく記載していますので、ご参照ください。

(2) 配偶者(特別)控除の種類

配偶者控除は、配偶者本人の所得が「48万」(給与所得換算103万円)超かどうかで、以下の2種類に分かれます。

| 配偶者所得48万以下 (給与収入換算 103万以下) | 配偶者控除 |

|---|---|

| 配偶者所得48万超 (給与収入換算 103万超) | 配偶者特別控除 |

(3) 記載内容

その年の配偶者の収入、所得金額等を記載すると「配偶者(特別)控除」の額が決まりますので、その金額を入力します。

詳しくは、下記「YouTube」で解説しています。

(4) 配偶者(特別)控除の金額

① 配偶者控除の場合

配偶者控除の金額は、本人の所得により異なります。下記3区分になります。

| 本人所得金額 (カッコ書きは給与収入換算額) | 控除額 | |

|---|---|---|

| 70歳未満 | 70歳以上 | |

| 所得900万以下 (1,095万以下) | 38万円 | 48万円 |

| 所得900万円超950万以下 (1,095万超1,145万以下) | 26万円 | 32万円 |

| 所得950万以上1,000万以下 (1,145万以上1,195万以下) | 13万円 | 16万円 |

② 配偶者特別控除の場合

配偶者特別控除の金額は、本人の所得だけでなく、配偶者の所得に応じて控除額が異なります。

詳しくはQ47をご参照ください。

なお、配偶者特別控除は、給与収入150万円までは「配偶者控除」と同額の控除がありますので、給与収入150万までは「実質的な控除額」に違いはありません。

5.所得金額調整控除申告書部分(上記③)

給与所得控除等の改正により、税負担を調整する趣旨で設けられた項目です。

(1) 子供・特別障害者等を有する方等

① 記載する方

本人の給与収入が850万超の方で、以下のどちらかの要件を満たす方

● 23歳未満の扶養親族がいる方

● 本人or同一生計配偶者or扶養親族が特別障害者である方

② 調整控除金額

具体的な計算式は以下です。控除額の最大は15万円となります。

控除額=(給与収入(※)‐ 850万円)×10%

(※)1,000万円超の場合は1,000万円。

③ 留意事項

● この調整控除は「扶養控除」と異なり、世帯単位ではなく、個人の給与所得単位で判定します。例えば、共働きの場合は、両方とも控除の適用を受けることが可能です。

● 年末調整時の850万円の判定は、主たる給与等の収入金額が850万円を超えているかどうかで判定します(従たる給与は無視)。確定申告を行う場合は、すべての給料合算で判定します。

(2) 給与所得と年金所得の双方を有する方

① 記載する方

以下の両方の要件を満たす方

● 「給与所得」と「年金所得」どちらもある方

● 給与所得控除後の給与金額 + 公的年金等雑所得の金額 > 10万円

② 調整控除金額

10万円(給与所得の金額から控除)

③ 留意事項

● 給与所得と年金所得の両方がある方は、年末調整はできません。

別途確定申告を行う必要があります。

● 「基礎・配偶者控除申告書等」の構成は大きく3つ

6.「基礎・配偶者控除申告書等」の記載例

7.YouTube

YouTubeで分かる「基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書」