税金の豆知識

Q88【5%でOK】有価証券・金銭債権譲渡時の消費税課税売上割合の計算 /加算しなくてよい場合も?

最終更新日:2022/02/0184440view

株式など「有価証券」の譲渡や、金銭債権の譲渡は、消費税上非課税取引とされています。

非課税取引については、原則として、課税売上割合の計算にあたって「分母」に加算を行いますが、有価証券や金銭債権の譲渡については加算額につき、特別な計算方法が定められています。

今回は、課税売上割合算定時の「非課税取引」の金額につきお伝えします。

目次

1. 課税売上割合の計算は?

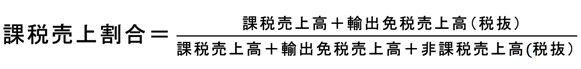

消費税仕入税額控除算定時の課税売上割合の計算式は以下となります。

上記式より、分母のみ「非課税売上」があるため、「非課税売上」が多ければ、「課税売上割合」が下がることがわかりますね。

課税売上割合が95%未満(又は売上高5億円超)の場合は、支払った消費税のうち、「控除できない消費税」が発生します。また、課税売上割合が低くなればなるほど、消費税納税額は多くなります。

2. 有価証券や金銭債権の譲渡は非課税取引

有価証券や金銭債権の譲渡については、「消費」という概念になじまないため(単なる資本の移転)、消費税上は、「非課税売上」に区分されます。

つまり、「有価証券」や「金銭債権」の譲渡は「非課税売上」となるため、これらの売却額が多くなればなるほど・・「課税売上割合」が下がっていくことになります。

この結果、→控除できない消費税が発生⇒納付消費税額が多くなることになります。

3. 課税売上割合算定時の例外

資金運用や再生債権の売却等をビジネスとする会社などの場合、有価証券や金銭債権の譲渡は、毎日のように行われます。

こういったビジネスの場合、原則通りに課税売上割合の計算を行うと、課税売上割合が極端に低くなり、消費税納税額が極端に多くなる可能性があります。

そこで、こういった企業にだけ税制上の不利が生じないよう、「有価証券」や「金銭債権」の譲渡については、課税売上割合の計算上、例外規定が設けられています。

課税売上割合の計算上、譲渡額の5%のみを「課税売上割合」の分母に加算すればOKという取り扱いが認められています。

4. 「5%相当額」の加算が認められている非課税売上

「非課税売上高」のうち、課税売上割合の計算上、5%相当額だけの算入でOKとされている「主なもの」は以下の通りです。

| 有価証券 | 国債、地方債、社債、株式、新株予約権、投資信託、貸付信託など(金融商品取引法第2条1項に規定するもの) |

|---|---|

| 金銭債権等(有価証券に類するもの) | 金銭債権(貸付金、預金、その他の金銭債権)、登録国債など(消費税法施行令第9条に規定する有価証券に類するもの)(※) |

(※)

●合資会社・合名会社・合同会社・協同組合等の持分譲渡は「非課税売上」となりますが、分母に加算する金額は5%ではなく100%になります

●実務上漏れやすいものとして車両購入時に支払った「リサイクル預託金」があります。「リサイクル預託金」は金銭債権となりますので、車両売却時は、「金銭債権の譲渡」として5%部分を分母に加算します。

●外国有価証券の譲渡の場合は、「振替機関」で管理されているかどうかで、消費税の内外判定が異なります。

内外判定は以下の通りです。

| 振替機関で管理(上場株式等) | 振替機関の所在地で内外判定(消令6①九ハ) |

|---|---|

| 振替機関で管理しない(未上場株式等) | その株式等発行法人の本店等所在地で内外判定(消令6①九ニ) |

上記の結果、「国内取引」と判定された場合は、「非課税売上」⇒課税売上割合の算定上は5%加算となります。「国外取引」と判定された場合は消費税「不課税取引」⇒課税売上割合の算定には影響しません。

5. そもそも分母に加算しない非課税売上の例外

二重計上を排除する観点より、そもそも「課税売上割合」の計算上、分母に加算しなくてよい「非課税売上」があります。

(1) 通常の売掛金の譲渡

通常の売掛金にかかる譲渡対価は、非課税売上となりますが、当該譲渡対価は「課税売上割合」の計算の分母には加算しません。既に売上計上済のため、その後、第三者に譲渡した際に再度売上に計上すると「二重計上」となるためです。

したがって、例えば、売掛金のファクタリングや、クレジットカード会社に譲渡した取引は「分母」には含めません。

一方、例えば、取引先が保有していた売掛金を債権譲渡等で取得した場合は、実質貸付金となりますので、その後に当該貸付金を売却した場合は、通常通り、譲渡価額の5%の金額を「分母」に含めます。

(2) 支払手段の譲渡

「支払手段の譲渡」にかかる譲渡対価は、非課税売上となりますが、当該譲渡対価は「課税売上割合」の計算の分母には加算しません(消令48②)。これらは、入金時にすでに売上計上済のため、上記の売掛金譲渡と同様、二重計上となるためです。以下のものがあげられます。

| 通貨・小切手 | 銀行券、紙幣、硬貨・小切手など(記念硬貨は除く) |

|---|---|

| 手形・郵便為替・信用状 | 為替手形・約束手形・郵便為替・信用状 |

| 電子マネーその他支払手段に類するもの | 電子マネー、仮想通貨、電子記録債権など |

6. ゴルフ会員権

上記の通り、有価証券の取引は、消費税法上、非課税取引となりますが ゴルフ会員権は、有価証券ではなく「債権」となります。

(「非課税」の対象となる「有価証券」から除外されています・消6、別表第一、消施令9条2項)

したがって、株式形態、預託金形態を問わず、ゴルフ会員権の売却取引は「消費税課税取引」として扱うことになりますので、非課税売上あるいは5%加算の論点自体が出てきません。

(消基通 6-2-2) 法別表第一第2号《有価証券等の譲渡》に規定する有価証券等には、船荷証券、貨物引換証、倉庫証券又は株式、出資若しくは預託の形態によるゴルフ会員権等は含まれないことに留意する。

7.参照URL

(非課税となる有価証券の範囲と課税売上割合の関係)

https://www.nta.go.jp/law/zeiho-kaishaku/shitsugi/shohi/17/09.htm

(ゴルフ会員権)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6249.htm

(株券の発行がない株式の譲渡に係る内外判定)

https://www.nta.go.jp/law/shitsugi/shohi/04/13.htm

8. Youtube

YouTubeで分かる「有価証券・金銭債権譲渡時の消費税課税売上割合」