税金の豆知識

Q89 有価証券を売却した場合の消費税仕訳/会計処理 課税売上割合の計算上5%を認識するための仕訳

最終更新日:2023/12/01114959view

消費税上、有価証券の購入・売却等取引は、「消費」という概念になじまないため(単なる資本の移転)、消費税は「非課税取引」となります。

この点、有価証券の譲渡については、例外的に、「消費税課税売上割合」の計算上、分母の非課税売上の額に譲渡額の5%だけ加算すればOKという取扱いがあります。

ただし・・会計ソフトに、単純に有価証券の「売却取引」を「非課税売上」で入力しても、5%の非課税売上の認識ができないため、消費税区分の入力上、「非課税売上有価証券」等の項目を利用して仕訳を行います。

今回は、「具体例」を用いて、有価証券売却に係る消費税の取扱いや、実務上の仕訳の入力方法等につき解説します。

目次

1. 有価証券売却に係る消費税上の取扱い

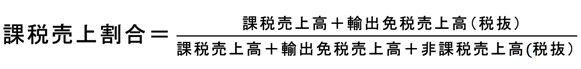

消費税納税額の計算上、「課税売上割合」という概念が関連します。

イメージは、課税売上割合が少なければ少ないほど、消費税納税額が多くなります。

「課税売上割合」の計算式は、以下となります。

有価証券取引は、「非課税取引」となりますので、上記の式にあてはめると、有価証券の売却が多ければ多いほど「課税売上割合」が下がり、消費税納税額が多くなることがわかると思います。

例えば、資金運用等をビジネスとする会社の場合、有価証券等の譲渡は、毎日のように行われますので、上記の式で課税売上割合の計算を行うと、課税売上割合が極端に低くなり、消費税納税額が極端に多くなる可能性があります。

そこで、会社間で税制上の不利が生じないよう、「有価証券」や「金銭債権等」の譲渡については、課税売上割合の計算上、以下の例外規定が設けられています。

有価証券の譲渡取引は、課税売上割合の計算上、譲渡額の5%のみを「課税売上割合」の分母に加算すればOK。

2. 有価証券の売却は複合仕訳

会計ソフトの入力上、単純に、有価証券の売却取引を消費税区分「非課税売上」で入力すると、他の「非課税売上」取引と区分されず、課税売上割合の算定上、5%の正しい集計が行われません。

そこで、ほとんどの会計ソフトでは、「有価証券の譲渡」に関する消費税区分が、別に設定されているケースが多いです。

有価証券の売却取引については、お使いのソフトで、消費税区分につき「非売有価証券」or「有価証券譲渡」という区分があれば、当該区分を利用して仕訳を入力します。

ただし、有価証券の売却取引は、下記のように、仕訳が借方貸方が1行、2行となる「複合取引」となる点が特殊です。

仕訳で出てくる貸方「有価証券」という勘定科目が、「有価証券の売却額」を表しているわけではありません。

【例 簿価500の有価証券を200で売却】

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 有価証券売却損 | 200 300 | 有価証券 | 500 |

そこで、課税売上割合の算定上、「有価証券の売却額」に対する5%を認識するためには、会計ソフト入力時に少しテクニックが必要です。

イメージですが、消費税の計算上、「有価証券売却損益」ではなく、あくまで「有価証券の売却額」を把握しなければいけない!という点さえ間違えなければ、そこまで難しくありません。

3. 会計ソフトでの入力方法

会計ソフトでの入力方法につき、以下、売却益、売却損に分けて解説します。

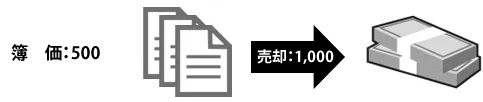

(1) 売却益の場合

簿価500の有価証券を1,000で売却、売却手数料は無視する。

有価証券の売却は「非課税取引」となりますが、5%を集計する関係上、「非売有価証券」の消費税区分を利用します。

売却益の場合は、貸方「有価証券」及び「有価証券売却益」の合計が「有価証券の売却額」を示します。

したがって、「有価証券」及び「有価証券売却益」につき、「非売有価証券」の消費税区分を利用すると、正しい集計が可能です。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 1,000 | 有価証券(非売有価証券) 有価証券売却益(非売有価証券) | 500 500 |

上記の仕訳を行うと、会計ソフト上も、売却額1,000×5%=50が、非課税売上(課税売上割合の分母)として集計されます。

なお、売却手数料が生じる場合は、売却手数料には「消費税」が課税されますので、ご留意ください。

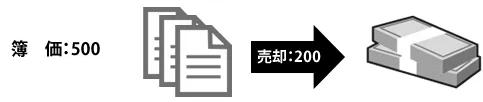

(2) 売却損の場合

簿価500の有価証券を200で売却、売却手数料は無視する。

通常の売却損の場合の仕訳は、以下となります。この仕訳には、直接的には「売却額200」の金額が出てきません。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 有価証券売却損 | 200 300 | 有価証券 | 500 |

したがって、仕訳の入力方法を工夫する必要があります。

以下の仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 有価証券売却損(対象外) | 200 300 | 有価証券(非売有証) 有価証券(対象外) | 200(※1) 300(※2) |

(※1)有価証券売却額200です。「非売有価証券」で認識し、5%で集計するテーブルに乗せます。

(※2)有価証券簿価500のうち、売却額200を除いた金額です。当該金額は売却額を構成しないため、消費税「対象外」で計上します。

上記の仕訳の結果、分母に計上される5%部分は、200円(売却額)×5%=10となります。

つまり、売却損の場合は、貸方で減少させる有価証券簿価のうち、売却額とそれ以外に区分して入力し、売却額についてのみ、消費税区分を「非売上有価証券」として認識すれば、正しい消費税区分の集計が行われます。

4. (ご参考)5%分母に含めないもの

●上記の例外基準の対象は、有価証券や金銭債権の譲渡となりますので、「合同会社の出資持分」の譲渡については、非課税売上となりますが、分母には「全額を含める」必要があります。

●仮想通貨のように支払手段を譲渡した場合は、「非課税売上」とはなりますが、二重計上を排除する観点で、課税売上割合の計算上、分母の「非課税売上」には含めません(消令48②)。売上等の入金時に、既に消費税計上済のためです。詳しくは、Q88をご参照ください。

5. 参照URL

(非課税となる有価証券の範囲と課税売上割合の関係)

https://www.nta.go.jp/law/shitsugi/shohi/17/09.htm

6. Youtube

関連記事