税金の豆知識

Q105【特定収入とは?】一般社団法人等にかかる消費税納税義務/消費税の特殊な計算方法をわかりやすく解説

最終更新日:2023/04/2158640view

一般社団法人については、法人税においては、「非営利型」かどうかにより課税範囲が異なりますが、消費税については、「非営利型」かどうかに関係なく、基準期間の課税売上高が1,000万円を超える場合は課税事業者となります。

ただし、非営利型法人は、一般的に寄付金や補助金等の「不課税売上割合」が多い特殊性を考慮して、消費税上は、通常の普通法人とは異なった計算が行われます。

今回は、一般社団法人の「消費税の計算方法」について記載します。

目次

1. 特定収入に係る仕入税額控除の特例

通常の普通法人の場合、消費税納税額は、原則として売上等で預かった消費税(課税売上高に対する消費税額)から、支払った消費税(課税仕入に係る消費税額等)を控除して計算されます。当該課税仕入れにかかる消費税額を控除する行為は、「仕入税額控除」と呼ばれます(Q55参照)

(1)一般社団法人の特徴

一般社団法人は、寄付金・補助金等の「不課税売上」や「非課税売上」が多い点が特徴的です。

こういった不課税売上や非課税売上は「消費税」を預かっていませんが、当該売上に対応する課税仕入につき、全額「仕入税額控除」を認めると、「消費税納税額」が非常に少なく計算されてしまいます。

そこで、一般社団法人については、「不課税売上」のうち、特定の収入につき「仕入税額控除」が制限されます。

「特定収入に係る仕入税額控除の特例」と呼ばれています。

(2)特定収入に係る仕入税額控除の特例

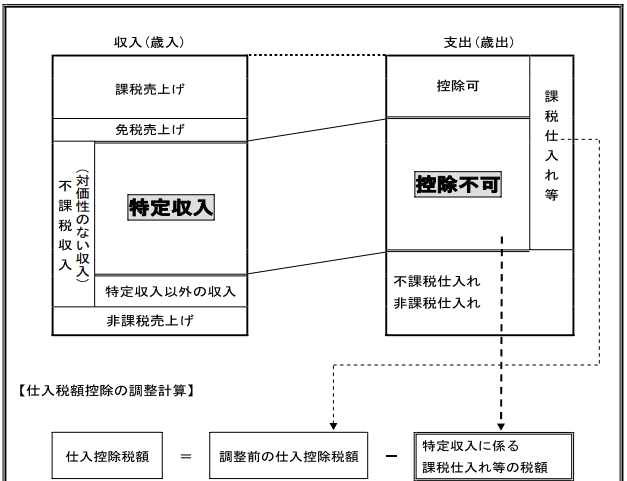

課税仕入にかかる消費税額等から、「特定収入に係る課税仕入れ等の税額」を控除した金額が仕入税額控除の金額となります。「特定収入に係る「仕入税額控除」の特例と呼ばれます。

控除対象仕入税額 = 課税仕入等の税額 - 特定収入にかかる課税仕入等の税額

【国税庁 「国、地方公共団体や公共・公益法人等と消費税」より抜粋】

(3)特例の適用対象

上記の特例は、営利型・非営利型に関わらず「一般社団法人」はすべての法人が対象となります。その他、学校法人、社会福祉法人、社会医療法人、宗教法人、公益社団法人・公益財団法人、一般財団法人(消費税法別表第三に掲げる法人)、人格のない社団(マンション管理組合等)も適用対象となります。

一方、簡易課税制度選択事業者や、消費税免税事業者には、特例の適用はありません。

また、特定収入割合が5%以下の法人も、適用はありません。

特例の適用のない法人にかかる消費税納税額の計算は、通常の普通法人と同様となります。

2. 特定収入・特定収入割合とは?

(1) 特定収入とは?

特定収入とは、不課税売上(対価性のない収入)のうち、「一定の収入」です。

以下の取引が例示されています。

①租税 ②補助金 ③交付金 ④寄付金 ⑤出資に対する配当金⑥保険金 ⑦損害賠償金

⑧その他(負担金、他会計からの繰入金、会費等、喜捨金 (お布施、戒名料、玉串料など))

(2) 特定収入割合

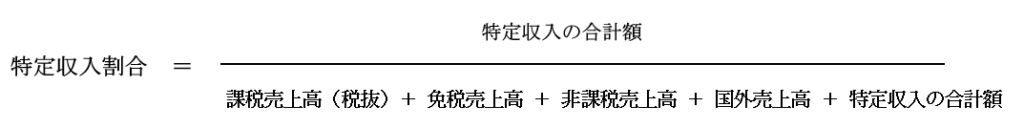

特定収入割合が5%以下の場合は、特例の適用はありません。特定収入割合は、以下の式で算定します。

課税売上割合の計算式と似たような計算です。全体売上に対する「特定収入」の割合を算定しています。

3. 仕入税額控除金額の調整

特定収入割合が5%超の場合、仕入税額控除の金額の調整が必要になります。具体的には以下のステップとなります。

(1) 特定収入を2つに区分

「特定収入」を、①法令等により使途が特定されている収入と②使途不特定の収入の2種類に区分します。①②どちらも「仕入税額控除の調整対象」とはなりますが、調整額が異なる点で、2つを区別する必要があります。

【特定収入の種類】

| 種類 | 具体例 | 特定収入 | ① | 法令等で使途が特定されている収入 | 使途が建物・車両購入等に特定されている寄付金や補助金等 |

|---|---|---|---|

| ② | 使途不特定の収入 | 使途不特定の寄付金や補助金 |

(2)2区分ごとの調整額の算定

上記(1)で区分した①②にかかる調整対象の金額は、以下の式で算定します(消費税10%とします)

| ① | 使途が特定されている特定収入 × 10/110 |

|---|---|

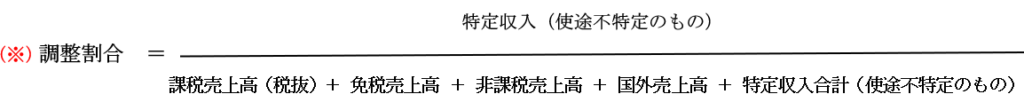

| ② | (課税仕入等(税込)× 10/110 - 上記①) × 調整割合(※) |

調整割合は、「使途不特定収入の割合」を算定している式です。分母に①の特定収入は含まれない点に注意が必要です。

また、上記①②各々の調整対象金額のイメージですが、①は、使途が特定されているため、収入に係る消費税全額の仕入税額控除を調整し、②は、使途不特定の収入割合に応じた部分だけ仕入税額控除を調整する、という意味となります。

(「全額控除」の場合を前提とします。個別対応方式や一括比例配分方式の場合は、異なる計算式となりますが。ここでは省略します)。

4. 具体例

● 一般社団法人の年間売上、仕入の内訳は以下の通り。消費税納税額は?

●原則課税を採用し、消費税は全額控除できる会社、消費税率はすべて10%とする

| 内訳 | 税抜 | 消費税 |

|---|---|---|

| 課税売上 | 6,000万円 | 600万円 |

| 非課税・免税売上 | 0円 | 0円 |

| 不課税売上(特定収入・使途が特定された補助金) | 110万円 | 0円 |

| 不課税売上(特定収入・使途不特定の寄付金収入) | 2,000万円 | 0円 |

| 課税仕入等(全額控除できる) | 1,000万円 | 100万円 |

(1) 特定収入割合の計算

(2,000万円+110万円)/(6,000万円+2,000万円+110万円) = 26%>5% ⇒仕入税額控除の調整必要

(2) 仕入税額控除の調整額

「特定収入」を2区分し、それぞれの仕入税額控除の調整額を算定します。

| ① | 使途が特定されている収入(補助金) | 110万円 × 10/110 = 10万円 |

|---|---|---|

| ② | 使途不特定の収入(寄付金収入) | (1,100万円 × 10/110 - 10万円) ×0.25(※)=22.5万円 |

(※)調整割合 2,000万円 / (6,000万円+2,000万円) = 0.25

(3) 控除対象仕入税額

100万円 - 10万円 - 22.5万円 = 67.5万円

(4) 消費税納税額

600万円 - 67.5万円 = 532.5万円

(5) 結論

⇒普通法人と比べ、調整額32.5万円(10万円+22.5万円)だけ、消費税納税額は増加

【ご参考~普通法人の場合の消費税納税額~】

600万円 ― 100万円 = 消費税納税額500万円

一般社団法人・NPO法人・一般財団法人の設立は、こちら

5. 参照URL

● 国、地方公共団体や公共・公益法人等に特定収入がある場合の仕入控除税額の調整

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6495.htm

● 国税庁 パンフレット(国、地方公共団体や公共・公益法人等と消費税)

https://www.nta.go.jp/publication/pamph/shohi/shohizei.pdf

6. YouTube

関連記事