税金の豆知識

Q150【簡易課税】2種類以上の事業を営む場合の「みなし仕入率」の計算方法は2パターン。具体例で簡単に解説!

最終更新日:2024/04/0351980view

消費税納税額の計算方法には、①原則課税と②簡易課税という2種類の計算方法があります。

簡易課税については、基準期間(2年前)における課税売上高が、5,000万円以下の場合に選択が可能です。

簡易課税の場合、消費税納税額の計算上差し引く「仕入税額控除」の金額は、実際の仕入額にかかわらず、売上に係る消費税額に、事業区分ごとに定められた「みなし仕入率」用いて算定します。

この点、自社の営む業種が「1種類」の場合は、当てはまる業種の「みなし仕入率」を選択するだけですので、迷うことはありません。一方、営む業種が「2種類以上」の場合、各事業の売上割合に応じて、2つの方法(①基本的な計算方法と②特例的な計算方法)が認められています。

今回は、2種類以上の業種を営む場合の、簡易課税の「みなし仕入率」の計算方法につき解説します。

目次

1. 基本的な計算方法

(1) 事業が1種類の場合

事業が1種類の場合の「仕入税額控除」の算定式は、以下の通りです。

仕入税額控除 = 課税売上等に係る消費税額×業種に応じたみなし仕入率

課税売上等に係る消費税額=課税売上消費税額―売上返品等消費税額

「みなし仕入率」は、消費税法上、それぞれの業種(第1種~第6種)に対応する率が定められています(40%~90%)。

したがって、業種が1種類の場合は、上記式に基づき、その業種にあてはまる「みなし仕入率」を適用すれば、「仕入税額控除」の額は簡単に算定が可能です。

なお、簡易課税の事業区分で迷いやすい事例は、Q174でまとめていますので、ご参照ください。

(2) 事業が2種類以上の場合

事業が2種類以上の場合、①原則的な計算方法と②簡便的な計算方法の2種類が認められています。以下の通りです。

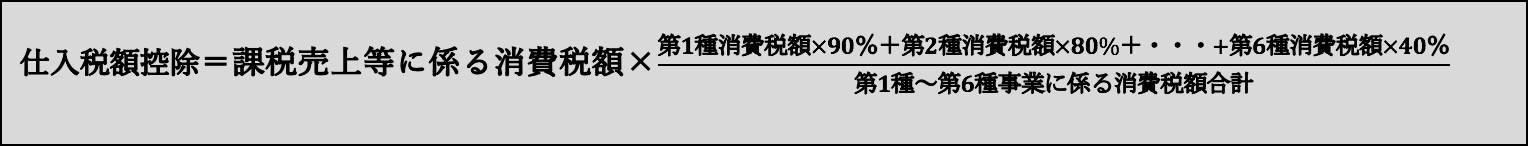

①原則法

原則として、業種ごとの消費税額を合算して算定した「加重平均みなし仕入率」を用いて「仕入税額控除」を算定します。算定式は、以下となります。

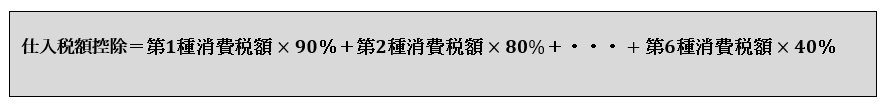

②簡便法

貸倒回収等がないなど、一定の条件(※)を満たす場合は、業種ごとの課税売上高と「みなし仕入率」で算定した消費税額を単純に合算して「仕入税額控除」を算定することも可能です。実務上はこちらの簡便法が多いです。

(※)以下のいずれにも該当しない場合

| ① | 貸倒回収額がある場合 |

|---|---|

| ② | 売上対価の返還等がある場合で、各種事業に係る消費税額からそれぞれの事業の売上対価の返還等に係る消費税額を控除して控除しきれない場合。 |

2. 特例計算

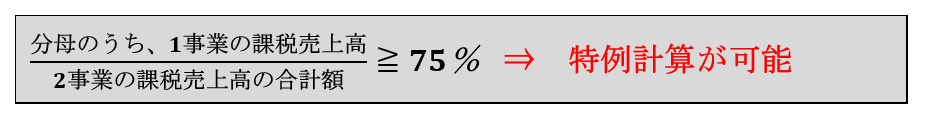

2種類以上の業種を営む場合でも、1種類ないし2種類の事業で全体課税売上の75%以上を占める場合は、「特例計算」が認められます。「基本的な計算」と「特例計算」の結果は、納税者が有利な方を選択できます。

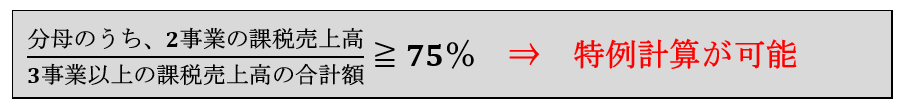

特例計算は、「2種類」の場合と「3種類以上」の場合で、少し計算方法が異なります。以下それぞれまとめます。

(1) 事業が2種類以上の場合

2種類以上の事業を営む場合で、1種類の事業の課税売上高が全体課税売上高の75%以上を占める場合、「75%以上を占める事業のみなし仕入率」を全体の課税売上等に対して適用できます。3種類、4種類以上も含みます。

(2) 事業が3種類以上の場合

3種類以上の事業を営む場合で、そのうち、特定の2種類の事業の課税売上高が全体課税売上高の75%以上を占める場合、特例計算が可能です。

①それぞれの事業に適用するみなし仕入率

事業が3種類以上の場合、それぞれの事業に適用する「みなし仕入率」は以下の通りとなります。

| 75%以上の「2種類事業」 | ① | みなし仕入率が高い業種 | 高いみなし仕入率を適用 |

|---|---|---|---|

| ② | みなし仕入率が低い業種 | 低いみなし仕入率を適用 | |

| 上記以外(25%未満)の業種 | ③ | 上記②のみなし仕入率を適用 | |

②みなし仕入率の適用例

| 業種内訳(みなし仕入率) | 課税売上金額 | 売上割合 | |

|---|---|---|---|

| ① | 卸売業(第1種) 90% | 50,000千円 | 50% |

| ② | 小売業(第2種) 80% | 30,000千円 | 30% |

| ③ | 不動産業(第6種)40% | 20,000千円 | 20% |

| 合計 | 100,000千円 | 100% |

①②の2業種の課税売上高合計 80%≧75% ⇒ 特例計算が可能

| 75%以上の「2種類事業」 | ① | みなし仕入率が高い業種 | 卸売業(第1種) 90% |

|---|---|---|---|

| ② | みなし仕入率が低い業種 | 小売業(第2種) 80% | |

| 上記以外(25%未満)の業種 | ③ | 上記②の80%を適用 | |

⇒ つまり、第6種の不動産業(③)についても、第2種(②)のみなし仕入率が適用できるということになります。

(3) 仕入税額控除の額

仕入税額控除の計算については、特例計算の場合も、上記1「基本的な計算」でお伝えした、①原則法と②簡便法の2種類が認められます。

3. 具体例(事業が3種類の場合)

①第1種事業 課税売上高 50,000千円 (みなし仕入率 90%)

②第2種事業 課税売上高 30,000千円 (みなし仕入率 80%)

③第6種事業 課税売上高 20,000千円 (みなし仕入率 40%)

① + ② + ③ = 課税売上高合計 100,000千円

●簡便法で行う。

(1) 売上割合

3事業それぞれの売上割合は、50%、30%、20%であり、1種類で75%以上の事業はない。

2種類で75%以上かどうかを検討する。

(50,000千円+30,000千円)÷100,000千円=80%

第1種事業+第2種事業合計≧75% ⇒ 特例適用可。

第6種事業は、「その他の事業」となり、上記2種類の事業のうち、低いみなし仕入率(第2種 80%)で計算します。

(2) 業種別の消費税額

| 事業内訳(みなし仕入率) | 消費税額 | 計算根拠 |

|---|---|---|

| 第1種事業(90%) | 5,000千円 | 50,000千円×10%=5,000千円 |

| 第2種事業(80%) | 3,000千円 | 30,000千円×10%=3,000千円 |

| 第6種事業(40%) | 2,000千円 | 20,000千円×10%=2,000千円 |

| 合計 | 10,000千円 |

(3) 仕入税額控除額

①基本的な計算

(5,000千円 × 90%) + (3,000千円 × 80%) + (2,000千円 × 40% )= 7,700千円

② 特例計算

(5,000千円 × 90%) + (3,000千円 × 80%) + (2,000千円×80%) = 8,500千円

⇒上記の結果、特例計算の方が仕入税額控除が多くなり、有利となります。

4. 事業区分をしていない場合の取扱い

2種類以上の事業を営む事業者が、事業ごとの課税売上区分をしていない場合は、そのうち「一番低いみなし仕入率を適用」して「仕入控除税額」を計算します。

例えば、第1種と第2種を営んでいるにも関わらず、売上区分をしていなければ、低い方のみなし仕入率(第2種・80%)が適用され、仕入税額控除の額が少なくなります。

不利な取り扱いを受けないように、普段から事業区分を行っておく必要があります。

5. 参照URL

(簡易課税制度)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

6. YouTube