税金の豆知識

Q155【源泉控除対象配偶者とは?】給与源泉所得税計算時の扶養親族等の数え方 源泉控除対象配偶者とは?

最終更新日:2024/06/0469037view

毎月の給料から差し引かれる「源泉所得税」は・・

①給与等の金額(社会保険控除後)と②扶養親族等の数、の2つのファクターで決まります。

今回は、そのうち、最近改正のあった②「扶養親族等の数」について解説します。

目次

1. 「扶養親族等の数」が違うと、手取りが全然違う!

源泉所得税算定時の「扶養人数」が1人違うと、手取額に大きな差が生じます。

●額面20万の方の場合

●社会保険は無視します

毎月の源泉徴収税額は、以下の通りとなります。

| 扶養人数 | 毎月の源泉所得税額 | 年間源泉所得税額 |

|---|---|---|

| 0人 | 4,770 | 57,240 |

| 1人 | 3,140 | 37,680 |

| 2人 | 1,530 | 18,360 |

| 3人 | 0 | 0 |

毎月の源泉徴収税額は、扶養親族等0人の場合は4,770円に対し、扶養親族等3名の場合は0円です。

これを、年間に換算すると57,240円の差が生じます。・・だいぶ違いますよね。

2. 源泉所得税計算時の「扶養親族等の数」って?

「扶養親族等の数」は、原則として、下記2つの人数の合計となります。

源泉控除対象配偶者は1人。控除対象扶養親族は、要件を満たせば何人でも可能です。

| 源泉控除対象配偶者 | 本人と生計を一にする配偶者で、年間合計所得が95万円以下の方(本人合計所得900万以下に限定) ⇒本人の給与年収1,120万円以下、かつ配偶者の給与年収150万円以下の方 |

|---|---|

| 控除対象扶養親族 | 本人と生計を一にする16歳以上の親族で、年間合計所得48万円以下の方 ⇒扶養親族の給与年収103万円以下の方 |

3. 具体例

すべて給与収入・お子様は収入ゼロとします。

| 本人 | 配偶者 | お子様 | 扶養親族等の数 | 摘要 | ||

|---|---|---|---|---|---|---|

| 奥様 | お子様 | 合計 | ||||

| 年収800万円 | 専業主婦 | 18歳 | 〇 | 〇 | 2 | すべて満たすため |

| 年収1,500万円 | 専業主婦 | 18歳 | × | 〇 | 1 | 本人所得基準満たさないため |

| 年収800万円 | 専業主婦 | 10歳 | 〇 | × | 1 | お子様16歳未満のため |

| 年収800万円 | 年収200万円 | 18歳 | × | 〇 | 1 | 奥様所得基準満たさないため |

| 年収800万円 | 年収200万円 | 10歳 | × | × | 0 | 奥様・お子様どちらも満たさないため |

4. 扶養親族等の数に加算できるケース

上記1の「扶養親族等の数」に人数を「加算できる」場合があります。次の2つの場合です。

(1) 本人が障害者・「ひとり親・寡婦」・勤労学生の場合

(注意事項)

● 該当するごとに「扶養人数」に1人ずつ加算。

(例) 本人が「障害者」かつ「ひとり親」の場合は「2人」加算。

● ここは「本人」が該当するか?で判断する点、注意。

(2) 本人の同一生計配偶者や扶養親族に、障害者・同居特別障害者が含まれる場合

(注意事項)

● 該当するごとに扶養人数に1人ずつ加算。

(例) 「同居特別障害者」の場合は、「障害者」にも該当するため、2人加算。

●ここは 本人ではなく「配偶者や扶養親族」の方が該当するか?で判断しますので、上記(1)と異なる点、注意

● 「同一生計配偶者」ですので、上記1.の「源泉控除対象配偶者」とは異なる点、注意。

● 「扶養親族」ですので、16歳未満のお子様も含みます。上記(1)「控除対象扶養親族」と異なる点、注意。

(例) 障害者の場合は、16歳未満であっても「1人加算」できます。

5. 配偶者にかかる3つの概念(2020年1月以降の定義)

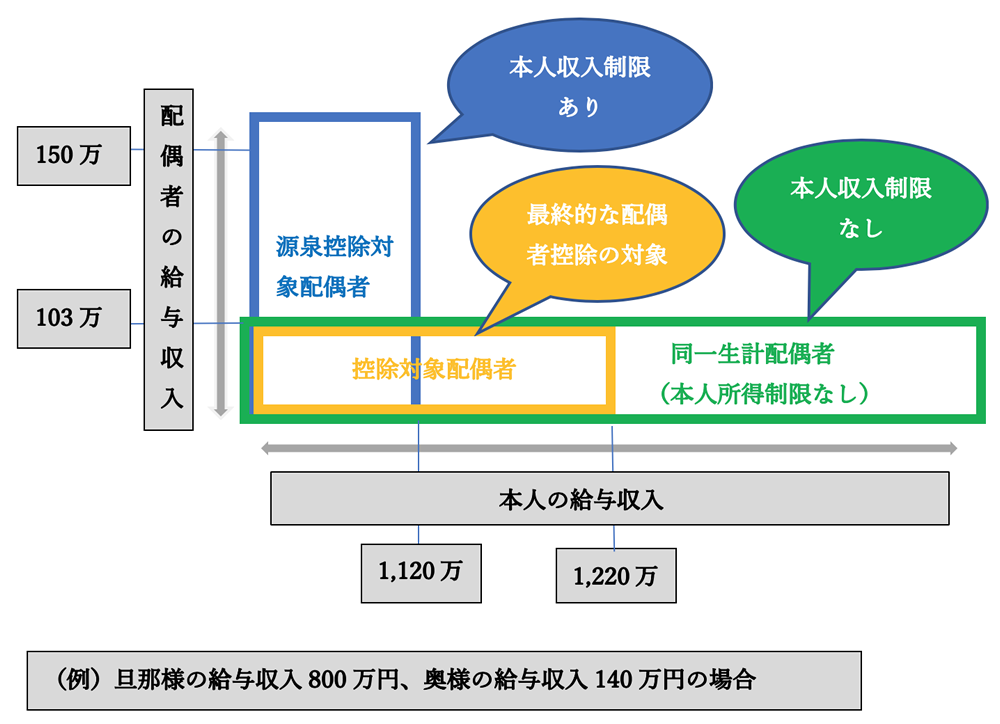

税務上、「配偶者」には①源泉控除対象配偶者②同一生計配偶者③控除対象配偶者の3つの概念があります。

似たような名前ですが、微妙に概念が異なります。それぞれ利用する場面が異なりますので、注意しましょう。

| 種類 | 定義 | 利用する場面 |

|---|---|---|

| 源泉控除対象配偶者 | 本人と生計を一にする配偶者で、年間合計所得が95万円以下の方(納税者本人の合計所得900万以下に限定) ⇒本人の給与年収1,120万円以下、かつ配偶者の給与年収150万円以下の方 | 源泉所得税計算時の扶養親族等の数 (上記1) |

| 同一生計配偶者 | 本人と生計を一にする配偶者で、年間合計所得が48万円以下の方。納税者本人の所得制限はありません | 源泉所得税計算時の扶養親族等の数に加算できる場合 (上記2) |

| 控除対象配偶者 | 上記「同一生計配偶者」に該当する方で、かつ納税者本人の合計所得が1,000万円以下の方 ⇒本人の給与年収1,220万円以下、かつ配偶者の給与年収103万円以下の方 | 最終的に配偶者控除を適用する場合 |

(給与所得者の場合のイメージ図)

旦那様を本人とした場合、奥様は「源泉控除対象者」には該当しますが「同一生計配偶者」に該当しません。

この場合、奥様が「障害者」の場合でも、障害者として扶養親族等の数に1人加算することはできません

(扶養親族等の数は、「源泉控除対象者」として「1人のみ」カウントします)。

6. 同居特別障害者とは?

特別障害者である同一生計配偶者又は扶養親族で、納税者自身、配偶者、生計を一にする親族のいずれかとの同居を常としている方。

7. 参照URL

(令和6年分源泉徴収税額表)

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2023/data/01-07.pdf

(配偶者控除及び配偶者特別控除の見直し)

https://www.nta.go.jp/users/gensen/haigusya/index.htm

(扶養控除)

http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

8.YouTube

YouTubeで分かる「給与源泉所得税計算時の扶養親族等の数え方」