税金の豆知識

Q202【退職所得の受給に関する申告書D欄】転籍した場合の退職所得控除算定時の「勤続年数」は?「通算勤続期間」を利用した場合の「退職所得控除」の計算方法

最終更新日:2023/08/2210506view

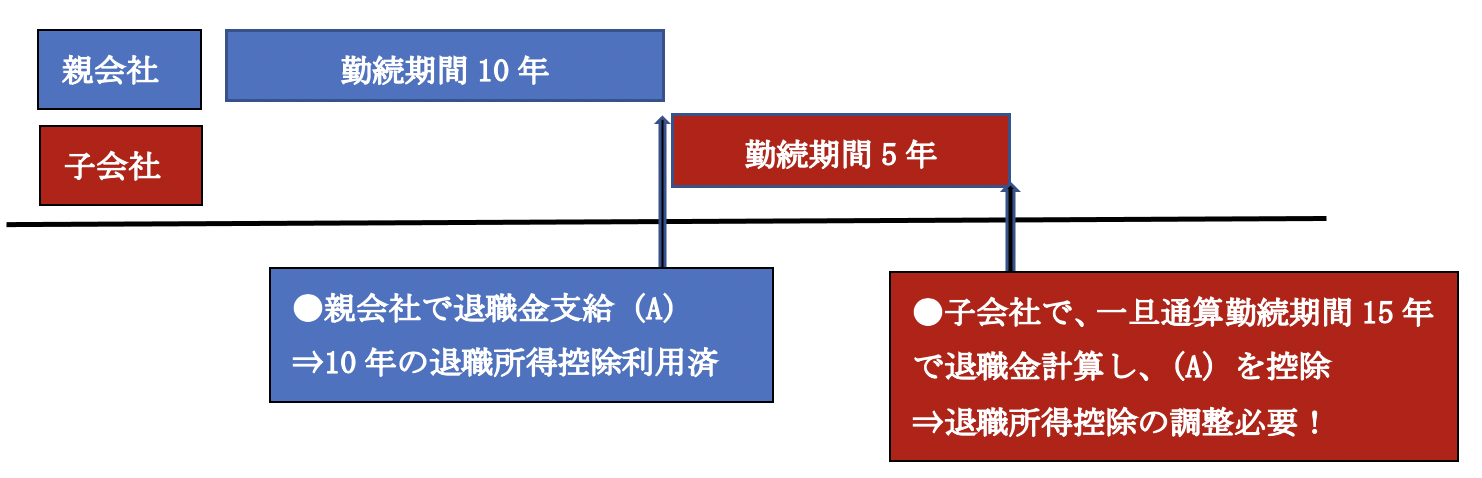

グループ会社などでは、親会社から子会社等に転籍するケースもありますが、当該従業員が最終的に子会社を退職する際、親会社の勤続期間も含めて退職金の計算を行う場合があります。こういった場合、退職所得控除はどのように算定するのでしょうか?

転籍時に、親会社から退職金を「支払っている場合」と「支払っていない場合」で取扱いが異なります。

今回は、転籍がある場合の退職金計算時の「退職所得控除の調整」や、「退職所得の受給に関する申告書 D欄」の記載につき解説します。

(なお、今回は、グループ会社から、グループ会社に「転籍」があった場合を前提に、ご説明します)

目次

1. 転籍時に、前会社より退職金を支払っていない場合

グループ会社等で、転籍時に退職金が支払われていない場合、転籍後の会社での「退職所得控除の勤続年数」は、転籍前の会社の勤続年数も含めて計算が可能です(通算勤続期間といいます)。なお、病気等による長期欠勤、休職の期間も、勤続年数に含めて退職所得控除の計算を行います。

2. 転籍時に、前会社より退職金を支払っている場合

グループ会社等で、転籍時に退職金が支払われている場合、転職後の会社での「退職所得控除の勤続年数」につき、転籍後の会社の勤続期間に基づく退職所得控除が行われている場合は、特段調整は必要ありません(前年以前4年内に他の退職金がある場合や、同じ年に2か所以上から退職金をもらう場合は除く)

一方で、転籍後の会社からの退職金につき、「転籍前の会社の勤続期間」も含めて退職金計算を行う場合があります。この場合は、退職所得控除の勤続期間の調整が必要となります。以下、代表的なケースを例示します。

3. 代表的なケース

例えば、子会社の退職金規定で、以下のような規定があるケースです。

親会社からの転籍者については、「親会社と当社の勤続期間の通算勤務期間」で計算した退職手当等の額から、親会社で支払われた退職手当等の額を控除して退職手当を支給する。

この場合、親会社で支給済の退職金は、親会社の勤続期間に応じた退職所得控除が既に行われているため、子会社での退職金計算時の「退職所得控除」の調整が必要となります。通算勤続期間により計算した退職所得控除から、親会社勤続期間に対応する退職所得控除を控除して計算します(所施令69条第1項第1号ハ、70条第1項第1号)。

4. 退職所得控除調整の具体例

具体例で解説します。

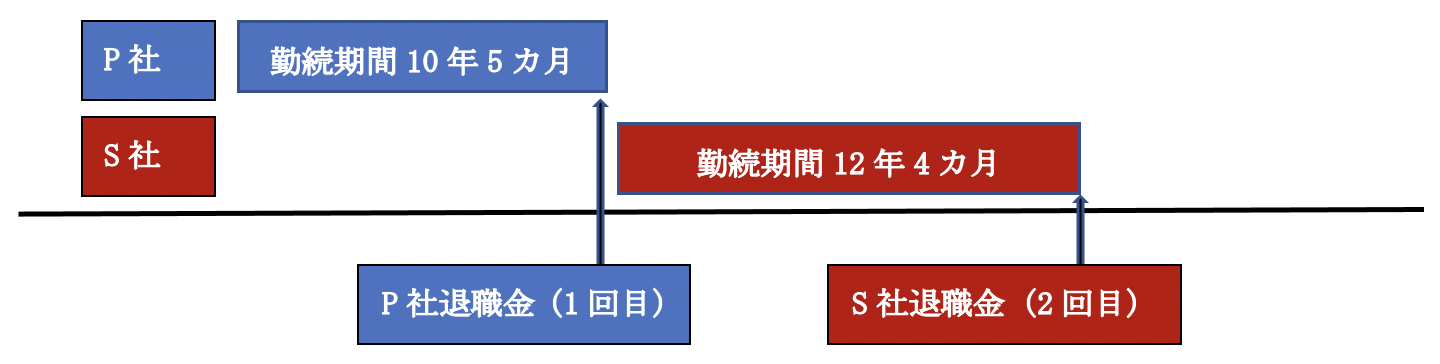

● 親会社P社に10年5カ月勤務した時点で、子会社S社に転籍した。転籍時にP社から退職金が支給されている(退職金1回目)。

● 転籍後、子会社S社で12年4カ月勤務し、S社を退職した。退職時S社から支給された退職金は、P社及びS社の「通算勤務期間」を基に計算する(退職金2回目)。

● 2回目の子会社退職金にかかる「退職所得控除」の金額は?

(1) 通算勤務期間で算定した退職所得控除額

① 通算勤務期間(P社+S社での通算勤続年数(年未満切り上げ))

| P社1回目退職時 | 10年5カ月 |

|---|---|

| S社2回目退職時 | 12年4カ月 |

| 合計 | 22年9カ月 |

⇒切り上げで23年となります。

② 通算勤務期間で算定した退職所得控除額

800万円+(23年-20年)×70万円=1,010万円

(2) P社の勤続期間(10年5ヶ月)により計算した退職所得控除額

通算されている勤続期間は、10年5カ月(P社勤続期間)

⇒切り捨て10年(年未満切り捨て、所施令70Ⅲ)

10年×40万円=400万円

(3) (1)―(2)

1,010万円-400万円=610万円

(4) 結論

S社での退職金にかかる「退職所得控除」の金額は、610万円となります。

5. 退職所得の受給に関する申告書 D欄

退職金計算時の「勤続期間内」に、以前に支払を受けた退職手当等における勤続期間が通算(全部or一部)されている場合、「退職所得の受給に関する申告書 D欄」に、当該通算されている勤続期間を記載します(1年未満は切り捨て)。

上記例ですと、「通算勤続期間」は、親会社での勤務期間を記載し、勤続年数は10年(1年未満切り捨て)となります。

6. ご参考~転籍前の親会社負担分を子会社に支払うケース~

例えば、親会社から子会社に転籍する際、転籍時に、親会社から従業員本人に退職金を支給しない代わりに、転籍前の退職金相当額を、親会社から子会社に支払うケースがあります。この場合、親会社が支払った退職金相当額は、その時点で「損金」にできるのか?という論点があります。こういった場合は、退職金の打切支給(※)と同様に解釈し、親会社側は支払った退職金相当額につき損金算入可能、子会社側は支払を受けた年度に益金算入されるものと解釈されています。

(※)中小企業退職金共済制度・確定拠出年金制度への移行、定年の延長等に伴い退職給与規定を制定・改訂し、退職金を打切支給した場合は、相当の理由があり、その後は既往の在職年数を加味しないこととしているときは、原則として支給時に損金算入が認められます(法基通9-2-35)。

7. 参照URL

【法基通30-10】

(前に勤務した期間を通算して支払われる退職手当等に係る勤続年数の計算規定を適用する場合)令第69条第1項第1号ロ及びハただし書

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/04/04.htm

8. YouTube

Coming soon

関連記事