税金の豆知識

Q238 【学生アルバイト】勤労学生控除を受けられる方は?申請は必要?令和7年基礎控除改正後の影響は?

最終更新日:2025/11/067577view

アルバイトをされている学生の方も多いと思います。

こういった学生の「アルバイト収入」にも所得税が課税されるのか・・心配に思われる方もいるかもしれません。

今回は、所得税上、勤労学生に優遇される「勤労学生控除」という制度をご紹介します。

令和7年の改正により、適用できる方の範囲が拡大しています。

目次

1. 勤労学生控除とは

働きながら学校に通う学生の「所得税・住民税」を軽減するために認められる「所得控除」です。対象となる方は、あくまで、学業と両立している学生本人であり、学生の親や保護者の税金が安くなる制度、ではありません。

なお、青色専従者給与との重複適用はできません。その年に青色専従者給与を受けている場合、「勤労学生控除」は利用できない点には注意が必要です。

(1) 要件

年齢制限はありません。12月末時点で学生かどうかで判断されます。

年途中で退学した場合や、卒業済の場合は対象外です。

以下の要件を満たす場合、「勤労学生控除」が可能です。

| ① | 給与所得など「勤労による所得」があること | ⚫︎ 学生本人が働いて得た所得のこと。 給与所得以外の事業所得、雑所得も対象。 ⚫︎ 不動産所得、譲渡所得、配当所得、親の仕送りや奨学金は対象外。 |

|---|---|---|

| ② | 合計所得金額85万円(給与収入換算150万円)以下かつ 「勤労に基づく所得以外」の所得が10万円以下 |

⚫︎ 複数から給与をもらう場合や、給与+事業所得等の場合は、合計して「合計所得金額85万円以下かどうかを判定。 ⚫︎ 「勤労に基づく所得以外」とは、例えば、不動産所得、譲渡所得、配当所得等が該当。 |

| ③ | 特定の学校の学生・生徒であること | ⚫︎ 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校。 ⚫︎ 国や地方公共団体、学校法人などが設置した専修学校や各種学校のうち、一定の課程を履修させるもの。 ⚫︎ 職業能力開発促進法に基づく認定職業訓練を行う職業訓練法人。 |

(2) 所得控除額

27万円(住民税は26万円)

(3) 「勤労による所得」の範囲

上記の要件①「勤労による所得」には、給与所得の他、事業所得や雑所得も含まれます。例えば、給与ではなく業務委託の場合や、お手伝いした対価としての謝礼なども含まれます。

なお、事業所得については、収入から経費を差し引いた「所得」をもとに判定する点、注意が必要です。

【具体例】 大学生Aさん

⚫︎ アルバイト収入(給与収入)20万円

⚫︎ 上記の他、業務委託収入150万円、必要経費5万円

⚫︎ 給与所得 20万円 -65万円 = ゼロ(マイナスの場合はゼロ)

⚫︎ 事業所得(or雑所得)

業務委託収入150万円 - 経費5万円 = 145万円。

⇒ 給与+事業の合計所得金額145万円となり、勤労学生控除は利用できません。

2. 令和7年改正により、所得税上の意味はなくなった

令和7年の基礎控除・給与所得控除の改正により、給与所得者の場合、最低限、給与収入換算160万円までは所得税が課税されなくなりました。この結果、勤労学生控除ができる「給与収入換算150万円以下」の場合は、そもそも所得税が課税されなくなったため、所得税上「勤労学生控除」を利用する意味は・・なくなりました。

一方で、「住民税の基礎控除」は改正されていません。住民税の基礎控除は、最低限43万円、給与所得控除65万円を合わせると、給与収入100~110万円を超える場合は、引き続き住民税が課税されます。つまり、「勤労学生控除」は、今回の改正により、所得税上の意味はなくなりましたが、住民税上の効果は残る、ことになります。

3. 扶養控除との関係は?

「勤労学生控除」は、あくまで、本人の所得控除の制度で、親側で、子供を「扶養控除」するための要件は異なります。

したがって、「勤労学生控除」が適用できる場合でも、親側の「扶養控除」から外れてしまうケースもあります。

扶養控除の要件は、「年間合計所得金額58万円(給与収入換算123万円)以下」です。「合計所得金額」というのは、勤労学生控除を差し引く前の数値です。

具体的には、給与収入換算150万円までは勤労学生控除は可能ですが、親側の扶養控除は、給与収入換算123万円を超えると外れてしまう点、ご留意ください。

なお、令和7年改正により、19歳から23歳までの方は、「特定親族特別控除」という新たな制度が創設されており、年齢によっては、「特定親族特別控除」により、上記の扶養要件を満たさない場合でも、所得控除が可能なケースがあります。

4. 勤労学生控除・扶養控除判定の具体例

⚫︎ 大学生の子供A 18歳 アルバイト収入134万円、扶養する方はいない

⚫︎ 上記以外の収入はなし

(1) 本人Aの課税関係

アルバイト収入(給与)150万円以下のため、勤労学生控除が可能です。

① 所得税

134万円 - 65万円(給与所得控除) - 95万円(所得税基礎控除) - 27万円(勤労学生控除) = △53万円

⇒ 所得税は課税されません。

② 住民税

134万円 - 65万円 - 43万円(住民税基礎控除) - 26万円(勤労学生控除)= ゼロ

⇒ 住民税は課税されません。

勤労学生控除がなければ、住民税は課税されていた!・・ということになります。

(2) 親側の扶養控除の適用

大学生Aの合計所得金額は、134万円(アルバイト収入)-65万円(給与所得控除)= 69万円

⇒ 合計所得金額58万円を超えるため、親側で、お子様Aの「扶養控除」はできません。

なお、令和7年改正により、本人が19歳以上23歳未満の場合は、特定親族特別控除(所得税63万円・住民税45万円)が認められます。上記事例で、仮にAが19歳~23歳の場合は、「特定親族特別控除」により、所得税、住民税ともゼロになります。

5. 適用方法

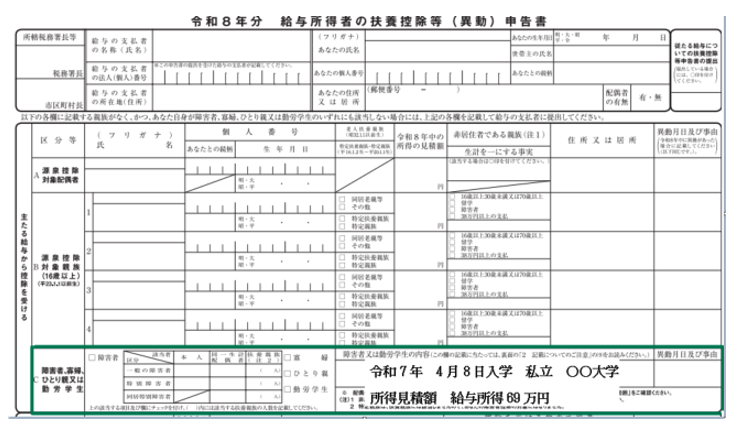

勤務先が1か所しかない場合は、勤務先での「年末調整」で適用が可能です。勤務先に提出する「扶養控除等申告書」の「勤労学生の欄」に、「必要事項」を記載すれば、「勤労学生控除」の適用は可能です。

学生証のコピーや、在学証明書等も提出します。

一方で、勤務先が2か所以上の場合など、確定申告が必要な場合は、確定申告書の「勤労学生控除」の欄に、同様の内容を記載します。

6. 参照URL

勤労学生控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1175.htm

7. YouTube

Coming soon

【関連記事】