税金の豆知識

Q148 源泉徴収は必要?不要?個人に対する「報酬・料金等」とは?/支払調書の具体例/士業・デザイン料・コンサルティング料

最終更新日:2026/03/13149116view

サラリーマンなど、給与所得者にかかる所得税は、原則として、給与支払時に源泉徴収(=天引き)されています。

天引きされた所得税は、「源泉所得税」と呼ばれ、支払う際に預かった「事業主側」が、税務署に納税しています。

こういった「源泉徴収」は、給与に限らず、「報酬」や「謝礼」などを支払う場合でも、必要なケースがあります。

例えば、個人に支払う講師料・デザイン料・士業等に支払う報酬などが代表例です。

今回は、個人に対する支払で、源泉徴収が必要な「報酬・料金等」の内容ににつきお伝えします。

目次

1. 源泉徴収義務がある方

支払先の「所得税」につき、源泉徴収義務がある方は、法人だけではなく、個人の方も含まれます。

ただし、個人の場合は、「従業員等に給与を支払う方」に限定されているため、「個人事業主」の方が対象となります。

例えば、会社員(個人)の方が、税理士に支払う「確定申告料金」などは、支払の際に源泉徴収は必要ありません。

【国税庁 タックスアンサー2502「源泉徴収義務者となる者」より抜粋】

~給与所得について源泉徴収義務を有する個人以外の個人が支払う、弁護士報酬などの報酬・料金については、源泉徴収をする必要はありません(例えば、会社員等である給与所得者が確定申告等のために税理士に報酬を支払っても、源泉徴収をする必要はありません)。

2. 源泉徴収が必要な、「個人」に対する報酬・料金等の範囲

名前の通り、「源泉所得税」は、個人に課税される所得税となります。したがって、支払先が法人の場合は、原則として源泉徴収は必要ありません(馬主である法人を除く)。支払先が「個人」の場合のみ、源泉徴収が必要となります。

ただし、「個人」に対する支払すべての取引につき源泉徴収が必要、というわけではありません。

源泉徴収が必要な個人に対する支払は、所得税上、「報酬・料金等」という名称で整理され、「限定列挙」されています。

以下の「8つ」が限定列挙されてます(所得税法204条1項)。逆に言うと、当該「列挙項目」に該当しない場合は、源泉徴収の必要はありません(給与・利子配当は除く)。

【所得税法 204条1項①~⑧、タックスアンサーNo2792】

| 支払内容 | 支払内容 | 具体例 |

|---|---|---|

| ① | 原稿料や講演料など | ● セミナー等の講師料・謝礼、作家・ライターへの原稿料等 ● デザイン料(WEB、グラフィック・広告デザイン等) ● 懸賞応募作品入選者への賞金、新聞等への投稿謝金(※) 「原稿料や講演料など」については、別途、Q143で詳しくまとめております。そちらもご参照ください。 |

| ② | 弁護士等の士業報酬 経営コンサルタント料 |

● 特定の資格を持つ人などに支払う報酬・料金 ⇒弁護士、司法書士、土地家屋調査士、公認会計士、税理士、社会保険労務士、弁理士、海事代理士、測量士、建築士、不動産鑑定士、技術士、中小企業診断士等(行政書士報酬は、源泉徴収不要)。 ● 経営コンサルティング料 ⇒経営コンサルタント等へ支払う料金。 |

| ③ | 社会保険診療報酬 | 社会保険診療報酬支払基金が支払う診療報酬 |

| ④ | プロ選手や、モデル・外交員などへの報酬 | プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬 |

| ⑤ | 芸能人等の個人への報酬 | ● 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬 ● 芸能プロダクションを営む個人に支払う報酬・料金 |

⑥ | 宴会等でのコンパニオンなどへの報酬 | ● ホテル、旅館などで行われる宴会等で、客に対して接待等を行うことを業務とするバンケットホステス・コンパニオン ● バー、キャバレーなどに勤めるホステスなどに支払う報酬 |

⑦ | 一時に支払う契約金報酬 | プロ野球選手の契約金等、役務提供を約することにより、一時に支払う契約金 | ⑧ | 賞金等 | 広告宣伝のための賞金や、馬主に支払う競馬の賞金 |

(※)懸賞入選者賞金や新聞投稿謝金で、1回支払額が5万以下のものは、源泉徴収の対象外とされています。ただし、あくまで、源泉対象外となるのは、「懸賞入選者賞金や新聞投稿謝金」のみとなり、5万円以下の「原稿料や講師料」すべてが源泉対象外になるわけではない点に注意。

3. 迷いやすい事例

(1) デザイン料

源泉徴収の対象となるものは、パンフレット、ロゴ、Webデザインなど、創作デザインの「制作対価部分」となります。

したがって、例えば、HPの制作にあたって付随する、コーディング、プログラミング・システム開発等は、「技術作業部分」となりますので、対象外となります。

(2) 経営コンサルティング

「経営コンサルティング」は、源泉徴収対象となりますが、「経営以外のコンサルティング」は、対象外となります。

「経営かどうか」の判定は、非常に難しいですが、実務上は、「契約書等の文言」で判定するケースが多いです。

例えば、「経営戦略の立案」「事業・経営改善計画の策定」など、経営戦略レベルの意思決定、経営診断に関連する文言があれば、「経営コンサルティング」と判定され、原則として、源泉徴収が必要となります。一方で、「IT導入支援」「品質・生産性改善コンサル」など、機能を限定している場合は、原則として、源泉徴収は不要となります。

【経営以外のコンサルティング業務の例】(経営全般に関する診断・指導に該当しない場合のみ)

● IT・システム導入コンサル(システム仕様、運用設計など、特定のセクションに限定された業務内容の場合)

● 社労士の独占業務に当たらない人事、労務制度の設計支援(経営全般のアドバイスに該当しないもの)

● 製造工程・品質管理など、工場改善コンサル(専門的な技術士の行う業務と同一の業務に該当しないもの)

一方で、例えば、商品・サービス開発支援コンサルや、マーケティング・ブランド戦略等のコンサルは、源泉徴収が必要と判断されるケースが多いです。

(3) 技術士

技術士法第2条の定義に基づき、科学技術に関する高度な専門的応用能力を要する計画、研究、設計、分析、試験、評価、指導等の業務をする方を指します。技術士、技術士補以外の者で、技術士の行う業務と同一の業務を行う者も源泉徴収対象に含まれます(所得税法施行令320Ⅱ、所得税基本通達204-18)。

4. 源泉徴収金額の算定方法・納付期限

(1) 源泉徴収金額の算定方法

源泉徴収の金額は、ほとんどの取引において、下記の金額で算定されます。

| 原稿料や講演料など 弁護士等の士業への報酬(※) |

100万円以下の場合 | 支払金額×10.21% |

|---|---|---|

| 100万円超の場合 | (支払金額-100万円)×20.42%+102,100円 |

(※)ただし、士業等への報酬のうち、司法書士報酬、土地家屋調査士報酬、海事代理士報酬については、一律、(支払金額-10,000円)×10.21%で算定します(金額にかかわらず)。

【例外】

外交員報酬(201条1項4号)、ホステス等の報酬(同6号)、賞金(同8号)については、源泉所得税の計算につき、別途の規定が設けられています。外交員報酬については、Q134、ホステス等については、国税庁HPをご参照ください

(2) 源泉所得税額を算定する際の「支払金額」の範囲

報酬等の請求書には、消費税や、立替金などが含まれるケースがあります。

源泉所得税を算定するにあたって、どの金額に対して「源泉所得税率」を掛け合わせるのか?疑問が生じます。

源泉所得税算定時に迷いやすい内容をまとめると、以下となります。

| 消費税の取扱い | 報酬に「消費税等」が含まれている場合は、原則として、消費税等を含めた金額が源泉徴収の対象となりますが、請求書等で「報酬等の額」と、「消費税等の額」が明確に区分されている場合には、税抜額を源泉徴収の対象とすることができます。詳しくは、Q85をご参照下さい。 |

|---|---|

| 旅費や宿泊費は? | 報酬とともに支払った「旅費や宿泊費」についても、原則として、源泉徴収の対象に含まれます。ただし、報酬の支払者が、通常必要な範囲で直接ホテルや旅行会社等に支払った場合は、報酬・料金に含めなくてもよいことになっています(支払先が、本人ではないため)。詳しくは、Q85をご参照下さい。 |

| 立替分は?(物品や税金など) | 例えば、司法書士が、依頼者が負担すべき登記の登録免許税等を立て替えた場合などです。こういった、本来、依頼者が支払うべきものは、立替払が明確になっていれば、源泉徴収対象外となります。 |

(3) 納付期限

源泉所得税は、支払った事業主側が一旦預り、その後、税務署に納税します。納期限は以下となります。

| 原稿料や講師料 | 報酬、料金を支払った月の翌月10日(※) |

|---|---|

| 弁護士等の士業報酬 | 給与支給人数が、常時10人未満の源泉徴収義務者は、申請により、年2回に変更可 (源泉所得税の納期の特例、1月~6月分 ⇒ 7月納税、7月~12月分 ⇒ 翌年1月納税) |

(※)原稿料や講師料は、源泉租特税の納期の特例(年2回の納税)は適用できない点に注意です。

5. 源泉所得税金額算定の具体例

● 個人事業主のデザイナーに「HP制作」を依頼。

● 支払日は2026年1月20日。

【請求書の内容】

| ①トップページデザイン費 | 500,000円 |

|---|---|

| ②下層ページデザイン費 | 600,000円 |

| ③トップ・下層ページHTMLコーディング費 | 200,000円 |

| ④お申込みフォーム設定・設置費 | 200,000円 |

| ⑤検索・絞り込み機能導入費 | 300,000円 |

| 小計 | 1,800,000円 |

| 消費税(10%) | 180,000円 |

| 合計 | 1,980,000円 |

(1) 源泉徴収の対象となる作業内容

請求書の項目のうち、源泉徴収が必要となる作業は、「デザイン料」に該当する①②のみです。

(2) 源泉徴収金額

請求書上、消費税が明確に区分されているため、消費税を除いた金額で源泉徴収税額を計算します。

①500,000円+②600,000円=1,100,000円

(1,100,000円-1,000,000円)×20.42%+102,100円=122,520円

⇒ 納期限は、原則通り、2026年2月10日までに122,520円を税務署へ納付します。

なお、デザイン部分のみが源泉徴収対象となりますが、請求書で明確に判別できない場合は、保守的に、請求書合計額を対象に、源泉徴収税額を計算する場合も多いです。

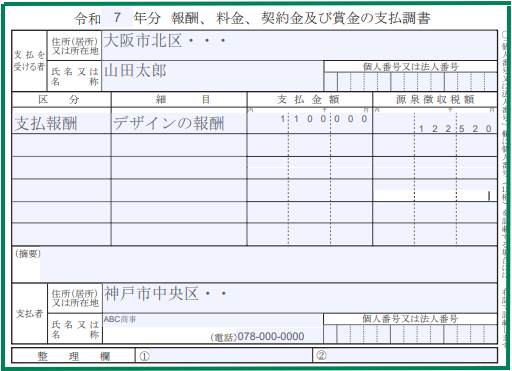

(3) 支払調書

源泉徴収を行った「報酬・料金等」については。毎年年1回、「支払調書」を作成して、税務署及び支払先に送付する必要があります。ただし、全ての取引では作成が必要なわけではありません。内容によって異なりますが、支払調書の作成義務は、「年間支払額5万円超」の場合に限定されているものが多いです。

例えば、上記例題の場合は、下記のような「支払調書」を作成します。

【支払調書の事例】

6. 参照URL

● 源泉徴収が必要な報酬・料金等とは

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm

● 報酬、料金等の源泉徴収事務

https://www.nta.go.jp/publication/pamph/gensen/aramashi2022/pdf/07.pdf

7. YouTube