税金の豆知識

Q188【令和7年改正反映】公的年金等から差し引ける公的年金等控除とは?年金にかかる所得税の計算方法や申告書記載例/源泉徴収票の見方!

最終更新日:2025/11/1346301view

年金には税金がかからない・・と思われている方もいるかもしれません。

しかしながら、年金も、給与を受け取る場合と同様に、所得税・住民税が課税されます。

ただし、「収入金額全額」に対して課税されるわけではありません。

公的年金収入に応じて認められる「公的年金等控除」や、各種の「所得控除等」を差し引いた後の金額に課税されます。

また、年金受取時に「源泉徴収」はされていますが、場合によっては、確定申告したほうがお得なケースもあります。

今回は、年金等から差し引ける「公的年金等控除等」の内容や、具体例を用いて、年金収入にかかる所得税の計算方法や申告書の記載例をご紹介します。

目次

1. 公的年金等にかかる「課税所得」の計算方法

(1) 公的年金等に含まれる所得は?

「公的年金等」は、国民年金(基金)、厚生年金(基金)等をさします。

共済年金も厚生年金に含まれます。

こういった「公的年金等」は、「公的年金等にかかる雑所得」として所得税が課税されます。

ただし、「収入額全額」に課税されるわけではなく、収入額から、年金収入額に応じて認められる「公的年金控除」や「各種所得控除」を差し引いた「課税所得」に対して課税されます。

課税される金額(課税所得)は、以下の式で算定されます。

公的年金等の課税所得 = 公的年金等の収入金額 - 公的年金等控除額 - 各種所得控除等

(2) 公的年金等から差し引かれる「公的年金等控除」とは?

公的年金等控除とは、公的年金の収入に応じて認められる「概算経費」のようなものです。

「公的年金等控除」の金額は、公的年金等の収入に応じて、あらかじめ決められています。

大きく、①65歳以上と②65歳未満で区分され、さらに「公的年金等以外の所得」の金額によって、控除額が3区分されています。以下の通りです。

【公的年金等控除額】

(65歳以上)

| 公的年金等の 収入額 |

公的年金等以外の所得 1,000万円以下 |

公的年金等以外の所得 1,000万円超2,000万円以下 |

公的年金等以外の所得 2,000万円超 |

|---|---|---|---|

| 330万円未満 | 1,100,000円 | 1,000,000円 | 900,000円 |

| 330万以上 410万円未満 |

収入金額×25% +275,000円 |

収入金額×25% +175,000円 |

収入金額×25% +75,000円 |

| 410万円以上 770万未満 |

収入金額×15% +685,000円 |

収入金額×15% +585,000円 |

収入金額×15% +485,000円 |

| 770万以上 1,000万未満 |

収入金額×5% +1,455,000円 |

収入金額×5% +1,355,000円 |

収入金額×5% +1,255,000円 |

| 1,000万以上 | 1,955,000円 | 1,855,000円 | 1,755,000円 |

(65歳未満)

| 公的年金等の 収入額 |

公的年金等以外の所得 1,000万円以下 |

公的年金等以外の所得 1,000万円超2,000万円以下 |

公的年金等以外の所得 2,000万円超 |

|---|---|---|---|

| 130万円未満 | 600,000円 | 500,000円 | 400,000円 |

| 130万以上 410万円未満 |

収入金額×25% +275,000円 |

収入金額×25% +175,000円 |

収入金額×25% +75,000円 |

| 410万円以上 770万未満 |

収入金額×15% +685,000円 |

収入金額×15% +585,000円 |

収入金額×15% +485,000円 |

| 770万以上 1,000万未満 |

収入金額×5% +1,455,000円 |

収入金額×5% +1,355,000円 |

収入金額×5% +1,255,000円 |

| 1,000万以上 | 1,955,000円 | 1,855,000円 | 1,755,000円 |

【具体例】

65歳以上の方で、年間の収入が、公的年金等収入 300万円のみの方

公的年金等控除は110万円(65歳以上)。

課税所得(所得控除差引前)は、300万円 ― 110万円 = 190万円となります。

(3) 各種所得控除等とは?

公的年金等については、「公的年金等控除」の他、各人の状況に応じた各種の「所得控除」を差し引くことができます。

例えば、基礎控除、配偶者控除、扶養控除、医療費控除、障害者控除などです。

公的年金等にかかる「所得控除」の詳細は、今回は割愛します。詳しくは、Q189をご参照ください。

2. 確定申告は必要か?

上記の通り、公的年金については、収入額から「公的年金等控除」「各種の所得控除等」を差し引き、最終的に「課税所得」が生じる場合に所得税等が課税されます。

ただし、あらかじめ、年金受取時に「源泉徴収」されていますので、必ずしも確定申告が必要というわけではありません。

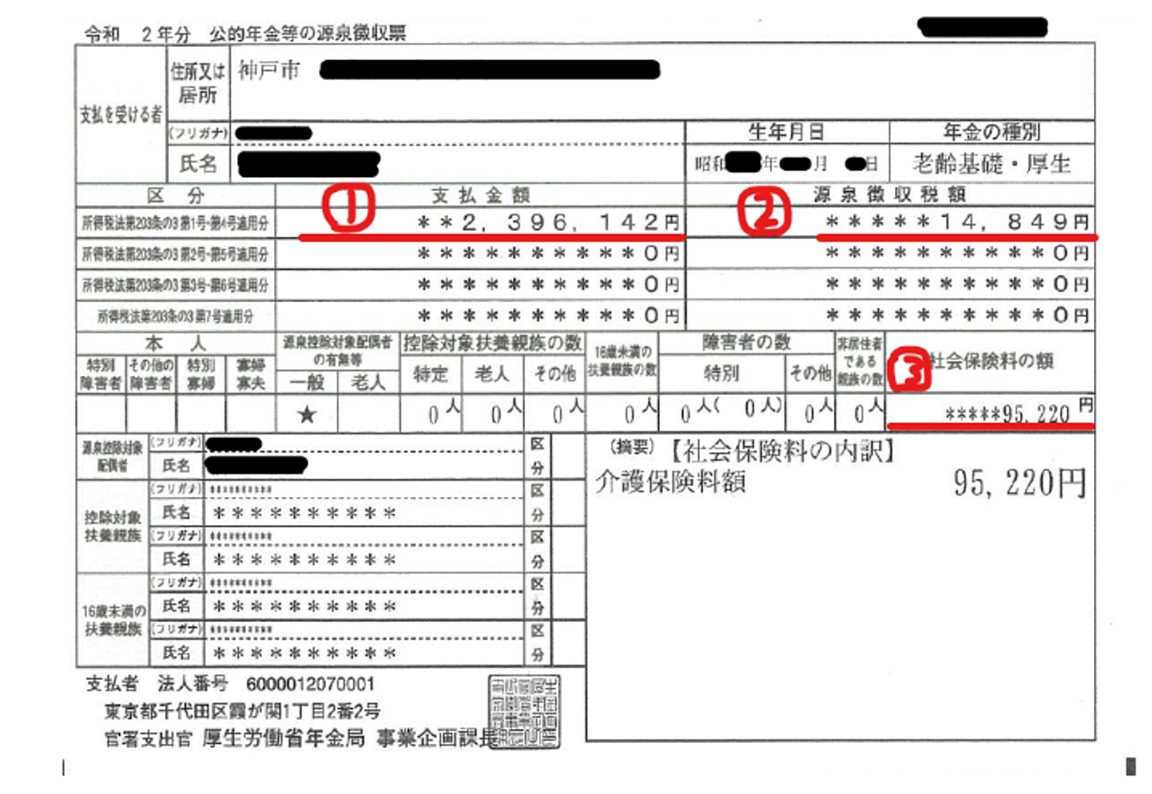

(1) 確定申告有無の判定・源泉徴収票の見方

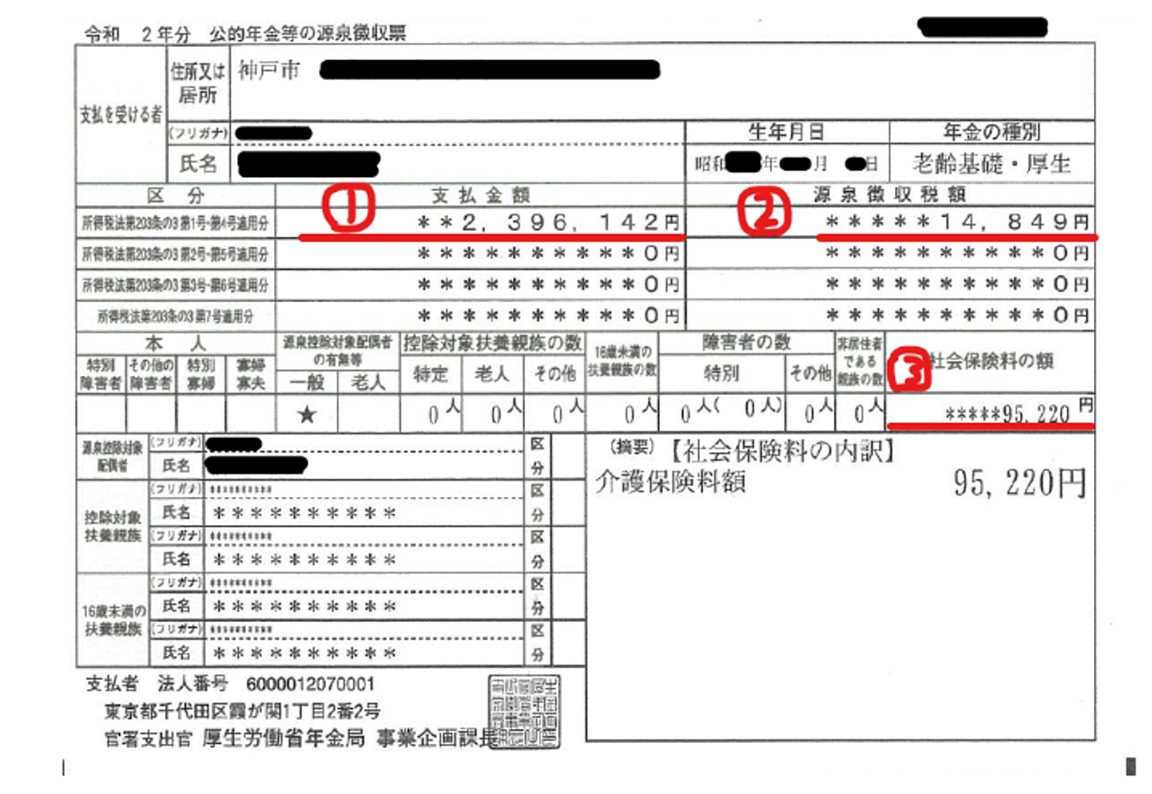

毎年1月ごろに、下記のような「公的年金等の源泉徴収票」が送付されます。

確定申告するかどうか?の判定は、当該「源泉徴収票」を見て判定します。

| ① | 支払金額 | 年金収入額を示しています。公的年金等控除前の金額です。 ⇒この金額が400万円以下、かつ他の収入がなければ、原則として確定申告は必要ありません。 |

|---|---|---|

| ② | 源泉徴収税額 | 年金受取時に、既に天引きされている「源泉所得税額」を示しています。 ⇒当該金額がゼロの場合、確定申告は必要ありません(他の収入がない場合)。 |

| ③ | 社会保険料の額 | 年金受取時に、既に天引きされている「介護保険料」「国民健康保険料」「後期高齢者医療保険料」を示しています。 |

(2) 確定申告した方が良いケースも

公的年金等については、実務上の便宜より、年金収入額が400万円以下(かつ、公的年金等にかかる雑所得以外の所得金額が20万円以下)の場合、「確定申告は不要」とされています。

しかしながら、上記の「② 源泉徴収税額」に金額が記載されている場合は、確定申告することで、当該税額を上限に還付されるケースもあります。なぜなら、年金受取時に徴収されている「源泉徴収額」は、あくまで概算の所得税額で、「すべての所得控除」が反映されているわけではないためです。

例えば、「医療費控除」などは、「源泉徴収税額」には反映されていませんので、「医療費控除」が多くある場合などは、確定申告することで天引きされた源泉徴収額が還付されるケースもあります。

なお、「② 源泉所得税額」がゼロの場合は、確定申告しても還付額はゼロのため、申告の必要はありません

(他の収入がない場合)。

3. 年金収入の所得税計算例

「上記2.の源泉徴収票」をもとに、年金収入の所得税計算例をご紹介します。

● 本人の年齢 67歳

● 公的年金収入2,396,142円、介護保険料95,220円、源泉徴収税額 14,849円。年金受取時に天引きされている。

● 62歳配偶者あり(配偶者収入はゼロとする)

● 本人については、年金以外の収入はないものとする。

● 医療費年間支出額 50万円

(1) 確定申告の有無の判定

● 公的年金等の収入金額の合計額が400万以下&全部が源泉徴収対象

● 公的年金等にかかる雑所得以外の所得金額が20万円以下

⇒原則、確定申告不要です。

しかし、上記例では、源泉徴収されている金額が14,849円あります。別途、医療費控除があるため、確定申告することで、源泉徴収税額が還付される可能性があります。

(2) 所得税の計算

① 総所得金額(公的年金等控除後の所得)の算定

| 公的年金等控除額 | 1,100,000円(65歳以上の公的年金等控除額) |

|---|---|

| 総所得金額等 (公的年金等控除後の所得額) |

2,396,142円(年金収入額) - 1,100,000円(公的年金等控除額)= 1,296,142円 |

② 課税所得の算定

| 所得控除の額 | 950,000円(基礎控除・R7改正後)+380,000円(配偶者控除)+ 95,220円(社会保険料控除) + 435,193円(医療費控除(※))= 1,860,413円 |

|---|---|

| 課税所得 (所得控除後) |

1,296,142円(総所得金額等)-1,860,413円(所得控除の額) = △564,271円 |

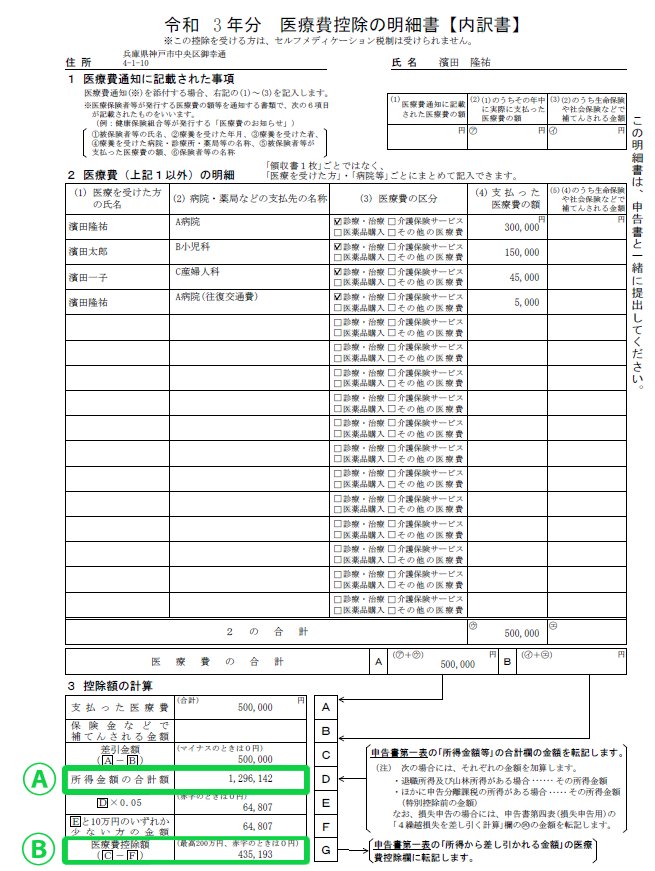

(※)医療費控除の金額

⇒総所得金額等が200万未満のため、医療費控除額は、支出額のうち総所得金額等×5%(足切り額)を超えた金額。

1,296,142円(総所得金額等) × 5% = 64,807円(足切り額)

500,000円(医療費支出額) ― 64,807円(足切り額) = 435,193円。

③ 所得税額

課税所得がマイナスのため ⇒所得税は0円となります。

④ 還付額

14,849円(源泉所得税)-0円(算定された所得税)=14,849円が還付されます。

なお、あくまで、還付の最大金額は、天引きされた源泉徴収税額14,849円となります。介護保険料などが還付されるわけではありませんのでご留意ください。

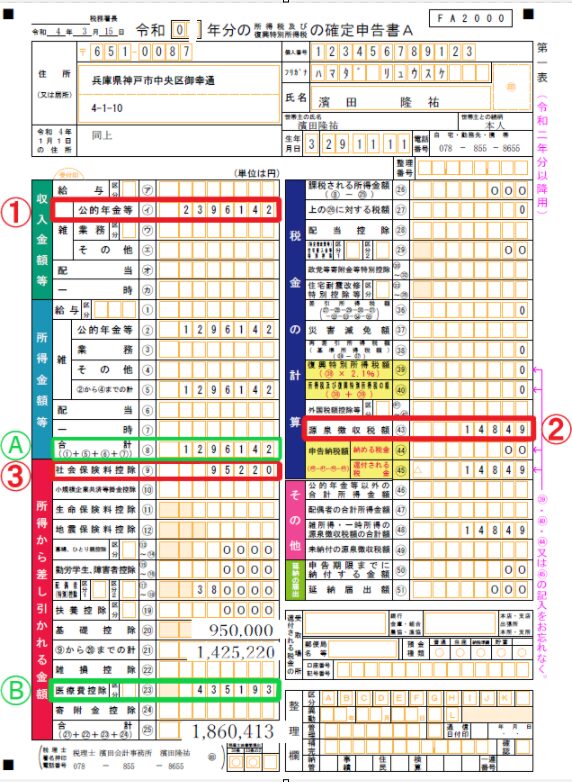

(3) 確定申告書の記載例

確定申告書は以下の通りです(令和7年基礎控除改正反映)

確定申告書上記載されている番号は、「源泉徴収票」に記載した番号となっています。

(4) 結論

上記の通り、年金収入が400万以下でも、源泉徴収票の「源泉徴収税額」に金額が記載されている場合は、確定申告することで還付されるケースがあります。

逆に言うと、源泉徴収されていない場合は、確定申告する必要はありません。

ただし、あくまで還付される最大額は、源泉徴収税額となります。

したがって、源泉徴収金額が少ない場合は、手間暇かけて「確定申告」をする必要があるのか?の検討も必要です。

例えば、「源泉徴収票」に記載された源泉徴収税額が1,000円の場合、わざわざ確定申告会場にいって交通費1000円かかるくらいなら・・申告するだけ時間の無駄・・とも言えます。

還付される最大金額との比較で、申告有無を決める形でご検討ください。

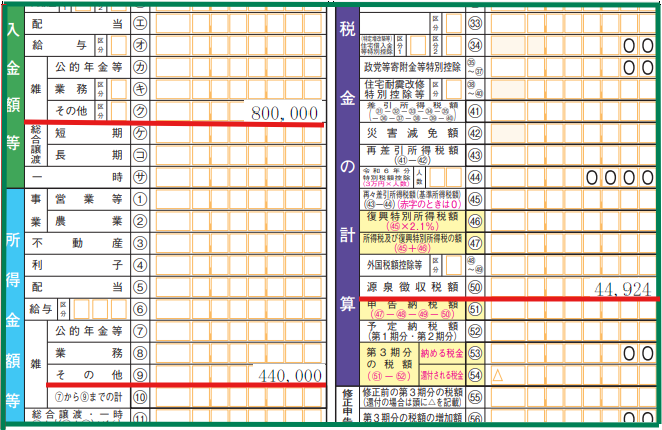

4. ご参考~公的年金等以外の年金は?~

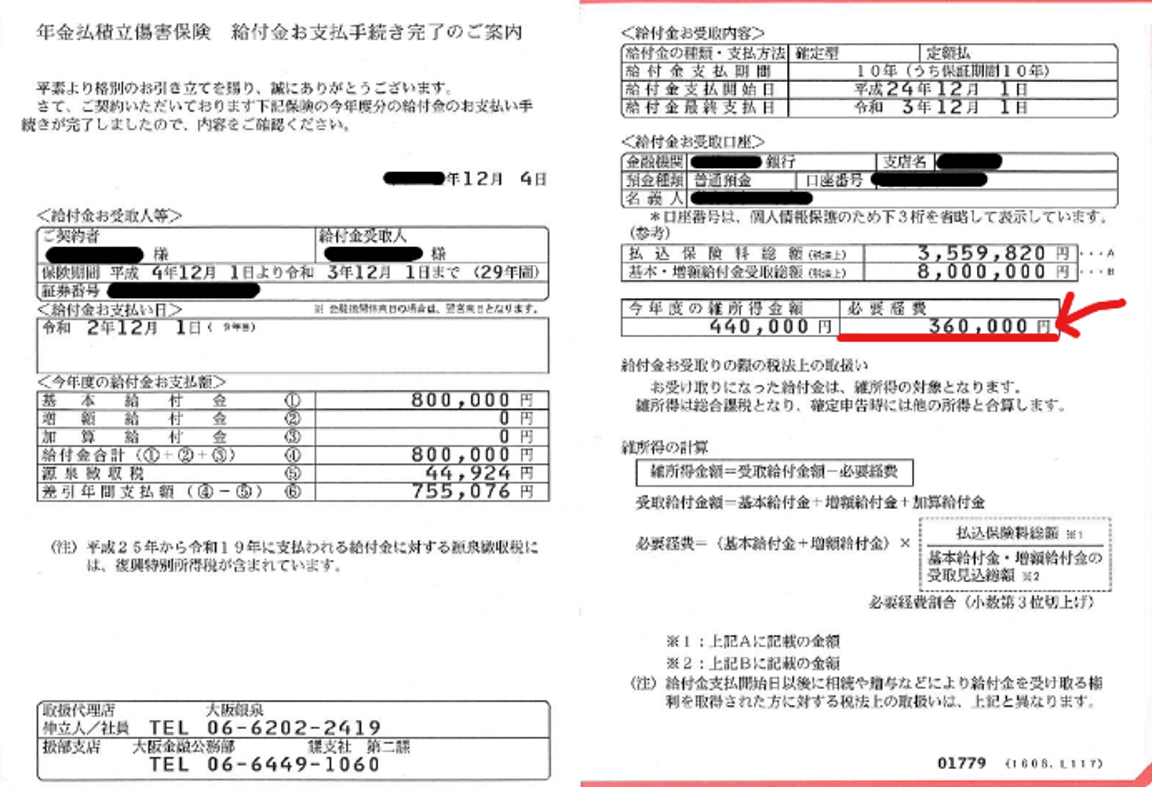

年金には、国等が運営する「公的年金等」以外に、個人が任意で加入する「公的年金等以外の年金」もあります。例えば、生命保険会社等で加入する「個人年金保険」が代表例です。

これらも、「公的年金等以外の年金等にかかる雑所得」として所得税が課税されます(確定申告書の「雑・その他の欄」)。

(1) 公的年金等以外の年金の課税所得

「公的年金等以外の年金」については、「公的年金等控除」はありませんが、課税所得の算定にあたっては、各種の経費や所得控除を差し引くことが可能です。

課税される金額(課税所得)は、以下の式で算定されます。

公的年金等以外の年金の課税所得 = 収入金額 - 経費 - 各種所得控除等

(2) 公的年金等以外の年金から差し引く「経費」の内容

上記計算式中の「各種所得控除等」は、「上記3.各種所得控除」と全く同じです(公的年金等との違いはなし)。

一方で、「経費」というのは、過去に支払った保険等支払額の「年間対応分」のことをさします。

当該「経費」については、過去の年金支払額をもとに、毎年、保険会社等から通知されます。

当該通知書に記載された「必要経費」の額が、「毎年の経費」として控除できます。

例えば、個人年金の場合は、以下のような書類が送られてきます。

【収入 800,000円 経費 360,000円 差引所得 440,000円 源泉徴収税額44,924円】

5. 参照URL

(公的年金等を受給されている方へ)

https://www.nta.go.jp/publication/pamph/koho/campaign/r3/Dec/02.htm

(No.1600 公的年金等の課税関係)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

6. YouTube

【関連記事】