税金の豆知識

Q196【消費税税込経理VS税抜経理】仕訳・計算方法の違いを比較/金額判定や簡易課税との関係は?/税抜経理に変更する際の留意事項

最終更新日:2023/05/1541247view

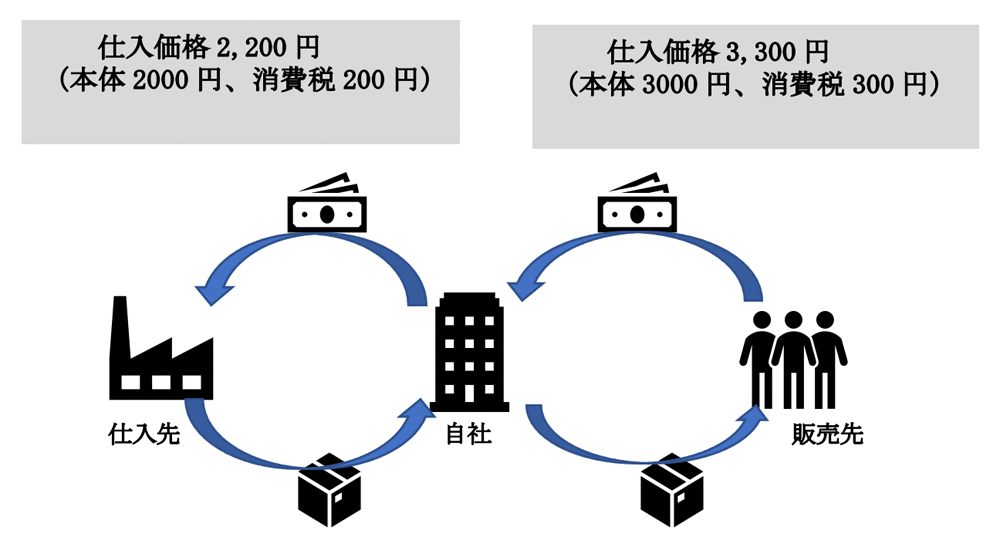

消費税の会計処理については、「税込経理」と「税抜経理」の2つの処理方法が認められています。

税込経理は、消費税を「取引価格」に含めて会計処理する方法、「税抜経理」は、消費税を「取引価格」に含めずに会計処理する方法です。

どちらの処理方法を選んでも、納税する消費税の金額は同じですが、仕訳の方法や決算書の表示方法等に違いがあります。

今回は、具体例を用いて、「税込経理」と「税抜経理」の仕訳や計算方法を解説し、それぞれのメリットデメリット、選択時の留意事項等につき解説します。

目次

1. 税込経理と税抜経理の比較

具体例で解説します。

●取引は上記のみとし、消費税納税額は100円と算定された(300円-200円)。

●消費税は、原則課税を採用しているものとする。

(1) 両者の比較

【仕訳】

| 税込経理 | 税抜経理 | |

|---|---|---|

| 仕入時 | 仕入 2,200(税込)/現金 2,200 | 仕入(税抜) 2,000 / 現金 2,200 仮払消費税 200 |

| 販売時 | 現金 3,300 /売上 3,300(税込) | 現金 3,300 / 売上 3,000(税抜) 仮受消費税 300 |

| 決算時 | 租税公課 100 /未払消費税 100 | 仮受消費税300 / 仮払消費税 200 未払消費税 100 |

| 納付時 | 未払消費税 100 / 現金 100 | 未払消費税 100 / 現金 100 |

● 「税込経理」は、消費税額を売上や仕入に含めて計上し、決算仕訳で納税額をPL「租税公課」で計上します。一方、「税抜経理」は、消費税額を売上や仕入に含めず、仮払消費税・仮受消費税で区分経理します。

【決算書】

| 税込経理 | 税抜経理 | |

|---|---|---|

| 売上 | 3,300 | 3,000 |

| △原価(仕入) | 2,200 | 2,000 |

| 売上総利益 | 1,100 | 1,000 |

| △租税公課(販売管理費) | 100 | – |

| 営業利益 | 1,000 | 1,000 |

● 最終的な営業利益は、どちらの処理を行っても同じ金額となります。ただし、「税込経理」の場合、「消費税納税額」につき、販管費の「租税公課」で一括差引しますので、両者の「売上総利益」の数値は異なってきます。

(なお、固定資産の取得がある場合、取得年度の営業利益は、税込経理と税抜経理で異なります。ただし、償却期間全体で見た利益は両者一致します)

(2) 両者の違い

| 税込経理 | 税抜経理 |

|---|---|

| 「税込経理」の場合、取引時に消費税額の区分経理が行われていないため、期中の利益数値は、決算仕訳で「租税公課」に計上される「消費税納税額」反映前の数値となります。したがって、赤字でない場合を前提にすると、利益が高めに表示されることになります。 | 「税抜経理」は、売上や仕入等に消費税が含まれませんので、期中から純粋な利益が把握可能です。したがって、決算を待たず法人税や所得税の「納税予測」が把握しやすいメリットがあります。また、消費税を区分経理しますので、期末の消費税納税額が把握しやすいです。 |

2. 少額減価償却資産等の金額基準の判定

たとえば、少額減価償却資産等の判定など、「金額判定」が必要な取引については、「税込経理」「税抜経理」で、判定金額に違いが生じます。以下の通りです。

| 判定対象 | 税込経理 | 税抜経理 | |

|---|---|---|---|

| 法人税・所得税 | ●30万未満の少額減価償却資産 ●20万未満の繰延資産 ●交際費の年間800万円非課税枠 | 税込価格で判定 | 税抜価格で判定 |

| 償却資産税 | 課税標準の判定 | 税込価格で判定 | 税抜価格で判定 |

| 消費税 | ●消費税課税事業者の判定 (課税売上高1,000万超) ●簡易課税の判定 (課税売上高5,000万円以下) | 「課税売上高」とは、税抜売上額のことを指すため、 原則、税抜価格で判定。ただし、免税事業者については、 取引額に消費税が含まれていない前提があるため、税込価格で判定。 | |

結論的には、金額基準等の判定の場面では、税抜金額で判断できる「税抜経理」の方が有利です。

3. 税込経理方式と簡易課税制度・控除対象外消費税との関係

(1) 簡易課税制度との関係

簡易課税制度を採用する場合でも、税込経理・税抜経理どちらの処理も可能です。

ただし、簡易課税の場合は、実際の消費税取引額に関係なく、「みなし仕入率」で仕入税額控除を計算しますので、そもそも実際の消費税取引額を把握する必要がありません。したがって、簡易課税選択事業者は「税込経理」と相性がよいと言えます。

(2) 控除対象外消費税との関係

控除対象外消費税とは、課税売上高が5億円超又は課税売上割合が95%未満のときに生じる、「仕入税額控除できない仮払消費税」を指します。税込経理の場合でも、「控除対象外消費税」は生じますが、税込経理の処理では、資産の取得価額又は経費の額に消費税が含まれますので、控除対象外消費税に関する特段の処理は生じません(資産にかかる「繰延消費税等」は、固定資産の取得価額に含めて、減価償却により毎期費用にする処理も認められています。)

交際費に係る控除対象外消費税も、税込経理の場合は「交際費の額」に含めて処理されますので、特段の処理は生じません。したがって、こういった控除対象外消費税が生じる事業者は、「税込経理」と相性がよいと言えます。

4. どちらを採用すべきか?それぞれのメリット・デメリット

それぞれのメリットデメリットをまとめると、以下の通りとなります。

| 税込経理 | 税抜経理 | |

|---|---|---|

| メリット | ●処理が簡易(※) ●設立期(免税事業者)から処理を統一できる ●控除対象外消費税の処理が容易 | ●消費税を取引価格に含めず区分経理するため、純粋な損益が把握できる。 ●消費税・法人税等の税額予測がしやすい。 ●固定資産(少額減価償却資産等)や交際費の金額判定等の点で有利。 |

| デメリット | ●損益が把握しづらい (消費税納税額分、利益が多く計上されている)。 ●消費税・法人税等の税額予測がしにくい。 ●固定資産(少額減価償却資産等)や交際費の金額判定等の点で不利。 | ●処理が煩雑(※) ●控除対象外消費税の処理が複雑 |

(※)会計ソフトを導入している場合は、どちらの方法でもあまり変わりません。

結論ですが、純粋な損益の把握や、納税予測の観点で、税抜処理の方がメリットは多いです。一般的には、消費税部分を会社の損益に影響させずに処理する「税抜経理」を採用される事業者が多いと思われます。

5. 税込経理・税抜経理 選択時の制限

「税込経理」「税抜経理」は、納税者側で選択が可能です。ただし、選択する際には、以下の点に留意が必要です。

(1) 原則、全ての取引同一方式を適用

税込経理と税抜経理は、事業者の任意で選択できますが、原則として、「すべての取引について同一の方式を適用」する必要があります。

例外的に、グループごと(売上・資産・経費)に経理方式を採用することは可能です(あくまで、グループごとに選択できる規定であり、個々の固定資産・経費ごとに異なる方式を採用することはできません)。

| 区分 | 売上 | 資産 | 経費 | |

|---|---|---|---|---|

| 棚卸資産 | 固定資産 | |||

| 原則 | 税込経理 | |||

| 税抜経理 | ||||

| 例外 グループごとに選択可 | 税抜経理 | 税抜経理 | 税込経理 | |

| 税込経理 | 税抜経理 | |||

| 税抜経理 | 税込経理 | 税込経理 | ||

| 税抜経理 | ||||

| 税込経理 | 税抜経理 | 税込経理 | ||

| 税抜経理 | ||||

| 税込経理 | 税込経理 | 税込経理 | 税込経理 | |

売上について税込経理にした場合は、経費や固定資産の購入や経費については、税込経理が強制されます。

(2) 免税事業者の場合

免税事業者の場合は、税込経理方式のみとなります。そもそも免税事業者は、消費税の申告・納税がありませんので、消費税を区分して経理する必要がありません。

(3) 建設業は税抜経理がベター

公共工事の入札申請時には、「税抜経理」処理を行った決算書の添付が必要なケースが多いです。したがって、例えば、建設業等の場合は、税抜経理処理を採用する方が、実務上は楽です。

(4) 上場会社グループへの影響(収益認識に関する会計基準)

上場会社等では、令和3年4月1日以後開始する事業年度から、「収益認識に関する会計基準」適用されています。収益認識基準では、「取引価格」につき、以下の定義が定められており、当該基準が適用される上場企業等に関しては、今後税込経理方式を採用することはできなくなっています。

取引価格とは、財又はサービスの顧客への移転と交換に企業が権利を得ると見込む対価の額をいい、消費税等は、第三者に支払うために顧客から回収する金額に該当することから、取引価格には含まれない。

6. 税込経理から税抜経理変更時の留意事項

「税込経理」から「税抜経理」に変更した場合も、過去に取得した固定資産については、「税込」で計上され、既に減価償却が行われています。したがって、上記5(1)の規定からは、原則として、「税抜経理」変更後に取得した固定資産についても、引き続き「税込」で計上していくことになります。

しかし・・そうすると、固定資産は理論上、永遠に「税込経理」となってしまいます。

ここからは、個人的な見解ですが・・「税抜経理」変更後に取得した固定資産については、「税抜経理」で計上することも許容されると考えます。なぜなら、過去に税込で計上された固定資産も、いずれは償却が終わります。仮に「税抜経理」変更後に取得した固定資産を「税抜経理」で計上したとしても、将来的にはすべての取引(費用・固定資産)が「税抜経理」に統一されます。であるならば、「すべての取引について同一の方式を適用」する税法上の原則的な考え方から必ずしも逸脱するものではない、と考えます。

7. 参照URL

(No.6375 税抜経理方式又は税込経理方式による経理処理)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6375.htm

(税抜経理方式と税込経理方式の選択適用)(所得税・法人税)

https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/890329/01.htm

https://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/890301/01.htm

(No.6905 税抜経理と税込経理の選択適用)(法人の場合)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6905.htm

8. YouTube

関連記事