税金の豆知識

Q215 【2割特例と簡易課税】インボイス制度による消費税「2割特例」(経過措置)の内容は?/「簡易課税」とどちらが得なのか?

最終更新日:2024/04/027909view

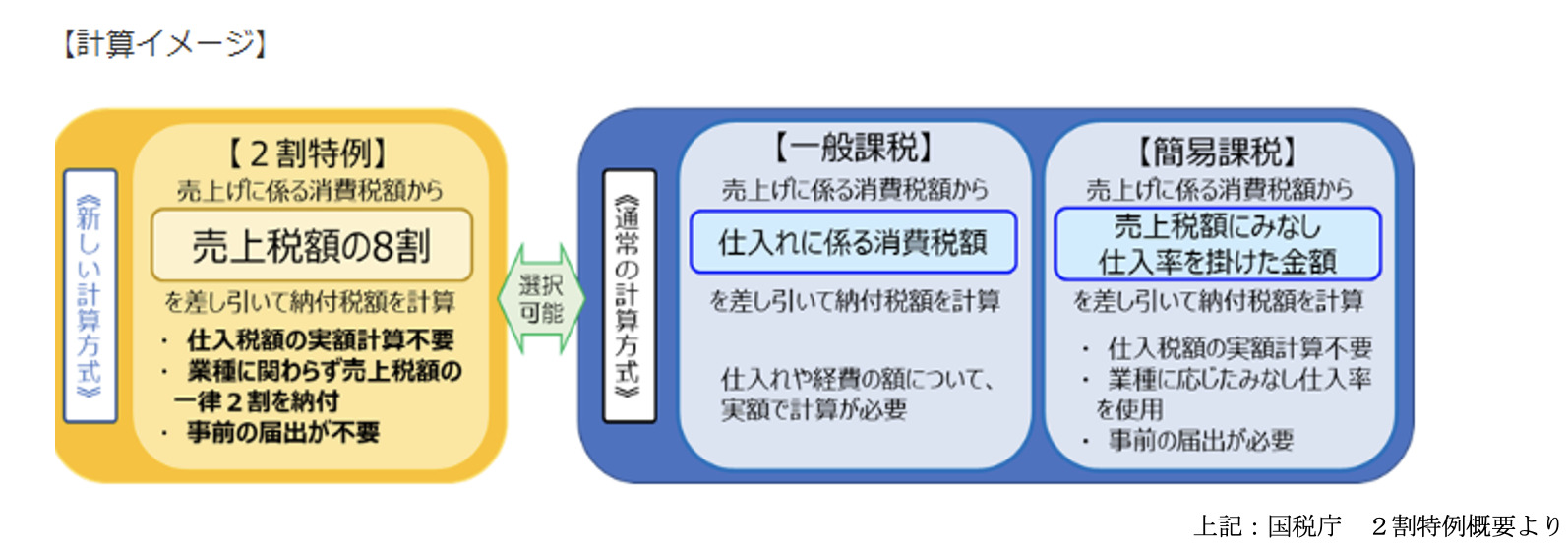

令和5年10月から消費税インボイス制度が導入されましたが、免税事業者の負担軽減措置として、「2割特例」という経過措置が認められています。一方で、基準期間の課税売上高が5,000万円以下の小規模事業者の場合、簡易課税という消費税計算方法があり、簡易課税を選択することで、消費税納税額を安く抑えられるケースもあります。

経過措置の「2割特例」と「簡易課税」は、計算方法が非常に似ていますが、どちらを選択するか?で、納税額は大きく変わってきます。

そこで今回は、「2割特例」の概要をお伝えするとともに、「2割特例」と「簡易課税」のとどちらが得なのか?につき解説していきます。

目次

1. 2割特例とは?

2割特例とは、インボイス制度を機に、「免税事業者」から「課税事業者」となった事業者につき、消費税納税額を、売上の消費税額の2割とする経過措置です。2割特例を利用することで、多くの納税者は、消費税納税額を抑えることが可能です。

2. 2割特例の計算具体例

● 法人3月決算(第5種サービス業・みなし仕入率50%)とする。

● 2025年3月期の 課税売上(税抜) 800万円 / 課税仕入(税抜) 300万円

● 設立以来、継続的に消費税免税事業者だが、2023年10月にインボイス登録事業者となった。

● 2025年3月期の消費税納税額は?

| 納税額 | 計算過程 | |

|---|---|---|

| 2割特例の場合 | 16万円 | 800万円(課税売上高) × 10% × (1-80%)(2割特例) = 16万円 |

| 原則課税の場合 | 50万円 | (800万円-300万円) × 10% = 50万円 |

| 簡易課税の場合 | 40万円 | 800万円(課税売上高)×10% ×(1-50%)(みなし仕入率)= 40万円 |

【結論】

消費税納税額は、2割特例を選択する場合が、一番安く収まります。

3. 適用期間・適用事業者等

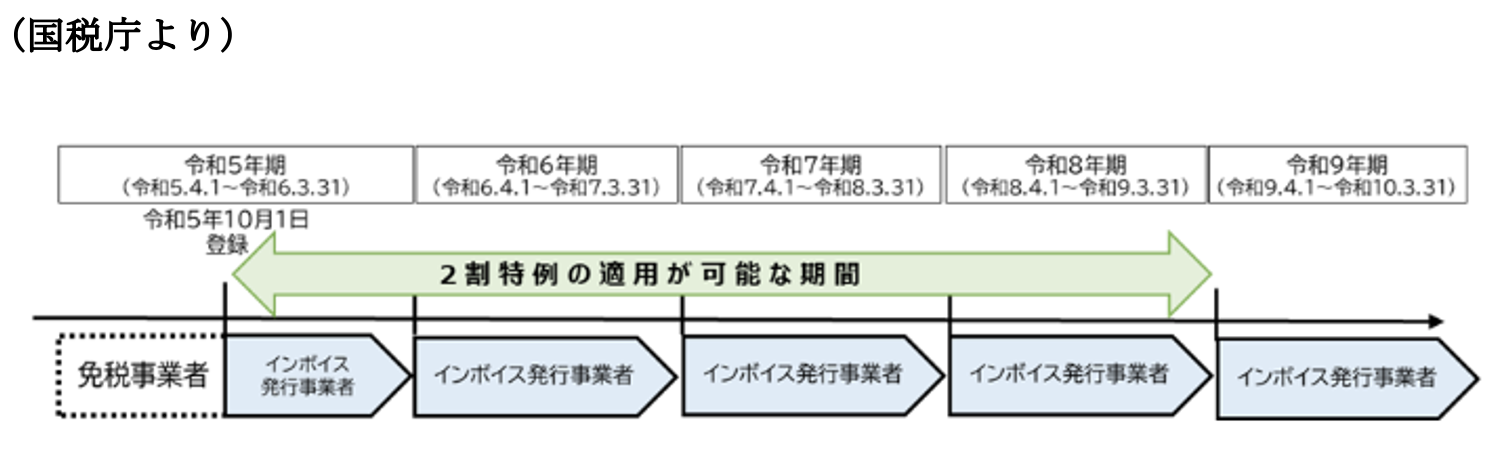

(1) 適用期間

令和5年10月~令和8年9月末までの日の属する課税期間。

【例 令和5年10月にインボイス番号取得】

3月決算法人の場合、最大で、令和6年3月~令和9年3月決算の計4回適用が可能です。

(2) 2割特例を適用できる事業者

● 基準期間(前々事業年度)の売上高が1,000万円以下等

(本来は納税義務のない事業者)

● 令和5年10月~令和8年9月の間に、インボイス発行事業者として課税事業者を選択した事業者

(3) 2割特例を適用できない事業者

インボイス発行事業者の登録と関係なく、課税事業者になる場合は、2割特例の適用ができません。

具体的には、以下の事業者です。

● 基準期間の課税売上高が1,000万円超の事業者

● 資本金1,000万円以上の新設法人

● 調整対象固定資産や高額特定資産を取得して仕入税額控除を行った事業者等

● 課税期間を1カ月又は3カ月に短縮する特例の適用を受ける場合

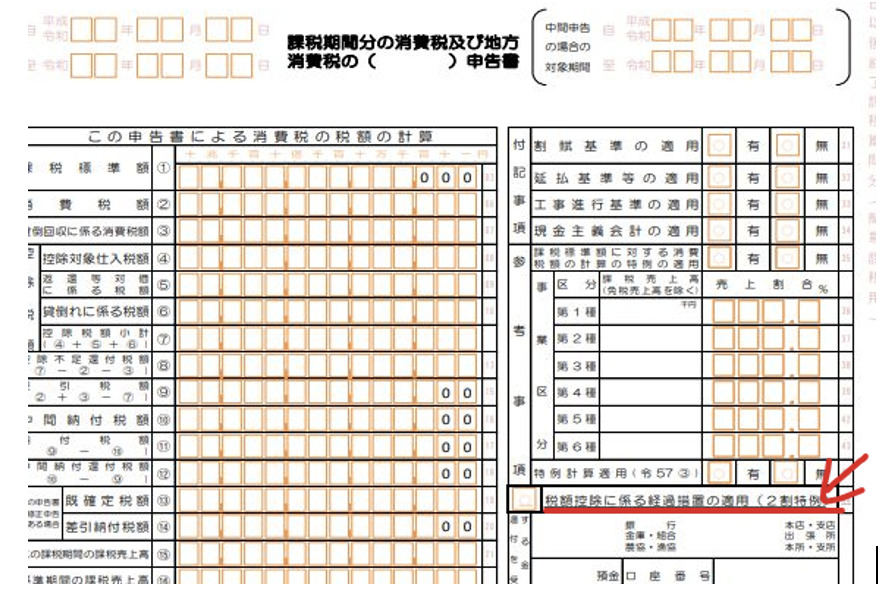

(4) 事前届出の有無

2割特例については、事前の届出不要です。確定申告書に、「2割特例」の旨を記載すれば、適用可能です。

(5) 継続適用の制限なし

2割特例については、継続適用義務はなく、課税期間ごとに2割特例の選択が可能です。例えば、当期は2割特例を選択し、翌年は原則課税で「消費税の還付」を受けるという選択肢も可能です。

4. 簡易課税との関係

簡易課税とは、基準期間の課税売上高が5,000万円以下の中小企業に認められる消費税納税額の計算方法です。課税売上高にかかる消費税額から、業種ごとに定められた「みなし仕入率」を掛けた税額を差し引いて「消費税納税額」とする簡便的な方法です。

(1) 簡易課税と2割特例の比較

簡易課税も2割特例も、売上消費税の「一定割合の金額」が「消費税納税額」となる点で、計算方法は非常によく似ています。比較すると以下の通りです。

| 簡易課税 | 2割特例 | ||

|---|---|---|---|

| 類似点 | 税額予測 | 消費税納税額は、売上消費税の一定割合となるため、税額予測しやすい | |

| 経理処理 | 仕入税額の課税区分や、相手先のインボイス登録の有無を確認する必要がないため、経理処理の負担が少ない | ||

| 還付の有無 | 仕入額や設備投資額にかかわらず、売上税額の一定割合を納税するため、赤字や多額の設備投資をした年も、還付を受けられない。 | ||

| 相違点 | みなし仕入率 | 事業の種類により40%~90% | 一律80%(2割納税) |

| 継続適用 | 2年間継続強制 (一定の場合は3年間) | なし(毎年、2割特例or原則課税の選択が可能) | |

| 事前届出 | 必要 | なし(申告書に特例適用の旨記載すればOK) | |

なお、2割特例は、原則課税・簡易課税のいずれを選択している場合でも適用可能です。例えば、簡易課税選択届出書を提出している場合でも、申告の際に「2割特例」を適用することが可能です。

(2) どちらが得か?

2割特例は、売上消費税の2割の金額が納税額となる点で、簡易課税の80%みなし仕入率(第2種事業 小売業)と同じ効果があります。裏返すと、第3種~第6種(みなし仕入率70%以下)に該当する業種は、簡易課税よりも2割特例を選択する方が、納税額が少なくなるということになります。

また、簡易課税の場合、消費税還付の可能性は0%ですが、原則課税の場合は、赤字のケースなどで消費税が還付されるケースがあります。つまり、還付の可能性が0%の「簡易課税」を選択するよりも、「原則課税」を選択し、かつ状況に応じて「2割特例」を選択する方がお得といえます。

5. 今後は簡易課税選択者が増える?

2割特例の経過措置期間の間は、多くの事業者は、「2割特例」を選択する方が納税額は安く収まります。しかしながら、経過措置終了後は、通常通り、原則課税と簡易課税のどちらかの選択となり、「簡易課税」を選択する方が、納税額が安く収まるケースもあります。

また、簡易課税では、支払先のインボイス登録有無を確認する必要がなく、課税売上高に%を掛けるだけで消費税納税額を算定することができる点で、事務処理が簡素化できます。

こういった背景から、今後は、簡易課税制度を選択する事業者が多くなることが予想されます(設立時等から簡易課税を選択する場合の留意事項は、Q216をご参照ください)。

6. 参照URL

2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

簡易課税制度

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

7. YouTube

【関連記事】