税金の豆知識

Q222【中間申告】中間申告・予定納税できなかった・忘れていた場合の罰金・申告書の記載方法/納税できない場合の救済措置は?

最終更新日:2025/03/187190view

法人税・所得税・消費税については、年途中に申告・納税を行う「中間申告」「予定納税」の制度があります。

当該制度は、あくまで、期末に算定される確定税額の「前払的な位置づけ」となりますが、中間申告・予定納税を忘れていた場合や、資金繰り等の都合で納税できなかった場合、「延滞税」や「無申告加算税」はかかるのでしょうか?

また、中間申告・納税をしなかった場合の、「期末の確定申告書」の記載方法についても、疑問が生じます。

今回は、中間申告等を行わなかった場合のペナルティや、納税できない場合の救済措置等につき解説します。

目次

1. 中間申告・予定納税していない場合の取扱い

(1) 無申告加算税は?

正当な理由なく、申告書を期限内に提出しなかった場合や、期限を過ぎてから申告書を提出した場合は、「無申告加算税」が課税されます。無申告加算税は、納税有無に関わらず、「申告」しなかったことに対するペナルティです。

期日までに中間申告を行わなかった場合の取扱いは、以下の通りです。結論的には、法人税・所得税・消費税とも、期日までに中間申告、予定納税を行わなかった場合に、「無申告加算税」が課税されることはありません。

| 法人税・消費税 | 期日までに中間申告書を提出しなかった場合は、「提出期限において、予定申告書(※)の提出があったもの」とみなされる規定があるため、無申告加算税はかかりません。「みなし申告」と呼ばれます(法法73条、消法44条)。 |

|---|---|

| 所得税 | 所得税の予定納税については、「みなし申告」の規定はありませんが、申告手続をしなくても納税額が確定する国税のため、予定納税が行われなかった場合も、無申告加算税は課税されません(国税通則法15条3項、下記参照)。 |

(※)前事業年度の法人税・消費税額を基礎として中間申告書を提出する方法

【ご参考 国税通則法 15条3項】(所得税予定納税)

納税義務の成立と同時に特別の手続を要しないで納付すべき税額が確定する国税は、次に掲げる国税とする。

一 所得税法第二編第五章第一節(予定納税)・・の規定により納付すべき所得税・・

二 源泉徴収等による国税

・・

(2) 延滞税は?

延滞税とは、法定納期限までに税金が支払われない場合に、納期限翌日から納付日までの日数に応じて課税される「利息的」なペナルティです。

中間申告・予定納税期限までに納税されない場合、無申告加算税は課税されませんが、延滞税は課税されます。

2. 期末確定申告書での記載

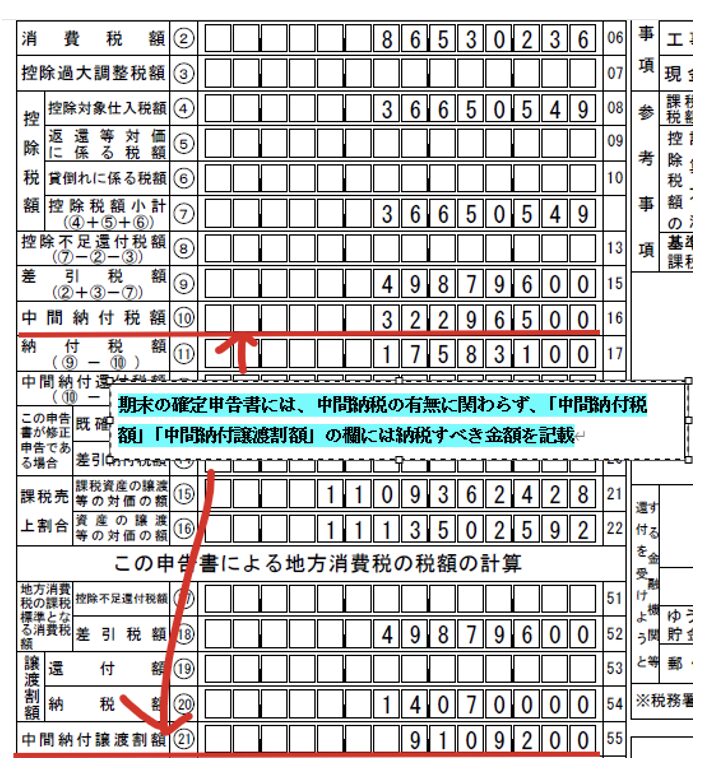

中間申告・予定納税が行われなかった場合でも、期末の確定申告書には、納税、未納に関わらず、「中間納付税額」の欄に金額を記載します。つまり、期末の納税額は、中間納付税額を差し引いた後の金額となります。

ただし、上記の記載方法に関わらず、中間納税が免除されることはありません。中間納税額と期末納税額は、別々の納税義務として確定しますので、中間納税分は、別途支払う必要があります。

参考に、消費税の「期末確定申告書」の記載方法を記載します。

3. 資金不足等の場合の中間申告・予定納税の救済措置は?

(1) 法人税・消費税は仮決算

法人税・消費税の中間申告には、①前事業年度の法人税・消費税実績額をもとに中間納税額を決定する「予定申告方式」の他、②中間時点で仮決算を行うことにより中間納税額を決定する「仮決算方式」の2種類があります。

例えば、前年は、業績が好調だったため納税額も多かったが、当期は業績不振により資金繰りが困窮するケースもあります。こういった場合は、前年実績納税額に基づく「予定申告方式」ではなく、一旦中間時点で「仮決算」を行い、「仮決算方式」で納税する方が、中間納付額を少なく抑えることが可能です。

(2) 所得税は減免申請

所得税の予定納税の支払が困難な場合、「所得税及び復興所得税の予定納税額の減額申請書」を税務署に提出すれば、予定納税額の減額が可能です(期限 第1期 7月1日~7月15日・第2期 11月1日~11月15日)。

【所得税を減免申請できるケースの例】

国税庁で、「所得税を減免申請できるケース」が例示されています。

あくまで例示であり、下記以外の場合でも、特殊な事情が生じたことにより、予定納税額の減額を申請することができる場合もあります。

● 廃業、休業、失業した場合

● 業況不振などのため、本年分の所得が前年分の所得よりも明らかに少なくなると見込まれる場合

● 災害や盗難、横領により事業用資産や山林に損害を受けた場合

● 本年分の所得控除額や税額控除額が前年分と比較して増加する場合

(3) 納税猶予

上記(1)(2)の他、期限までの納税が難しい場合には、分納して納税できる「納税猶予」の制度もあります。納税猶予については、Q192をご参照ください。

4. (ご参考) 前年確定申告の提出が遅れた場合の、翌年度の中間申告スケジュール

何らかの理由で、「期末の確定申告書」の提出が遅れた場合、提出されるまでは、翌年の中間申告義務は確定せず、予定納税も発生しません。つまり、「期末の確定申告書」を提出した時点で、翌年の中間申告スケジュールが確定し、その後に、税務署から予定申告書が送付されます。

以下、消費税申告をもとに、具体例で解説します。

● 3月決算。2025年3月期の消費税納税額は720万円。

⇒ 翌年の中間申告・納税は年3回、180万円ずつ(中間申告期間末⇒ 6、9、12月末)。

● しかし、2025年3月期の「消費税確定申告」は期限に間に合わず、2025年8月1日に「期限後申告」を行った。

⇒ 前年の消費税確定申告の提出が、翌年1回目の中間申告期間末(2025年6月末)後。

(1) 中間申告義務の発生有無

2025年6月末時点で、「前年の確定申告書」の提出が行われていないため、1回目の中間申告・納税義務(2025年6月末⇒納期限8月末)はありません。

一方、2025年8月に「前年の確定申告書」を「期限後申告」しているため、2回目、3回目の中間申告・納税義務(2025年9月末、12月末⇒納期限11月末、2月末)は発生します。

(2) 中間納税額

2回目、3回目の中間納税額は、あくまで、当初予定の中間納税額180万円×2回となり、本来支払うべき1回目納税額180万の中間納税義務は発生しません。

つまり、たとえ「前年末の確定申告」を、翌年中間申告期間末を過ぎて提出した場合でも、中間申告期間末を過ぎた中間納税額(1回目 180万円)の支払義務は、2回目以降の中間納税額には上乗せされず、延滞税も発生しないことになります(消法42条4項1)。

【消費税法42条4項1】

一 当該課税期間の直前の課税期間の確定申告書に記載すべき第45条第1項第4号に掲げる消費税額で当該3月中間申告対象期間の末日までに確定したものを当該直前の課税期間の月数で除し、これに3を乗じて計算した金額

5. 参照URL

(中間申告の方法 (消費税))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6609.htm

(No.2024 確定申告を忘れたとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2024.htm

(No9205 延滞税について)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/osirase/9205.htm

(A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/02.htm

(国税の納税の猶予制度 FAQ)

https://www.nta.go.jp/taxes/nozei/nofu_konnan/pdf/0021001-141_05.pdf

6. YouTube

【関連記事】