税金の豆知識

Q225【まかないは福利厚生費?】従業員から代金を徴収しない場合は給与課税?給与天引き仕訳・税務処理/取引先に無料支給した場合は?

最終更新日:2025/02/218431view

飲食店では、アルバイトさんに、自社の食事を「まかない」で提供するケースもあります。

まかないは、「無料」で提供するケースも多いと思いますが、代金を徴収しない場合、「現物給与」として個人側に課税されるケースがあります。

また、従業員ではなく、「取引先等」に食事を提供する場合も、同様の論点が生じます。

今回は、「まかない」に関連する税金の取扱いや、給与天引き仕訳等につき解説します。

なお、個人事業主が、自社商品を自ら消費する場合は、自家消費の論点(Q15)をご参照ください。

目次

1. 課税されないケース

(1) 福利厚生費処理が可能な場合

まかないを「無料提供」した場合でも、以下の要件を満たす場合は、「福利厚生費」処理が認められ、個人側には給与課税は行われません。詳しくはQ42をご参照ください。

① 支給される「食事の価額」の、半分以上を従業員が負担

② 会社側の負担額が、1月あたり 3,500円(税抜)以下

(2) 食事の価額とは?

「まかない」の場合、上記の「食事の価額」とは、材料費などの食事を作るために直接かかった費用を意味します(光熱費や人件費等の間接費、消費税は含まれない)。

なお、材料費等の「実際価額」が不明な場合、実務上は、売上に対する「材料費率」等で算定することも考えられます。

2. 課税されるケース

「まかない」につき代金を徴収しない場合、「福利厚生費」の要件を満たしません。こういった場合、従業員に対する「現物給与」と取り扱われ、所得税及び社会保険が課税されます(経済的利益の提供)。

「給与」と取り扱われる場合、支給する事業者側は、所得税の源泉徴収が必要となります。また、支給対象が役員の場合は、「役員賞与」扱いとなり、支給金額を損金にすることもできません。

3. 課税される場合の仕訳具体例 (=従業員から徴収しない)

従業員から食事代を徴収しなかった場合の、「仕訳」を具体例で解説します。

● アルバイトに、自社の食事(まかない)を支給しているが、食事代は徴収していない。

● まかない1食あたりの外部販売価格は1,000円、売上材料費率は30%とする。

● アルバイトは1人のみ。月出勤日数は20日、1日1食支給している。

(材料等の消費税は、軽減税率8%を適用)

(1) 従業員から最低限徴収すべき金額

福利厚生費の要件を満たすため、最低限、従業員から徴収すべき金額は以下となります。

| 金額 | 計算方法 | |

|---|---|---|

| 月あたり通常販売価額 合計 | 20,000円 | 1,000円×20日 |

| 月あたり材料等原価 合計 (=食事の価額) | 6,000円 | 1,000円×30%(材料費率)×20日=6,000円 |

| 従業員から最低徴収すべき金額 | 3,000円 | 6,000円×50%(半分)=3,000円 |

もし、従業員から3,000円/月を徴収していれば、会社負担額は6,000円-3,000円=3,000円⇒3,500円以下となりますので、福利厚生費の要件を満たします。ただし、今回の事例では、従業員から食事代を徴収していないため、「全額給与課税」されます。

(2) 徴収しない場合の会社側の仕訳(まかない部分のみ)

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 材料購入時 | 仕入(課仕) 仮払消費税 | 6,000 480 | 現金 | 6,480 |

| まかない支給時 | 給与(対象外) | 6,000 | 売上(対象外) | 6,000 |

● 無料提供した「食事の価額」部分は、経済的利益の供与として、所得税が課税されます。

勘定科目は、「売上」ないし「雑収入」となります。

● 無料でのまかない支給は、対価性がないため、原則として消費税課税対象外となります(消基通5-4-5、11-2-1)。ただし、食事提供先が役員の場合は、時価で譲渡したとみなされ、消費税が課税されるケースもあります (消基通10-1-1)。

詳しくはQ184をご参照ください。

NO2594 食事を支給したとき 抜粋 (所得税タックスアンサー)

・・(食事の価額)-(役員や使用人が負担している金額)

この要件を満たしていなければ、食事の価額から役員や使用人の負担している金額を控除した残額が給与として課税されます。

NO6471 従業員に対する食事の提供 抜粋 (消費税タックスアンサー)

・・(食事の価額)-(役員や使用人が負担している金額)

社員食堂において従業員に無償で食事を提供した場合には、対価の授受がありませんので、資産の譲渡等には該当しません。したがって、消費税の課税関係は生じません。

4. 実務上の対応

一般的に、「まかない」は、無料で支給されるイメージがありますので、現実的に、従業員から代金を徴収するのはハードルが高いです。したがって、実務上は、従業員に、「代金の徴収は行わないが、給与課税する」旨をお伝えの上、所得税を源泉徴収しておくことが一般的です。

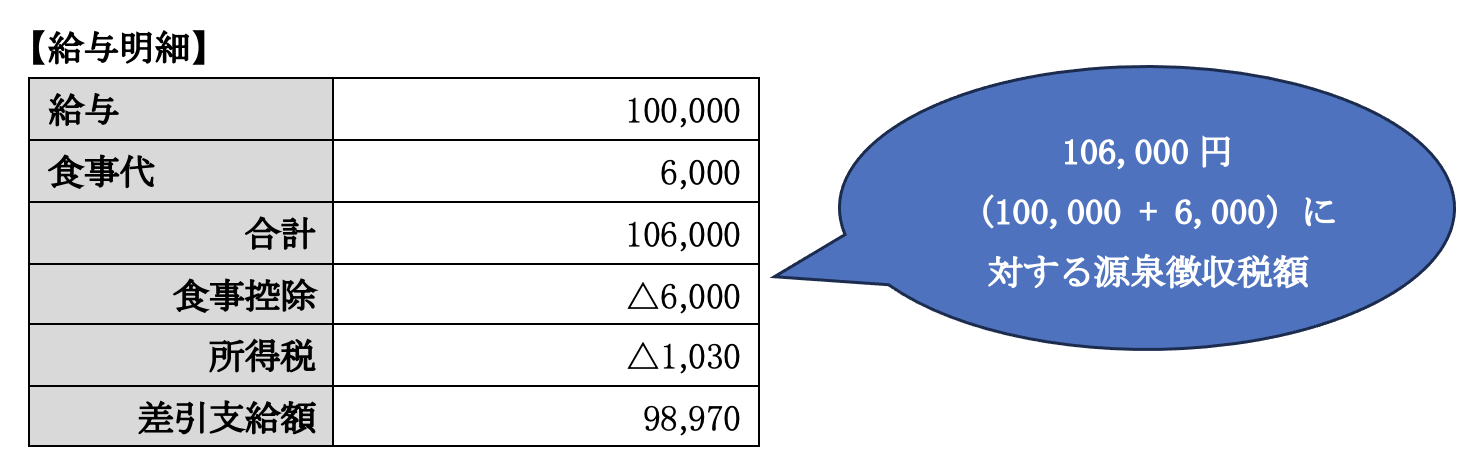

例えば、上記例の場合、給与明細に「食事代6,000円(給与課税)、食事控除6,000円」と記載し、食事代6,000円も含めた金額に対応する所得税を源泉徴収します。

なお、食事を現物支給せず、別途、「食事手当」として金銭で支給した場合も、給与課税(消費税不課税取引)されます。

5. 取引先等に食事を支給した場合

(1) 交際費課税

従業員ではなく、取引先等が来社された際、無料で食事を提供する場合もあります。こういった場合は、給与処理ではなく、「交際費」で処理を行います。

交際費の定義は以下となります。

交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出するもの・・

無料支給した場合、交際費と取り扱われる金額は、「過去に支出した仕入原価」です。自社メニューを支給した場合は、過去の仕入原価、つまり「食事の価額」での振替となります(消費税は「課税仕入のマイナス」)。

(2) 仕訳の具体例

上記3と同じ例で、食事提供先が、「取引先」の場合の仕訳は以下となります。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 原材料購入時 | 仕入(課仕) 仮払消費税 | 6,000 480 | 現金 | 6,480 |

| 食事無償支給時 | 交際費(課仕) | 6,480 | 仕入(課仕) 仮払消費税 | 6,000 480 |

● 売上ではなく、あくまで「仕入」(課税)の振替仕訳となります(課税仕入のマイナス)。

● なお、相手先が個人の場合、相手先は「一時所得」として課税されます。

6. 会議費・社内交際費

社内や社外の方とのランチミーティングで、自社の食事を提供する場合はどうでしょうか?

この場合、通常会議を行う場所で、通常供与される昼食の程度を超えない食事は「会議費」、(or社内交際費)で計上が可能です(消費税は課税取引)。

7. 参照URL

No.2594 食事を支給したとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2594.htm

No.6471 従業員に対する食事の提供

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6471.htm

食事を支給したときの非課税限度額の判定(令和元年10月1日以降)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2594-1.htm

8. YouTube

【関連記事】