税金の豆知識

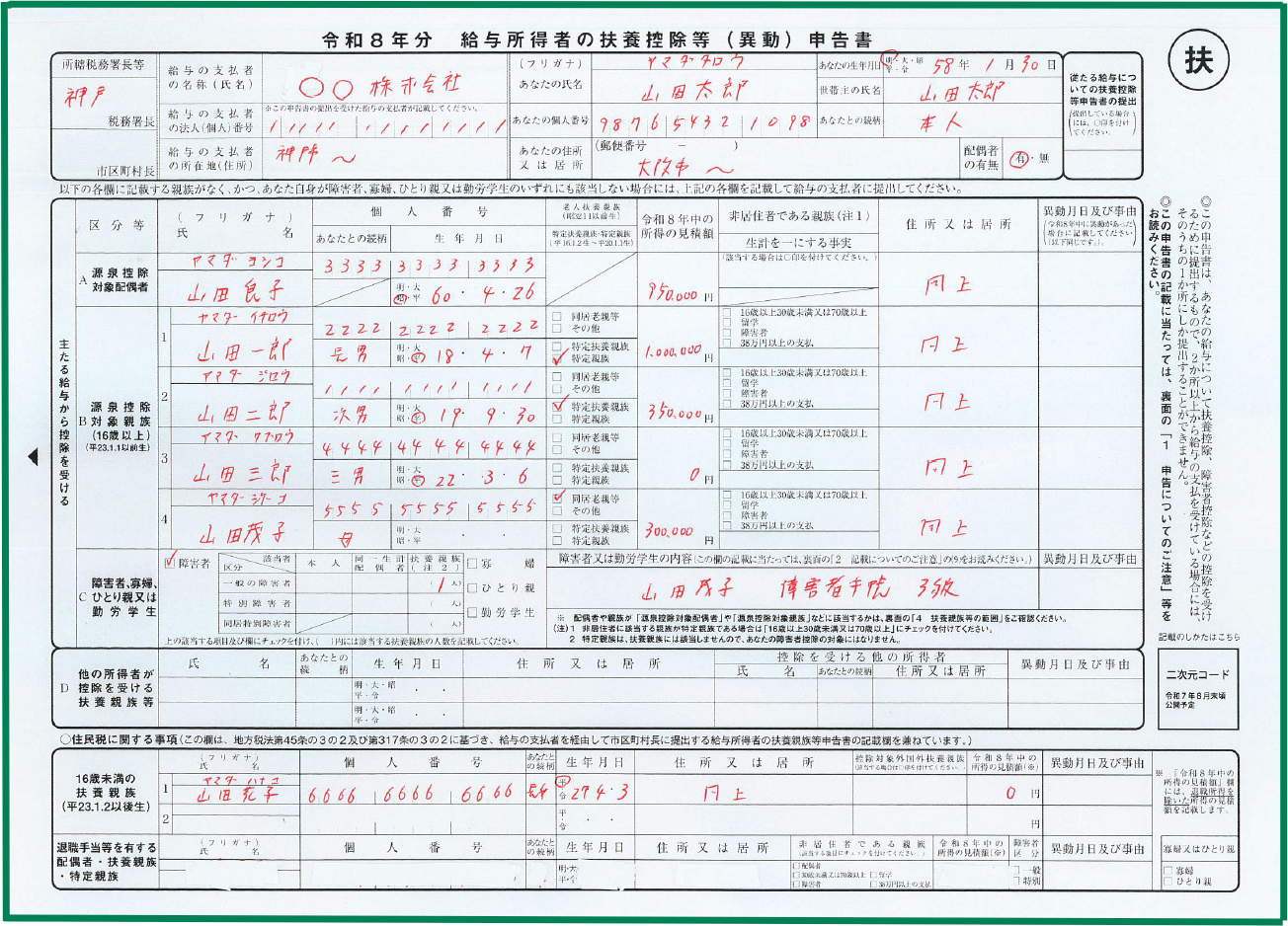

Q10 【令和7年改正】「給与所得者の扶養控除等(異動)申告書」を提出する人は?提出しないとどうなる?/具体的な記載例

最終更新日:2025/10/30591760view

毎年、年末ごろに提出する「扶養控除等申告書」ですが、

アルバイトの方などは・・提出する必要があるのか?提出しなければどうなるのか?疑問を持つ方も多いかもしれません。

令和7年の改正により、令和8年分の「扶養控除等申告書」より、記載内容が大きく改正されています。

今回は、扶養控除申告書を提出する人や、提出しない場合の影響、令和8年分の「扶養控除等申告書」の記載例を中心にお伝えします。

目次

1.提出する人

扶養控除等申告書は、給与の支払を受けている場合、「主たる給与の支払者」に提出します。

扶養控除等申告書は、「扶養者」がいる方だけが出すものではありません。

独身の方や、誰かの扶養に入っている方、アルバイトの方でも提出します。

2.提出しない場合の影響

扶養控除等申告書を提出しておかなければ、以下のデメリットがあります。

パートの方でも同様です。

(1)従業員側のデメリット

| 毎月の給与から差し引かれる所得税 (源泉徴収税額)が高くなり、手取りが減る |

扶養控除申請書に記載された「扶養人数」や「提出有無」によって、給料から毎月差し引かれる所得税(源泉所得税)が決められています。したがって、提出していない場合、毎月の給与から高い所得税が差し引かれ、手取りが減ります(=「乙欄」とよばれる高い所得税率が適用)。 |

|---|---|

| 年末調整してもらえない | 扶養控除等申告書の提出が要件となっていますので、提出をしなければ、年末調整は受けられないことになります。(=確定申告をすることになる) |

逆に言うと、年末調整をしてもらいたい場合は、「扶養控除等申告書」の提出義務がある、ということになります。

従業員から扶養控除等申告書を提出してもらっていない場合、会社は、毎月支払う給与から、「乙欄」と呼ばれる高い税率で「源泉徴収」しなければいけません。仮に、従業員給与から源泉徴収していない場合でも、会社には税務署に所得税を納める義務がありますので、納付しない場合は「不納付加算税」が課税されます。 人数が多い会社の場合、金額もかなり大きくなりますので、パートやアルバイトの方にも、必ず「扶養控除申告書」を書いてもらいましょう。 仮に、給料が10万円(社会保険控除後)とすると・・

「扶養控除等申告書」は、年末調整を受ける「主たる給与」の支払者にだけ提出が可能です。同時に複数の会社には提出できません。

副業等があり、2か所以上から給与をもらっている場合は、いずれか1つの会社(主たる給与支払者)に、「扶養控除等申告書」を提出します。

なお、同時に2か所で働かれている方は、最終的には、各社から入手した源泉徴収票をもとに、ご自身で「確定申告」が必要となります。

副業など、同時に2か所以上で勤務するケースではなく、前職退職後、転職した場合はどうでしょうか?

【具体例】 ● 甲は、A社だけでなく、B社にも「扶養控除等申告書」を提出できます。

扶養控除等申告書は、原則としてその年の最初(給与の支払を受ける日の前日までに)に提出します。

上記の通り、毎年、年末調整の時期に記載する「扶養控除等申告書」は、翌年分を記載している、ということになります。

例えば、16歳以上の「控除対象扶養親族」は、令和8年12月31日現在の年齢が16歳以上、つまり、扶養控除申告書を提出する令和7年12月末時点では、15歳以上のお子様の情報を記載します。

なお、年途中で子供が生まれたり、配偶者のパート勤務等、「扶養家族」に異動があった場合は、随時「扶養控除等申告書」を会社に提出しなければいけません。

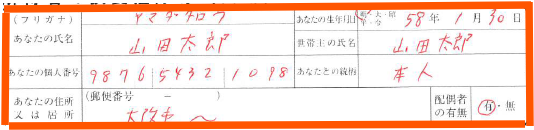

ご自身のお名前や生年月日等を記載します。なお、住民票と現住所が異なる場合は、「住民票の住所」で良いかと思います。

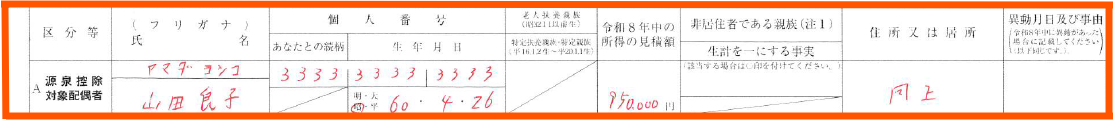

配偶者がいる場合に、お名前や生年月日、所得の見積額等を記載します(所得は、現時点で把握できる年間所得額で記載、以下同様)。

ただし、記載できる場合は、以下の要件を満たす場合のみです

【所得は収入と異なる】

次の2つに当てはまる「親族」がいる場合に記載します。

(※1)70歳以上の同居扶養親族(同居老親等)、19歳以上23歳未満

年末調整されない場合でも、確定申告することで、毎月引かれていた所得税は還付されるケースはありますが、実務上は、確定申告の手間が生じます。

(2)法人側のデメリット

(3)提出しない場合の手取り額の例(令和7年現在)

提出の有無

毎月の源泉所得税額

提出していない場合

3,600円の所得税が源泉徴収される。

提出している場合

扶養が0人の方でも、720円ですみます。

3.提出できないケース

例えば、勤務先が1か所の場合は、その会社に提出すれば終了です。

(1)同時に2か所以上で勤務するケース

この場合、それぞれの会社での取扱いは以下となります。

提出した方の会社

毎月の給料では安い税額で源泉徴収され、年末調整を受けることが可能。

提出していない方の会社

毎月高い税額(乙欄)で源泉徴収され、年末調整は行われません。

(2)前職退職後に、転職した場合は?

扶養控除等申告書は、複数同時勤務する場合に、両方に提出できないだけですので、転職した場合は、同時勤務でありません。

したがって、退職後、新たな勤務先(転職先)に「扶養控除等申告書」の提出は可能です。

甲は、9月にA社を退職し、10月からB社に就職した場合

● 転職後のB社では、年末調整を行ってくれます。なお、B社が年末調整を行うためには、甲の前職A社時代の「収入」を把握する必要がありますので、前職A社の「源泉徴収票」も提出する必要があります(B社は、前職A社の源泉徴収票と、入社後のB社収入を合算し、年末調整を行う)。

4.提出時期・扶養年齢判定は、1年後を見越して記載

(1)提出時期

例えば、令和8年分の「扶養控除等申告書」は、令和8年に入る前、令和7年12月までに提出します。(2)年齢判断は、1年後の12月31日現在で記載

したがって、例えば、令和7年12月年末調整時に記載・提出する「扶養控除等申告書」の年齢判断は、1年後の令和8年12月末時点の年齢で判断します。ここは間違えやすい論点ですので、注意が必要です。5.扶養控除等申告書の記載例

(1)名前・住所等

本来は「生活の本拠」つまり、現住所を記載するのが原則的な考えですが、「居所地」を記載すると、役所によっては「不明者扱い」されるケースもあるようですので。

(2)源泉控除対象配偶者

本人所得要件

ご自身の年間合計所得所得900万以下(給与収入換算 1,095万円以下)の方

配偶者所得要件

生計を一にする配偶者で、配偶者の年間合計所得95万円以下(給与収入換算160万円以下)の方

(=源泉控除対象配偶者)

所得は、収入と異なります。給与所得の場合は「給与収入ー給与所得控除」で算定します。

給与収入190万円までは、65万円の給与所得控除が認められます。

例題の場合は、給与収入160万の配偶者を前提に、160万円-65万円=95万円で記載しています。

「給与所得控除」については、Q100をご参照ください。

(3)源泉控除対象親族

「源泉控除対象扶養親族」については、本人の所得要件はありません。

控除対象扶養親族(※1)

(給与収入換算 123万円以下)本人と生計を一にする16歳以上の親族で、年間合計所得58万円以下の方

特定親族のうち、年間合計所得58万円超100万円以下の方(※2)

(給与収入換算 123万円超165万円以下)

本人と生計を一にする19歳以上23歳未満の親族で、年間合計所得58万円超100万円以下の方

(※2)特定親族とは、19歳以上23歳未満の親族で、年間合計所得が58万円超123万円以下(給与収入換算 123万円超188万円以下)の方です。

「特定親族」は、年齢の点では、「特定扶養親族」と同じですが、対象となる方の「所得の金額が異なる」点に注意が必要です。

また、「扶養控除等申告書」に記載する特定親族は、「年間合計所得の上限が100万円」となっている点にも注意です。

該当する場合は、☑を入れます。

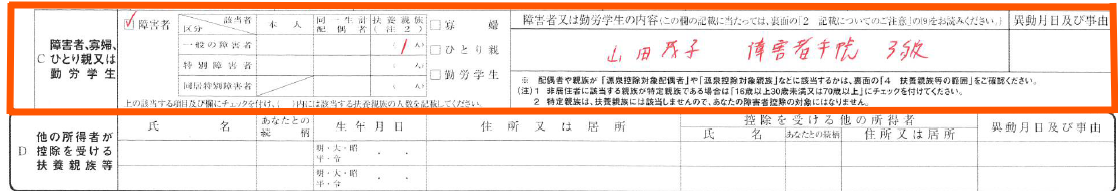

(4)障害者・寡婦・ひとり親又は勤労学生

障害者・ひとり親・配偶者と死別・離婚された方・学生をしながらお仕事されている方は、こちらに☑します。

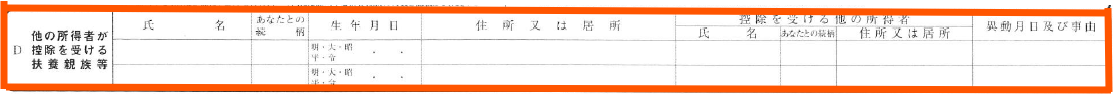

(5)他の所得者が控除をうける扶養親族等

自分以外の親族等が、「扶養控除等」を受ける親族を記載します。

例えば、夫婦共働きの場合で、夫が長男を扶養控除、妻が次男を扶養控除の対象とする場合、夫の「扶養控除等申告書」では、妻側で「扶養控除」の対象とする次男のお名前を記載します。

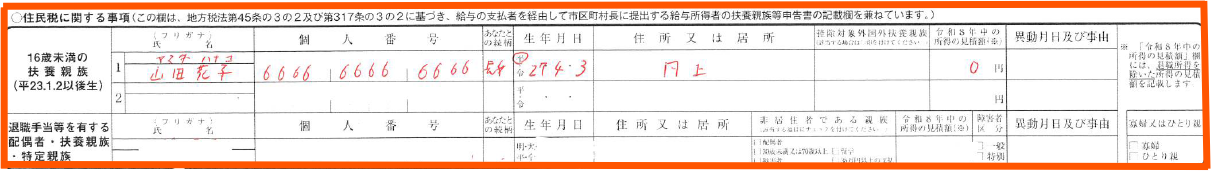

(6)住民税に関する事項

| 16歳未満の扶養親族 | 16歳未満の「扶養親族」の情報を記載します。16歳未満の方は、所得税上の扶養控除はできませんが、住民税上の「非課税限度額」の計算に影響があります。 |

|---|---|

| 退職手当等を有する配偶者・扶養親族・特定親族(※) | 配偶者や扶養親族に退職所得がある場合に記載します。退職所得は、所得税上は扶養親族等判定時の「合計所得金額」に含まれますが、住民税上は、退職所得を含めず扶養判定が行われるため、所得税と取扱いが異なります。したがって、ここでは、配偶者等の退職所得を除いた所得見積額を記載します。 |

(※)なお、当該欄は、扶養親族や配偶者に「退職所得」がある場合に、記載する箇所となります。したがって、例えば、納税者本人の「合計所得金額」が、退職所得を除いて1,000万円以下となった結果、配偶者控除等の適用を受けられるケースなどは対応できません。この場合は、別途住民税申告で更正請求を行います。

6.参照URL

扶養控除等申告書https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_01.htm

7.YouTube

【関連記事】