税金の豆知識

Q233【具体例付】 「中小法人」と「中小企業者」の違いは?それぞれで適用できる特例は異なる!大法人・大規模法人とは?

最終更新日:2025/10/1014832view

法人税や所得税上、例えば、「軽減税率」や「賃上げ促進税制」といったさまざまな「優遇措置」が認められています。

こういった「優遇税制」を適用できる事業者は、「中小法人」「中小企業者」に限定されていることが多いです。

この点、「中小法人」と「中小企業者」という概念、言葉は似ていますが、それぞれの定義は異なり、「適用できる優遇制度」も変わってきます。

そこで今回は、「中小法人」と「中小企業者」の違いや、それぞれに適用される優遇制度等につき解説します。

目次

1. 「中小法人」「中小企業者」それぞれに認められる優遇措置

「中小法人」「中小企業者」の違いについては後述しますが、まずは、それぞれに認められる「優遇措置」の代表例をまとめます(通算制度の適用除外者は除きます)。

「中小法人」「中小企業者」どちらに該当するか?で、適用できる「特例」が異なってきます。

(1) 「中小法人」に該当する場合の優遇措置

| 法人税の軽減税率 (※) | 年800万円以下の所得部分の税率は15%に軽減。 (本則 23.2%) |

|---|---|

| 交際費の一部損金算入 | 年800万以下の交際費につき、全額損金算入可能。 |

| 欠損金の繰越控除制度の特例 | 青色申告法人であれば、繰越欠損金につき、所得金額全額(100%)の控除が可能。 ⇒「中小法人以外」は、「繰越控除前所得金額の50%」が控除限度額。 |

| 欠損金の繰戻し還付 | 青色申告法人であれば、「欠損金の繰戻し還付」の制度が認められる。 |

| 貸倒引当金の特例 (※) | 一括評価金銭債権にかかる貸倒引当金の損金算入。 |

| 留保金課税の不適用 | 同族会社の内部留保利益に課税される「留保金課税」の適用除外。 |

(※)前3事業年度の所得平均額が15億円を超える法人は除く。

(2) 「中小企業者」に該当する場合の優遇措置

| 少額減価償却資産の特例 | 取得価額30万円未満の少額減価償却資産につき、支出時に一括損金算入が可能。 |

|---|---|

| 賃上げ促進税制の上乗せ措置 | 賃上げ促進税制(給与等増加した場合の税額控除)における控除額の優遇あり。 |

| 試験研究費の特別控除 | 試験研究費の特別控除の控除率が高い(12%~17%)。 |

| 機械等を取得した場合の特別償却・税額控除 | 一定要件を満たす「機械等」取得時の特別償却(30%)or税額控除(7%)が可能。 |

| 特定経営力向上設備の特別償却・税額控除 | 生産性向上設備を取得時の特別償却or即時償却が可能。 |

実務上、「少額減価償却資産」の特例や、「賃上げ促進税制」はよく出てきますが、適用できるのは、「中小法人」ではなく、「中小企業者」となっている点、注意が必要です。

2. 中小法人と中小企業者の違い

(1) 中小法人と中小企業者の比較

「中小法人」は、法人税上の概念となりますので、「法人」のみが対象となります。一方で、「中小企業者」は、租税特別措置法の概念となり、「法人」だけでなく「個人」も含みます。

「中小法人」と「中小企業者」の比較は以下の通りです。

定義に該当する場合でも、例外的に除外される事業者もありますので、注意が必要です。

| 中小法人 | 中小企業者 | |

|---|---|---|

| 原則 | 資本金の額(or出資金の額)が1億円以下の法人。 | 次のいずれかに該当する事業者 ● 資本金の額(or出資金の額)が1億円以下の法人。 ● 資本(又は出資)を有さない事業者のうち、常時使用従業員数が1,000人以下の法人・個人 |

| 除外される 事業者(例外) |

以下のいずれかに該当する法人 ①大法人(※1)の100%子法人。 ②100%グループ内の複数の大法人(※1)に100%保有されている法人。 ③その他、受託法人等 |

以下のいずれかに該当する事業者 ① 単一の大規模法人(※2)に、発行済株式総数(自己株式除く)の2分の1以上を所有されている法人 ② 複数の大規模法人(※2)に、発行済株式総数(自己株式除く)の3分の2以上を所有されている法人 ③ その他、受託法人等 |

● 資本金(or出資金)の額(or出資金の額)が1億円以下の場合、原則として「中小法人」「中小企業者」いずれにも該当します。一方で、例外的に「除外される事業者」の範囲は異なります。

● 「中小企業者」の方は、「常時使用従業員数が1,000人以下」の要件がありますが、「資本(又は出資)を有さない法人に限定されますので、個人事業主の方や、一般社団法人等が該当します。

(※1)【中小法人】 除外される法人税上の「大法人」とは?

法人税上の「大法人」とは、「資本金(or出資金)の額が5億円以上」の法人、相互会社(外国相互会社)、受託法人のこと。

(※2)【中小企業者】 除外される租税特別措置法上の「大規模法人」とは?

租税特別措置法上の「大規模法人」は、次のいずれかに該当する法人です。

● 資本金(or出資金)の額が1億円を超える法人

● 資本(or出資)を有しない法人のうち、常時使用従業員数1,000人超の法人。

● 大法人(資本金の額が5億円以上の法人等)の100%子法人。

● 100%グループ内の複数の「大法人」に100%保有されている法人。

なお、「中小法人」「中小企業者」という名称は、税金以外の制度、例えば、補助金の申請要件などでも出てくることありますが、各制度によって定義は異なります。

3. 判定の具体例

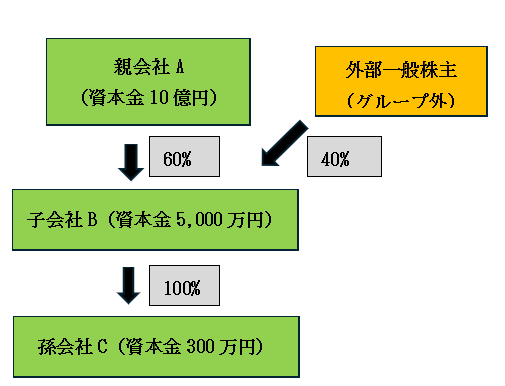

● 親会社A(資本金10億円)、子会社B(資本金5,000万円)、孫会社C(資本金300万円)。

● 親会社Aの株主は、すべてグループ会社以外の一般株主とする。

● 子会社Bは、親会社Aが60%を保有しているが、残りの株主はグループ会社以外の一般株主とする。

● 孫会社Cは、子会社Bが100%保有し、BC間は完全支配関係がある。

(1) 親会社A

① 中小法人・中小企業者の判定

親会社Aは、資本金1億円超(10億円)のため、「中小法人」「中小企業者」には該当しません。

② 大法人・大規模法人の判定

次に、親会社Aが大法人・大規模法人に該当するか?の判定は以下となります。

| 親会社Aの状況 | 該当有無 | |

|---|---|---|

| 大法人の判定 | 資本金の額 5億円以上(10億円) | 大法人に該当 |

| 大規模法人の判定 | 資本金の額 1億円超(10億円) | 大規模法人に該当 |

(2) 子会社B

① 中小法人・中小企業者の判定

子会社Bの資本金は1億円以下(5,000万円)ですが、中小法人・中小企業者から「除外される事業者」に該当するか?の判定は、以下となります。

| 子会社Bの状況 | 該当有無 | |

|---|---|---|

| 中小法人の判定 | 親会社Aは「大法人」ではあるが、Bは、親会社Aの100%子法人ではない(60%)。 | 中小法人に該当 |

| 中小企業者の判定 | 親会社Aは「大規模法人」であり、発行済株式の1/2以上を所有されている。 | 中小企業者に該当しない |

② 大法人・大規模法人の判定

次に、子会社Bが大法人・大規模法人に該当するかの判定は、以下となります。

| 子会社Bの状況 | 該当有無 | |

|---|---|---|

| 大法人の判定 | 資本金5億円未満(5,000万円)。 | 大法人に該当しない |

| 大規模法人の判定 | ● 資本金1億円以下(5,000万円)。 ● 親会社Aは「大法人」であるが、子会社Bは親会社Aを含むグループ100%子法人ではない。 |

大規模法人に該当しない |

(3) 孫会社C

① 中小法人・中小企業者の判定

孫会社Cの資本金は1億円以下(300万円)ですが、中小法人・中小企業者から「除外される事業者」に該当するか?の判定は、以下となります。

| 孫会社Cの状況 | 該当有無 | |

|---|---|---|

| 中小法人の判定 | 親会社Bは、「大法人」ではない。 | 中小法人に該当 |

| 中小企業者の判定 | 親会社Bは「大規模法人」ではない | 中小企業者に該当 |

② 大法人・大規模法人の判定

孫会社Cは、資本金1億円以下(300万円)かつ、親会社B社は大法人・大規模法人には該当しないため、孫会社C社は「大法人」・「大規模法人」には該当しません。

4. 参考資料

国税庁「措置法上の中小法人及び中小企業者」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5432.htm

No.5800 一定の大法人等の100%子法人等における中小企業向け特例措置の不適用

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5800.htm

5. YouTube

YouTubeで分かる「「中小法人」と「中小企業者」の違い」

【関連記事】