税金の豆知識

Q217 【ソフトウェア】自社利用ソフトウェアの税務処理方法・研究開発費との実務上の区分/会計との違いは?

最終更新日:2024/05/021941view

例えば、①他からソフトウェアを購入するケースや、②市場販売用あるいは、社内の業務改善用に自社内でソフトウェアを開発するケースもあると思います。

この点、自社で「ソフトウェア」を開発する場合は、前段階で研究開発が行われるケースが多いことから、実務上、「ソフトウェア」と「研究開発費」の区分が非常に難しくなります。

そこで今回は、ソフトウェアに関する「税務処理」をお伝えするとともに、ソフトウェアと研究開発費を区分する「判断基準」につき解説します。

目次

1. ソフトウェアとは?コンテンツ・サブスクとの違い

(1) ソフトウェアとは?

税務上は、ソフトウェアに関する明確な定義はないため、「研究開発費に係る会計基準」と同定義になります。以下の2つを指します。

| ① | コンピューターに一定の仕事を行わせるためのプログラム |

|---|---|

| ② | システム仕様書、フローチャート等の関連文書 |

例えば、DVDや、ライセンスをダウンロードするものは、ソフトウェアに該当します。

(2) ソフトウェアにならないもの

| コンテンツ | コンテンツとは、文字、図形、色彩、音声、動作もしくは映像又はこれらを組み合わせたものです(租特令20条の3)。コンテンツはソフトウェアとは別物となり、器具備品、繰延資産等で計上します。 |

|---|---|

| ASP・サブスク (利用者側) | 一般的なASPサービス、例えば、サーバーやアプリはベンダーが所有し、利用者はインターネットを通じて使用料を支払うだけの場合は、ソフトウェアではなく、利用期間に応じて経費処理を行います。 |

2. ソフトウェアの税務上の取扱い

税務上、ソフトウェアは、無形固定資産(減価償却資産)で計上します。

取得価額は、他の固定資産と同様、「取得に要した費用」となります。

ソフトウェアに係る「取得に要した費用」については、①他から購入②自社製作のソフトウェアに区分して、それぞれ定められています(法基通7-3-15の2・組織再編は除く)。

(1) 取得価額(取得に要した費用)

| 他から購入した場合(※) | 購入代価+事業供用に直接要した費用 |

|---|---|

| 自社製作の場合 | 製作に要した原材料費+労務費+経費+事業供用に直接要した費用 |

(※)他から購入するソフトウェアでも、導入に当たって必要な設定作業・自社仕様に合わせるための付随的な修正費用の額は、取得価額を構成します。

また、研究開発目的のソフトウェアも、税務上は「ソフトウェア」で計上します。

【自社製作のソフトウェアとは?】

税務上の「自社製作のソフトウェア」は、会計上は、①自社利用目的ソフトウェア②市場販売目的のソフトウェアに区分されます。

このうち、①の「自社利用目的ソフトウェア」は、社内業務用だけでなく、第三者にサービス提供するためのクラウドサービス(一般的なSaaS、ASP)も含まれる点には留意が必要です。まとめると以下となります。。

| 税務区分 | 会計区分 | 目的 | 具体例 |

|---|---|---|---|

| 自社製作の ソフトウェア | 自社利用目的 | 社内業務用 | 社内業務システム等 |

| 第三者サービス提供用 | 販売用クラウドソフト (一般的なSaaS、ASP) | ||

| 市場販売目的 | 販売用パッケージソフト |

なお、上記の他、受注制作のソフトウェアについては、仕掛品等で処理を行い、収益認識に関する会計基準等により処理されます。

(2) 法定耐用年数

ソフトウェアの「税務上」の法定耐用年数は、以下となります。研究開発用ソフトウェアは耐用年数が短くなっています。

| 税務区分 | 法定耐用年数 | 会計区分 |

|---|---|---|

| 複写して販売するための原本 | 3年 | 市場開発目的ソフト |

| その他 | 5年 | 自社利用目的ソフト |

| 研究開発用 | 3年 | 研究開発目的ソフト |

また、ソフトウェアは「固定資産」となりますので、他の固定資産と同様、取得価額30万円未満のソフトウェアについては、要件を満たせば、少額減価償却資産の特例の適用も可能です。

(3) ソフトウェア除却損

ソフトウェアを除却する場合は、固定資産除却損(特別損失)で会計処理を行います。他の固定資産同様、今後事業で利用しないことが明らかな場合に除却損の計上が認められます。ソフトのアンインストール画面や、稟議書等で今後利用しない旨を文書で残しておく方が安全です。

3. 資本的支出と修繕費(税務)

既存のソフトウェアを改良する場合は、他の固定資産と同様、資本的支出、収益的支出の区分の論点があります(法基通7-8-6の2、法例55①)。通常の維持管理、原状回復費用は「修繕費」、使用可能期間を延長させるような支出は「資本的支出」となります。税務上は、下記の区分が例示されています。

【既存ソフトウエアのプログラム修正等を行った場合】

| 内容 | 税務処理 | 例 |

|---|---|---|

| 機能上の障害除去、現状の効用維持等 | 修繕費 | バグ取り費用、ウィルス防止費用 |

| 新機能の追加、機能向上、著しい改良等 | 資本的支出 | バージョンアップ費用 |

現状ソフトウェアの「仕様の大幅変更」により、新たなソフトウェアを製作するための費用は、原則として新ソフトウェアの取得価額となります。この結果、既存ソフトを利用しなくなる場合の残存簿価も、新ソフトウェアの取得価額(原材料費)となります (法基通7-3-15の2)。

4. ソフトウェアと研究開発費の区分

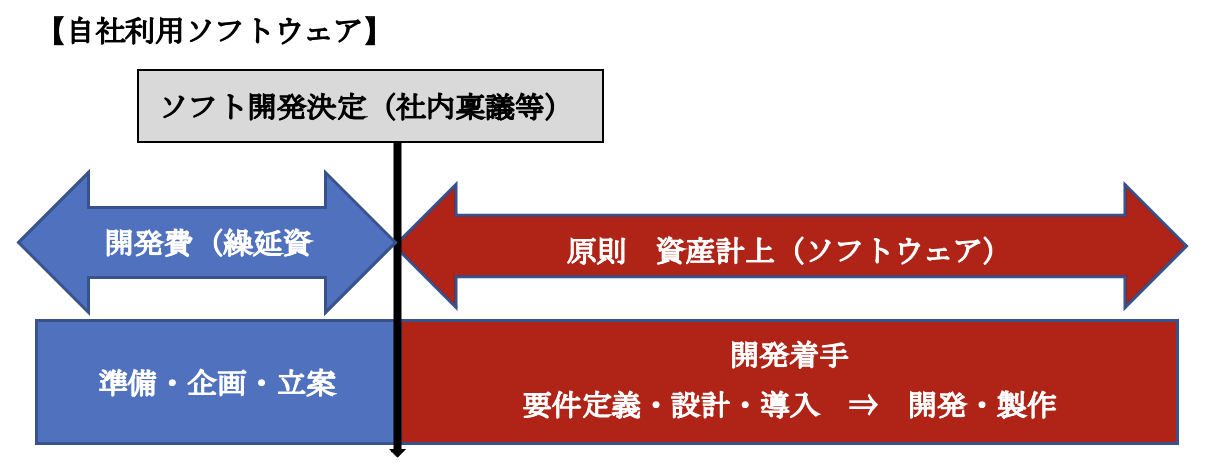

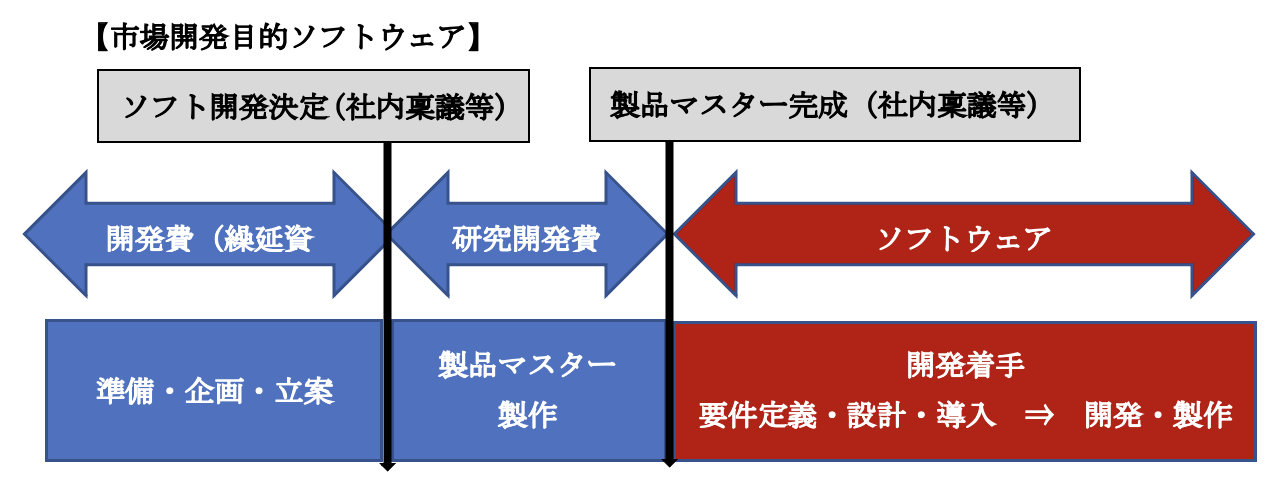

ソフトウェアを自社内で製作する場合(自社製作ソフトウェア)、前段階として、企画・立案や製品マスターの製作など、「研究開発工程」があるケースがほとんどです。こういった研究開発段階の支出につき、税務上「研究開発費」として費用計上できるのか?疑問が生じます。税務上は①自社利用ソフトウェアと②市場販売目的ソフトウェアで取扱いが異なります。

(1) 自社利用ソフトウェアの場合(第三者にサービス提供するSaaS等も含む)

自社利用ソフトウェアの場合、開発費用は、原則として、「ソフトウェア」(資産)で計上し、例外的に、取得原価に算入しないことができる費用が列挙されています。

【取得原価に算入しないことができる費用】(法基通7-3-15の3)

| ● | 自社製作ソフトウェアの製作計画変更等により、仕損じがあったため不要となったことが明らかなものに係る費用 |

|---|---|

| ● | 研究開発費の額(自社利用ソフトウェアは、その利用により将来の収益獲得又は費用削減にならないことが明らかな場合に限る。)(※) |

| ● | 製作等のために要した間接費、付随費用等で、その費用の額の合計額が少額(その製作原価のおおむね3%以内の金額)であるもの |

(※)通常、企業は、将来何らかの利益貢献があることを前提に研究開発をしていることから、「将来の収益獲得又は費用削減にならないことが明らかな場合」は、実務上は、ほとんどないと考えられています。

ただし、上記と別に、一般的な規定として、新技術・新経営組織の採用、資源の開発・市場開拓のために「特別に支出」する費用(法施令 14条1項3号)については、「開発費(繰延資産)」で計上できる規定があります。この場合は、支出時に一括償却が可能です(市場販売目的のソフトウェアも同様です)。

上記を、時系列で図示すると、以下のとおりです。

(2) 市場販売目的のソフトウェアの場合

市場販売目的のソフトウェアについては、「製品マスターの改良等費用」は、ソフトウェアの取得価額となる規定がありますが、それ以外の直接的な規定はありません(法基通7-3-15の2)。したがって、「研究開発費に係る会計基準」に基づき、製品マスター等が完成するまでの費用は、「研究開発費」で一括経費処理ができると理解されています。資産計上の開始時点は、製品マスター歓声が実証できる証憑(原価管理台帳や社内稟議書、作業完了報告書など)が必要になります。

5. ご参考 自社利用目的ソフトウェアに関する会計・税務処理の違い

「自社利用目的ソフトウェア」の取扱いは、会計と税務で資産・費用の判断基準が大きく異なります。以下の通りです。

| 会計 | 税務 |

|---|---|

| ● 将来の収益獲得又は費用削減が確実な場合は資産計上を行い、そうでない場合は研究開発費で処理(原則、費用計上)。 ● 著しい改良は費用処理・それ以外は資産計上。 | ● 将来の収益獲得又は費用削減にならないことが明らかな場合のみ、研究開発費として費用計上(原則、資産計上)。 ● 原状回復・機能維持は費用処理、それ以外は資産計上。 |

大きく異なる点は、「将来の収益獲得又は費用削減が不明」な場合の取扱いです。

| 将来の収益獲得又は費用削減 | 会計 | 税務 |

|---|---|---|

| 確実 | 資産 | 資産 |

| 確実でない | 費用 | 費用 |

| 不明 | 費用 | 資産 |

6. 参照URL

5461 ソフトウエアの取得価額と耐用年数

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5461.htm

ソフトウェアに係る資本的支出と修繕費(法基通 7-8-6の2)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/07/07_08.htm

ソフトウェア取得価額・取得価額に算入しないことができる費用(法基通7-3-15の2,3)

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/07/07_03_01.htm

7. YouTube

Coming soon

【関連記事】