税金の豆知識

Q204【事業年度1年未満】法人税上の軽減税率・減価償却・消費税基準期間・中間申告等への影響

最終更新日:2024/10/0110540view

通常、法人の事業年度は1年となりますが、設立事業年度や、決算期変更等により事業年度が1年に満たなくなる年度もあります。こういった、「事業年度が1年未満」になる場合、法人税上、月割計算が必要な項目や、消費税上、基準期間の納税義務判定等につき、注意すべき点があります。

そこで今回は、事業年度が1年未満の場合の、法人税や消費税上の影響につき解説します。

目次

1. 法人税上、月数計算が必要な項目

事業年度が1年に満たない場合、下記の項目については、月割計算が必要となります。

| 中小法人の年800万以下の法人税軽減税率(15%) | 8,000,000円 × 事業年度月数 / 12(千円未満切捨) |

|---|---|

| 減価償却費・一括償却資産の償却額(※) | ● 取得価額×調整前償却率 × 事業年度月数 / 12 ● 一括償却資産金額 × 事業年度の月数 / 36 |

| 中小企業者等の30万円未満少額減価償却資産の特例 | 年間上限額 = 300万円 × 事業年度月数 / 12 |

| 中小法人の交際費800万円までの損金算入限度額 | 8,000,000円 × 事業年度の月数 / 12 |

| 寄付金の損金不算入額 | 寄付金の損金不算入額計算時の「資本基準」の限度額 |

| 地方税均等割 | 所得に関わらず課税される地方税の均等割金額 |

| 貸倒実績率の計算 | 過去3年間の貸倒実績率計算時の各事業年度の合計月数 |

| 留保金課税 | 留保控除額における「定額基準額」の計算 |

(※)中小企業者の30万円未満の「少額減価償却資産」の償却限度額は、月割計算は行いません。

2. 消費税課税事業者・簡易課税の判定

(1) 基準期間の課税売上高を12カ月換算

消費税納税義務の判定や、簡易課税の選択可否は、「基準期間の課税売上高」で判定します。「基準期間」が1年でない法人の場合、1年相当に換算した金額により判定します(消費税法9条2②、37条)

基準期間の課税売上高 ÷ 事業年度の月数 × 12

(2) 事業年度が1年未満の場合の「基準期間」算定上の注意

法人の「基準期間」は、原則として前々事業年度を指しますが、前々事業年度が1年未満の場合、以下の規定で「基準期間」の判定を行います。

【消費税法第2条1項14号】 基準期間

・・法人については、その事業年度の前々事業年度(当該前々事業年度が1年未満である法人については、その事業年度開始の日の2年前の日の前日から同日以後1年を経過する日までの間に開始した各事業年度を合わせた期間)をいう。

(3) 「基準期間」判定の具体例

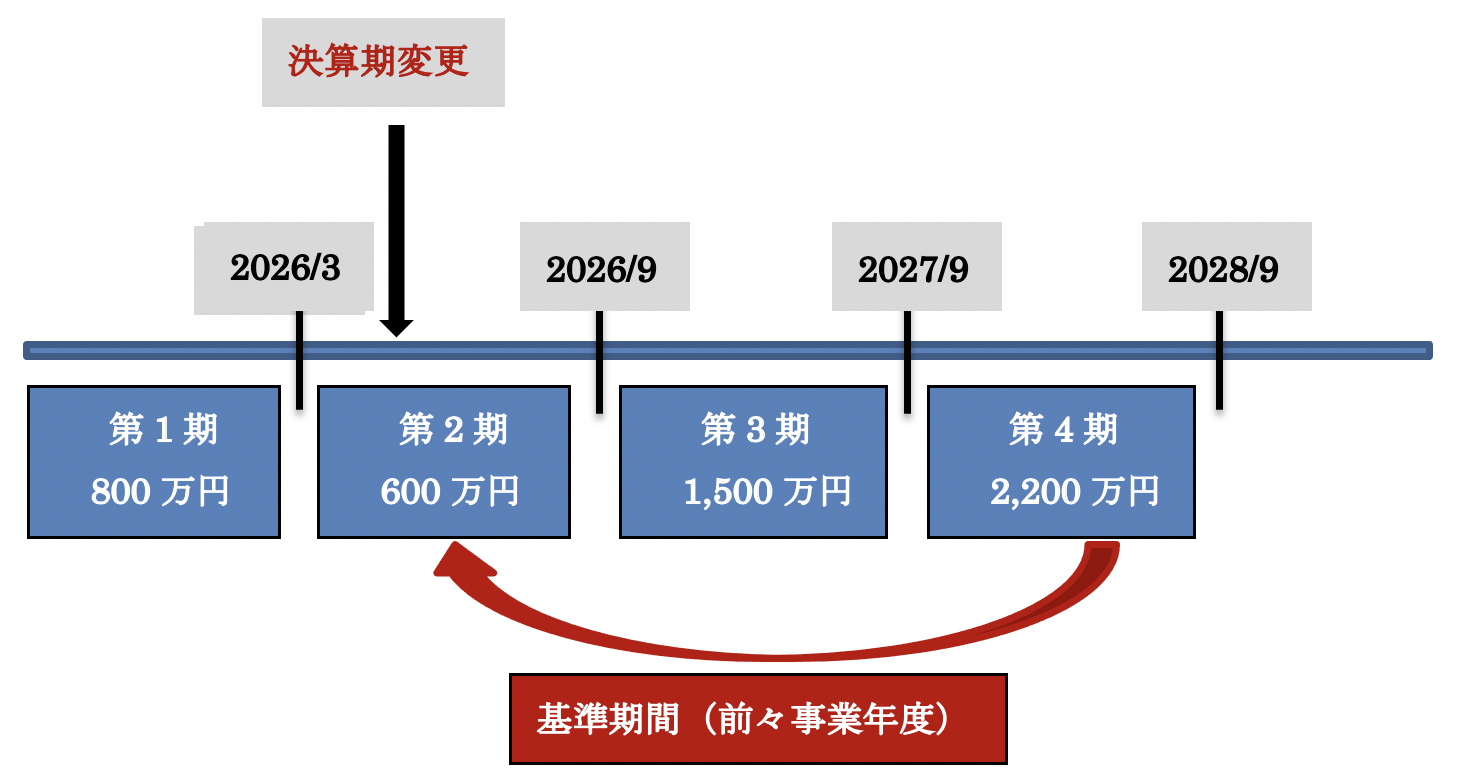

● 現在は設立第4期。第4期の「消費税納税義務」の判定は?

● 第2期中の2026年6月に、事業年度を3月決算から9月決算に変更している。

● 各事業年度の「課税売上高」は以下の通りとする。

| 決算月 | 事業年度 | 課税売上高 | |

|---|---|---|---|

| 第1期 | 変更前 | 2025年4月~2026年3月末 | 800万円 |

| 第2期 | 変更年度 | 2026年4月~2026年9月末 | 600万円 |

| 第3期 | 変更後 | 2026年10月~2027年9月末 | 1,500万円 |

| 第4期 | 変更後 | 2027年10月~2028年9月末 | 2,200万円 |

法人の場合、基準期間は原則として前々事業年度、つまり2期前の事業年度となります。したがって、上記例題の場合、第4期の基準期間は第2期となります。しかしながら、第2期は「決算期変更により事業年度が1年未満」となっています。この場合の「基準期間」は、以下の通りとなります。

① 基準期間の判定(消法2条1項14号)

消費税法2条を当てはめると、以下となります。

第4期開始の日(2027年10月1日)の2年前の日(2025年10月2日)の前日(2025年10月1日)以後1年を経過する日(2026年9月30日)までの間に開始した各事業年度を「合わせた期間」が基準期間となります。

つまり、2025年10月1日~2026年9月30日までの間に開始した事業年度を「すべて合わせた期間」が「基準期間」となります。今回の事例では、この期間に開始した事業年度は第2期(2026年4月~2026年9月末)のみのため、第4期の基準期間は「第2期」となります。

② 課税売上高の判定

第2期の課税売上高(基準期間)を、1年相当に換算します。

600万円 ÷ 6か月 × 12か月 = 1,200万円 > 1,000万円となるため、第4期は「課税事業者」となります。

3. 事業年度変更年度の中間申告義務の判定

決算期を変更した場合でも、あくまで、当期の中間申告対象期間は、変更前の前年決算月をもとに決定され、中間申告義務の判定は、当該変更前に決定されている「中間申告期間末日」で判定します。この結果、中間申告期間末日が「変更後の事業年度末日以降」に到来する場合は、中間納税は必要ありません。

以下、消費税中間申告を例に、具体例で解説します(法人税中間申告も基本的に同じ考え方です)。

【具体例】

● 3月決算会社。

● 2025年3月期の消費税は、前年実績をもとに、予定納税方式で中間申告を年3回行う(300万円×3回)

● 2025年3月期の年間消費税額は1,300万円とする(便宜上、決算期変更関係なく年間1,300万円とします)。

(1) 決算期を変更しない場合

決算期の変更がない場合、2025年3月期は、以下の中間申告スケジュールとなります(①~③)

| 中間申告対象期間 | 申告・納期限 | 納税額 | |

|---|---|---|---|

| ① | 2024年4月~6月分 | 2024年8月末 | 300万円 |

| ② | 2024年7月~9月分 | 2024年11月末 | 300万円 |

| ③ | 2024年10月~12月分 | 2025年2月末 | 300万円 |

| 決算時(2025年3月末) | 2025年5月末 | 400万円 | |

| 合計 | 1,300万円 |

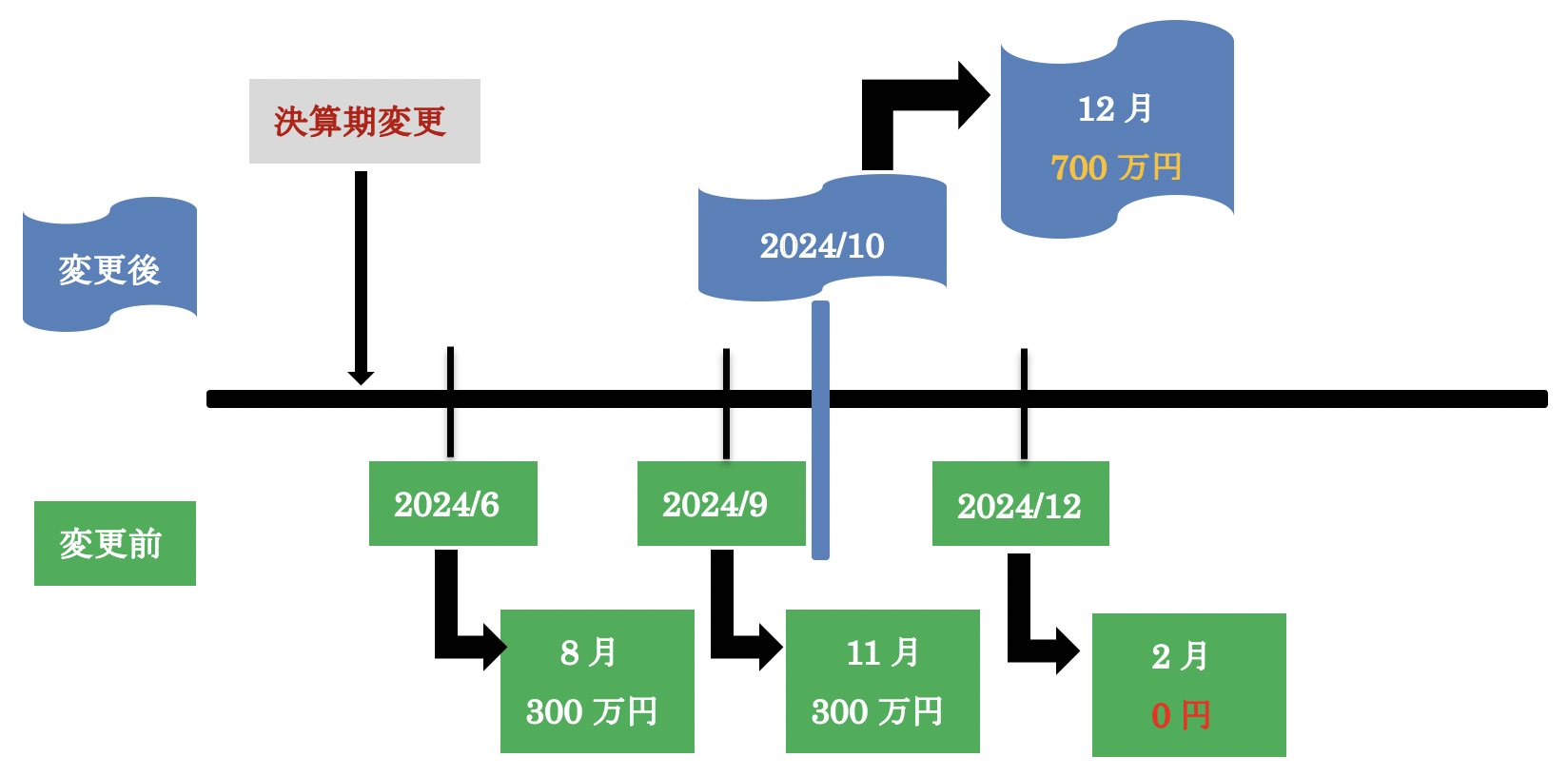

(2) 2024年5月に、10月決算に変更した場合

2024年10月期の中間申告スケジュールは、事業年度変更前の2024年3月決算をもとに決定され、3月決算を前提とした中間申告期間末日に中間納税義務が確定します。したがって、10月決算に変更した場合、以下の中間申告スケジュールとなります。

| 中間申告対象期間 | 申告・納期限 | 納税額 | 摘要 | |

|---|---|---|---|---|

| ① | 2024年4月~6月分 | 2024年8月末 | 300万円 | 6月末に中間申告義務確定 |

| ② | 2024年7月~9月分 | 2024年11月末 | 300万円 | 9月末に中間申告義務確定 |

| ③ | 2024年10月~12月分 | 2025年2月末 | 0円 | 中間申告義務が確定する12月末は、変更後の決算期末10月末を超えているため、中間申告義務はなし。 |

| 決算時(2024年10月末) | 2024年12月末 | 700万円 | 中間納付額(①②)と確定消費税額1,300万円の差額700万円を支払う | |

| 合計 | 1,300万円 |

(3) 例外

ただし、消費税・法人税法上、以下の例外的な取扱いがあります。

| 税目 | 規定 | 具体例 |

|---|---|---|

| 消費税 | 3か月を超えない課税期間の場合、中間申告・納税義務は生じない(消法42条) | 例えば、3月決算の会社が6月決算に変更した場合、変更年度の4月~6月の消費税中間申告・納税義務は生じません。 |

| 法人税 | 中間申告・納税義務が生じるのは、事業年度が6か月を超えた場合に限定(法法71条) | 例えば、3月決算の会社が9月決算に変更した場合、変更年度の4月~9月の法人税の中間申告・納税はありません。 |

(4) 2024年5月に、6月決算に変更した場合

2024年6月期の中間申告スケジュールは、事業年度変更前の2024年3月決算をもとに決定され、3月決算を前提とした中間申告期間末日に中間納税義務が確定します。したがって、6月決算に変更した場合、以下の中間申告スケジュールとなります。

| 中間申告対象期間 | 申告・納期限 | 納税額 | ||

|---|---|---|---|---|

| ① | 2024年4月~6月分 | 2024年8月末 | 0円 | 6月末に中間申告義務確定。ただし、6月に決算年度を変更する場合、変更後の課税期間(4~6月)は3か月を超えないため、消費税中間申告納税義務はなし(法人税の中間申告・納税義務もなし。 |

| 決算時(2024年6月末) | 2024年8月末 | 1,300万円 | 中間納付額と確定消費税額1,300万円の差額1,300万円を支払う | |

| 合計 | 1,300万円 |

なお、上記例題で、翌年決算(2025年6月末)に係る消費税中間申告有無は、2024年6月の消費税納税実績で判定します。

例えば、今回の例では2024年4月~6月の消費税納税額が1,300万円ですので、1,300万円×3/12か月=年間納税額は5,200万円となります。

こういった場合は、2024月7月から始まる年度は、消費税中間納税11回の会社になります。

4. 事業年度変更 翌年の「中間申告義務」の判定

決算期変更により事業年度が短くなり、12カ月事業年度と比べると消費税納税額が少なくなるケースがあります。こういった場合でも、翌年の中間申告義務は、年換算した金額で判定します。

例えば、決算期変更により9カ月決算となり、確定消費税額が45万円(地方税除く)の場合、年換算した概算年間消費税額は60万円となります。当該60万円は、消費税中間申告が必要な「消費税納税額48万円(地方税除く)」を超えますので、年1回中間申告が必要となります。

また、この場合、翌年の消費税中間納付額は、年換算した確定消費税額60万円を前提に決定されます(30万円)。

5. 参照URL

(納税義務の免除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6501.htm

(簡易課税制度)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

6. YouTube

YouTubeで分かる「事業年度が1年未満の法人税上の減価償却」

関連記事