税金の豆知識

Q198 【令和5年度】公的年金等の受給者の扶養親族等申告書とは?書き方は?/提出しないとどうなる?/源泉徴収税額は?

最終更新日:2023/11/1126303view

65歳以上の方は、毎年9月ごろ、「公的年金等の受給者の扶養親族等申告書」という書類がお手元に届きます(以下、「扶養親族等申告書」と略します)。

毎年、「日本年金機構」から送付され、必要事項を記載の上、期日までに提出する書類です。

今回は、「扶養親族等申告書」の提出が必要な方や、提出しない場合の影響をお伝えし、具体的な記載方法をご紹介します。

目次

1. 公的年金等に税金は課税される?

(1) 公的年金等とは?

公的年金等とは、国民年金、厚生年金、共済年金のほかに、過去に勤務した会社などから支払われる年金等(適格退職年金契約の退職年金等)を指します。

(2) 課税の有無

公的年金等については、原則として所得税等が課税されます(公的年金等の雑所得)。ただし、その収入額全額に課税されるわけではありません。年金収入に応じた「公的年金等控除」や、各種の所得控除(基礎控除、扶養控除等)が認められています。これらを差し引いて所得がゼロ以下となる場合は、所得税は課税されません。

なお、障害年金、遺族年金は所得税非課税となります。

(3) 源泉徴収

公的年金等を受け取る場合、原則として、受取額から一定の控除額を差し引いた金額に対して、5.105%の金額が源泉徴収されます。

2. 「公的年金等の受給者の扶養親族等申告書」とは? 提出が必要な人は?

(1) 公的年金等の受給者の扶養親族等申告書とは?

「公的年金等の受給者の扶養親族申告書」とは、毎月受け取る年金から天引きされる「源泉所得税」の金額を決定する書類です。

(2) 提出する効果・メリット

扶養親族等申告書を提出することで、4つの所得控除(①配偶者控除 ②扶養控除 ③障害者控除 ④寡婦・ひとり親控除)を受けることができ、その結果、毎月の源泉徴収税額が安くなります。

逆に、提出しない場合は、上記の所得控除が受けられないため、源泉徴収される金額が多くなります。この場合は、ご確定申告をしないと還付を受けることができなくなるため、手間が生じます。

なお、給与所得があり、勤務先に扶養控除等申告書を提出済の場合は、「扶養親族等申告書」は提出できません。

(3) 提出が不要な方

以下の場合は、扶養親族等申告書の提出の必要はありません。

| 公的年金等控除を差し引いて 基礎控除額(48万円)以下に収まる方 | 下記の方は、所得税が課税されませんので、扶養親族等申告書が送付されません(収入が公的年金のみの方)。 ● 65歳未満・・年金収入108万円以下の方 ● 65歳以上・・年金収入158万円以下の方 |

|---|---|

| 各種の控除がない方 | 下記の要件すべて満たす方は、源泉徴収税額に影響ありませんので、提出不要となります。 ● 受給者本人が障害者・寡婦・ひとり親に該当しない ● 控除対象配偶者 or扶養親族がいない ● 配偶者or扶養親族に退職手当を受ける見込みの方がいない。 |

(4) 確定申告している人は提出不要?

扶養親族等申告書を提出することで、毎月の源泉徴収税額が少なくなりますが、所得税の計算は完全ではありません。例えば、医療費控除や保険料控除など「その他の所得控除」がある場合は、「扶養親族等申告書の提出」しても引ききれない控除がありますので、確定申告することで、所得税が還付されるケースが多いです。

逆に言うと、確定申告する方は、必ずしも提出しないといけない資料ではありません。

3. 源泉徴収税額は?

(1) 提出有無により、源泉徴収税額は異なる

扶養親族等申告書の提出有無により、源泉徴収される金額が異なります。1カ月当たりの源泉徴収金額は、それぞれ以下となります。

| 提出有無 | 源泉徴収税額 |

|---|---|

| 提出した場合 | (年金支給額 - 社会保険料(※1)- 各種控除額(基礎控除 + 配偶者控除等)) × 5.105% |

| 提出しない場合 | (年金支給額 - 社会保険料(※1) - 控除額(※2)×5.105% |

(※1) 年金から特別徴収された介護保険料・国民健康保険料等の合計額。

(※2 )提出しない場合は、公的年金等控除、基礎控除相当額のみしか控除されません。

(2) 源泉徴収税額を決定する際の「各種控除額」とは?

源泉徴収税額計算時に控除される「各種控除」の内容は、以下の通りとなります。

| 公的年金等控除 基礎控除相当 | 65歳未満 | 1か月分の年金支払額×25%+65,000円 (1円未満切捨て、最低額9万円) |

|---|---|---|

| 65歳以上 | 1か月分の年金支払額×25%+65,000円 (1円未満切捨て、最低額13万5千円) | |

| 配偶者控除 | 配偶者控除 | 32,500円(年額 390,000円) |

| 老人配偶者控除 | 40,000円(年額 480,000円) | |

| 扶養控除 (16歳以上) | 扶養控除 | 32,500円×人数(年額390,000円×人数) |

| 特定扶養親族控除 | 52,500円×人数(年額630,000円×人数) | |

| 老人扶養親族控除 | 40,000円×人数(年額480,000円×人数) | |

| 障害者控除 (本人・同一生計配偶者、扶養親族) | 普通障害者控除 | 22,500円×人数(年額270,000円×人数) |

| 特別障害者控除 | 35,000円×人数(年額420,000円×人数) | |

| 同居特別障害者控除 | 62,500円×人数(年額750,000円×人数) | |

| 寡婦・ひとり親控除 (受給者のみ) | 寡婦控除 | 22,500円(年額270,000円) |

| ひとり親控除 | 30,000円(年額360,000円) |

所得税上、「老人扶養親族控除」の規定は、本来、同居、別居で控除額が異なりますが、上記の源泉徴収額は「別居」が前提の控除額となっています。したがって「同居」の場合は、確定申告することで、所得税が還付される場合があります。

4. 扶養親族等申告書の記載例

(1) 全般事項

| 根拠書類の添付 | 障害者、ひとり親、寡婦に関する根拠書類の添付は、特に必要ありません。 |

|---|---|

| 対象年度の年度末予測情報で記載 | 所得の見積額や年齢は、記載対象の扶養親族等申告書の年度末12月31日時点の予想数値となります。例えば、「令和5年扶養親族等申告書」は、令和5年中の所得見積額、令和5年12月31日時点の年齢で判定します。 |

| 年間所得の見積方法 | 所得の見積額=収入額ではありません。例えば、 ● 年金所得 = 年金収入 ― 公的年金等控除 ● 給与所得 = 給与収入 ― 給与所得控除 公的年金等控除額は、受け取る年金、年齢、年金以外の所得の有無により異なります。(Q188参照)。 |

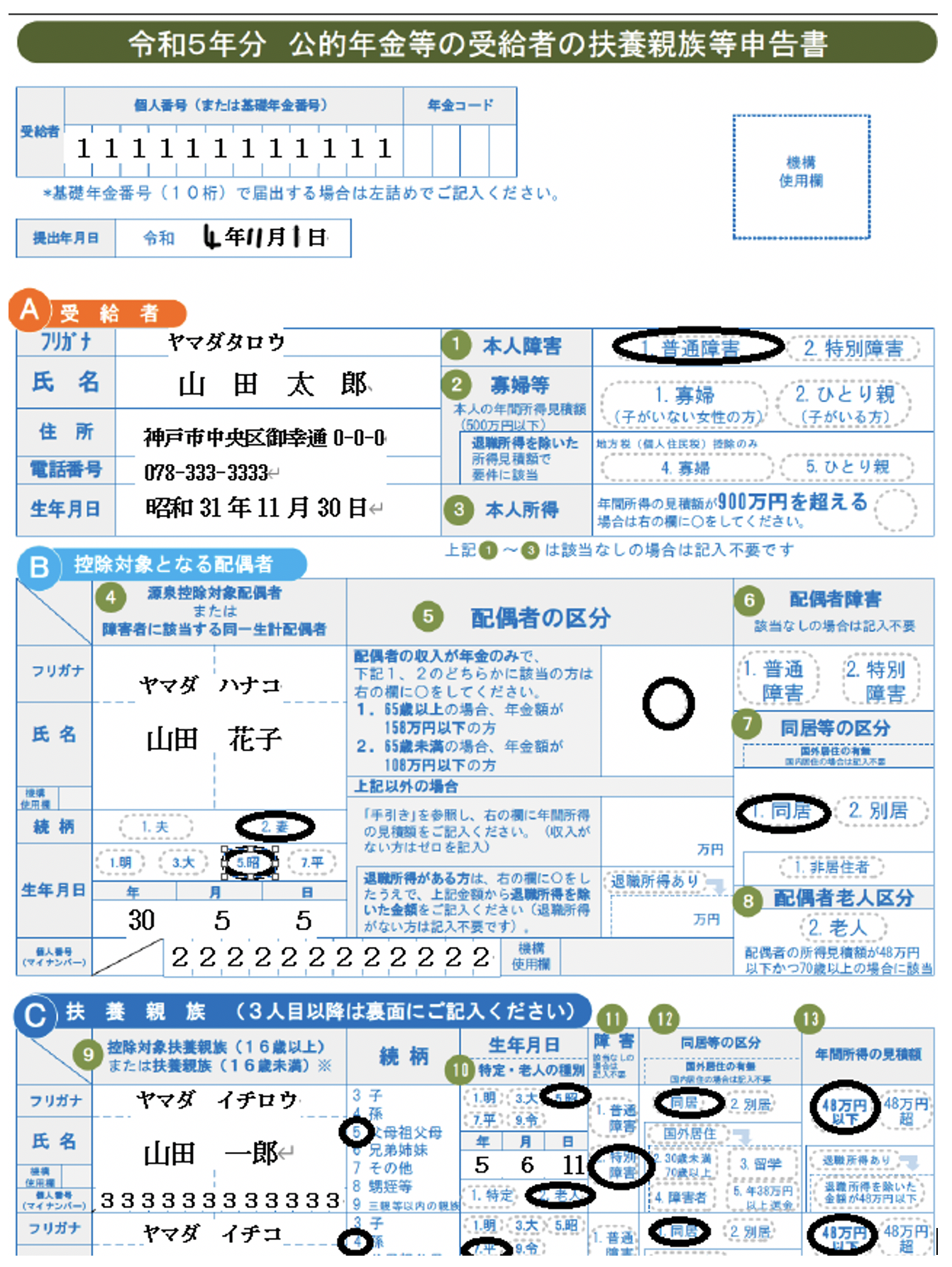

(2) 記載例

5. 記載内容の詳細

(1) 冒頭部分

受給者のマイナンバー(or年金基金番号)と、提出年月日を記載します。

(2) A 受給者欄

本人のお名前、住所・電話番号・生年月日を記載します。

| ① | 障害区分 | 受給者本人が障害者の場合は、普通傷害・特別障害のどちらかに〇をします。障害者区分は、身体障害者手帳等の等級等により決定されます。詳しくはQ189をご参照下さい。 |

|---|---|---|

| ② | 寡婦・ひとり親区分 | シングルマザー・ファーザーの方や、配偶者と死別・離婚等された方など、ひとり親・寡婦に該当する場合は、該当区分に〇をします。詳しくは、Q46をご参照ください。 |

| ③ | 本人所得 | 本人の年間所得の見積額が900万円超の場合は、〇をします。所得見積額が900万円超の場合、配偶者控除ができません(源泉控除対象配偶者)。詳しくはQ155をご参照ください。 |

なお、源泉控除対象配偶者と、控除対象配偶者、配偶者特別控除の概念は異なるため、本人の所得見積額が900万円超の場合でも、配偶者の所得金額によっては、確定申告することで、配偶者(特別)控除を受けることも可能です。

(3) B 控除対象となる配偶者欄

法律上、婚姻関係にある方のみとなります。

| ④ | 源泉控除対象配偶者 | 受給者と生計を一にする配偶者で、年間所得見積額が95万円以下の方(納税者本人の合計所得900万以下に限定) |

|---|---|---|

| 障害者に該当する同一生計配偶者 | 受給者と生計を一にする障害のある配偶者で、年間所得見積額が48万円以下の方(納税者本人の合計所得900万以下の要件なし)。 | |

| ⑤ | 配偶者区分 | 配偶者の収入が年金のみで、年金額が下記に該当する場合は〇をします(配偶者の所得見積額が48万円以下となるため)。 1. 65歳以上の場合・・年金額158万円以下 2. 65歳未満の場合・・年金額108万円以下 上記以外の場合は、年間所得見積額(退職所得含む)を記載します。配偶者の年間所得により配偶者控除の金額が異なります。(Q47参照)。 |

| ⑥ | 配偶者障害区分 | 配偶者が障害者の場合は〇をします。上記(2)①と同様です。ただし、配偶者の障害者控除は年間合計所得が48万円以下の方に限定されます(同一生計配偶者)。本人の所得制限はありません(Q155参照)。 |

| ⑦ | 同居等の区分 | 受給者又は他の扶養親族との同居の有無につき、〇をします。特別障害者判定で、同居の有無により控除額が異なります(同居特別障害者、Q189参照)。 |

| ⑧ | 配偶者老人区分 | 配偶者が70歳以上かつ、合計所得見積額48万円以下の場合に〇します。老人控除対象配偶者は、源泉控除対象配偶者とは異なり、合計所得見積額が48万円以下が要件となります(Q47参照) |

(4) C 扶養親族欄

| ⑨ | 控除対象扶養親族 又は扶養親族 | 受給者本人と生計を一にする配偶者以外の親族(6親等内の血族及び3親等内の姻族)で、年間所得見積額が48万以下の方(扶養親族、Q11参照)。なお、16歳以上の扶養親族は、控除対象扶養親族と呼ばれますが、「扶養親族等報告書」は、地方税上の扶養控除も兼ねた資料となりますので、年齢にかかわらず記載します。 |

|---|---|---|

| ⑩ | 特定・老人の種別 | 19歳~23歳未満の扶養親族は「特定扶養親族」、70歳以上の扶養親族は、「老人扶養親族」と呼ばれます。該当する箇所に〇をします。 |

| ⑪ | 障害 | 扶養親族が障害者の場合は〇をします。 ● 扶養親族のため、年間所得見積額が48万以下の方となります。 ● 16歳未満の障害者も含まれます。 |

| ⑫ | 同居等の区分 | 受給者又は他の扶養親族と同居の有無につき、〇をします。 ● 老人扶養親族(70歳以上)や、特別障害者の判定で、同居の有無により控除額が異なります(Q189参照)。 |

| ⑬ | 年間所得の見積額 | 扶養親族の年間所得見積額が48万円以下か超か?いずれかに〇を行います(48万円超の場合は、控除対象外) |

(5) D 摘要欄

| 身体障害者の場合 | 身体障害者手帳等の名称・等級・交付日を記載 |

|---|---|

| 国内別居の配偶者・扶養親族 | 国内別居の配偶者・扶養親族の氏名・住所を記載 |

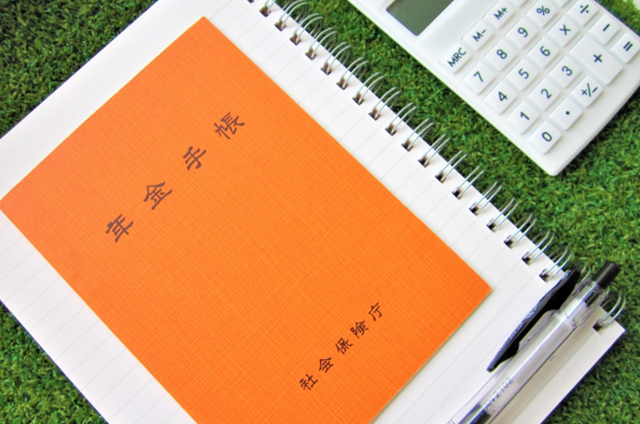

6. 前年提出済の方(継続の方)令和5年度の改正事項

前年に、「扶養親族等申告書」を提出済の方は、前年記載済の情報はあらかじめ印字されています。手順は以下となります。

(1) 変更ありなし欄に☑

下記の箇所に、前年より変更ありなしの箇所にチェックマークを付します。

(2) 氏名欄記載

提出年月日、氏名、電話番号を記載します。

(3) 修正・追記

| 前年より変更なしの場合 | そのまま投函します。 |

|---|---|

| 変更ありの場合 | 上記A、B、C欄それぞれの内容を訂正、追記、抹消の上投函します。二重線で訂正し、訂正印は特に不要です。 |

(4) 提出期限

右上に記載された提出期限までに提出を行います。期限を過ぎると、翌年2月15日から始まる年金受給に間に合わず、源泉徴収税額が過大に天引きされてしまいます。(期限超えて提出した場合は、後から差額は返金される)

(5) ご参考 令和5年の扶養親族等申告書の改正

今回の扶養親族等申告書より、以下の内容の追加があります。

| 国外居住の配偶者以外の扶養親族を 扶養に入れる要件の変更 | 非居住者である配偶者以外の扶養親族を扶養できる要件が、所得48万円以下であることに加え、以下のいずれかに該当する要件が追加されています。 ● 年齢が30歳未満又は70歳以上 ● 留学のために国内に住所・居所を有しなくなった(留学証明書類、在留カード等の添付) ● 障害者に該当 ● 受給者から年間38万円以上の生活費、教育費の送金を受ける見込(証明書類は不要) |

|---|---|

| 本人・配偶者・扶養親族の退職所得を除いた 所得見積額の記入 | 住民税の改正により、住民税上の各種控除は、「退職所得を含めない所得」で判定が可能となりました(本人寡婦・ひとり親控除・配偶者控除・扶養控除)。退職所得を源泉徴収票で確認。 |

なお、非居住者である「配偶者」や「扶養親族」を扶養控除する場合は、親族関係書類(パスポート等)を添付して提出する必要があります。

7. 参照URL

(公的年金等の課税関係)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

(令和5年扶養親族等申告書の記入方法)

https://www.nenkin.go.jp/oshirase/topics/2022/fuyoushinkoku.files/fuyosyousai2023.pdf

8. YouTube

関連記事