税金の豆知識

Q237 【令和7年改正】保険の解約返戻金や不動産売却がある場合の「配偶者控除」等への影響は?/合計所得金額と総所得金額の違い

最終更新日:2026/01/2111272view

例えば、配偶者やお子様に、保険の解約返戻金や、不動産売却など「一時的な収入」がある場合、配偶者控除や扶養控除などの「所得控除」ができなくなるのか?・・疑問に思われる方も多いかと思います。

そこで今回は、「一時的な収入」が、税法上の「所得控除」に与える影響や、「所得控除」を判定する際の「合計所得金額」「総所得金額」とはどういったものなのか?を中心にお伝えします。

(社会保険上の影響については、こちらをご参照下さい)

目次

1. 扶養控除・配偶者控除等の所得制限

例えば、扶養控除や配偶者控除など、所得税上の「所得控除等」については、「合計所得金額」「総所得金額等」の上限が定められているケースが多いです。

「合計所得金額」「総所得金額等」とは、簡単に言うと、ご自身の「年間収入」をベースにした金額ですが、給与以外の、保険の解約返戻金(一時所得)や、不動産売却(譲渡所得)など「一時的な収入」も含まれる概念です。

したがって、配偶者やお子様に「一時的な収入」がある年度は、「合計所得金額」の上限を超えてしまい、扶養から外れてしまうケースもあります。

2. 「合計所得金額」「総所得金額等」で判定する所得控除等

「合計所得金額」「総所得金額等」、名前は似ていますが、内容は異なります。それぞれの内容や、違いは後述しますが、まずは、「所得控除等」のうち、①「合計所得金額」の制限があるもの、②「総所得金額等」の制限があるもの、それぞれに分けてまとめます。

(1) 合計所得金額の制限がある「所得控除等」

「合計所得金額」の制限がある「所得控除等」の種類は、以下の通りです。

| 所得控除等 の種類 |

適用できるケース |

|---|---|

| 基礎控除 | 本人の合計所得金額 2,500万円以下 |

| 扶養控除 特定親族特別控除 |

● 16歳以上の扶養親族 合計所得金額 58万円以下(令和7年改正) ● 19歳~23歳未満の親族 合計所得金額 123万円以下(令和7年創設) |

| 配偶者控除・ 配偶者特別控除 |

● 本人の合計所得金額 1,000万円以下 ● 配偶者の合計所得金額 58万円以下(令和7年改正) (配偶者特別控除は、58万超133万円以下) |

| 障害者控除 | 同一生計配偶者又は扶養親族の合計所得金額 58万円以下(令和7年改正) (本人は所得要件なし) |

| ひとり親控除・ 寡婦控除 |

●本人の合計所得金額 500万円以下 ●生計一の子or扶養親族の総所得金額等 58万円以下(令和7年改正) |

| 勤労学生控除 | 本人の合計所得金額 85万円以下(令和7年改正) |

| 住宅ローン控除 | 本人の合計所得金額 2,000万円以下 (家屋床面積が40㎡~50㎡未満は、1,000万円以下) |

| 住民税非課税判定 | ● 住民税均等割の非課税限度額の判定 ● 障害者、未成年者、寡婦、ひとり親の住民税非課税限度額の判定 |

上記の他、贈与税上も、「合計所得金額」によって「特例の適用」が制限されるケースがあります。以下の通りです。

| 特例の種類 | 適用できるケース |

|---|---|

| 住宅取得等資金の 贈与税非課税措置 |

● 受贈者の合計所得金額 2,000万円以下 (家屋床面積が40㎡~50㎡未満は、1,000万円以下) |

| 教育資金の 贈与税非課税措置 |

● 受贈者の合計所得金額1,000万円以下 |

| 結婚・子育て資金の 贈与税の非課税措置 |

● 受贈者の合計所得金額1,000万円以下 |

(2) 総所得金額等の制限がある「所得控除等」

「総所得金額等」の制限がある「所得控除等」の種類は、以下の通りです。

| 総所得金額 | |

|---|---|

| ひとり親・寡婦控除 | 生計一の子or扶養親族の総所得金額等 58万円以下 |

| 医療費控除 | 総所得金額等が200万円未満の場合、総所得金額等の5%を超えた金額 |

| 寄付金控除 | 寄付金の上限は、総所得金額等の40% (住民税上は30%のケースあり) |

| 雑損控除 | 損失のうち、総所得金額等の10%を超える金額(災害支出除く) |

| 住民税非課税判定 | 住民税所得割の非課税限度額の判定 |

| 国民健康保険の計算 | 基準総所得金額等(総所得金額等 - 基礎控除額) |

3. 合計所得金額・総所得金額等とは?

(1) 合計所得金額・総所得金額を構成する内容

まず、「所得」という概念は、「収入」とイコールではありません。収入から、各種の経費を差し引いた金額です。例えば、不動産を売却した場合、売却収入から過去に取得した際の「取得費等」を差引いてマイナスになる場合、所得はゼロになります。

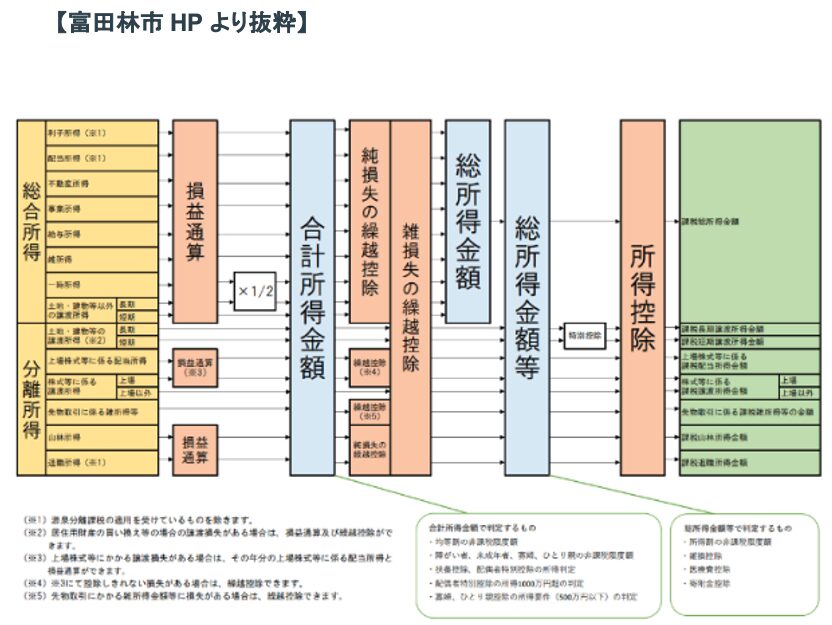

「合計所得金額」、「総所得金額等」とは、以下の「所得」を指します。保険の解約返戻金(一時所得)や、不動産所得など、ほとんどの所得が含まれています。したがって、先ほどお伝えした通り、保険の解約返戻金等の「一時的な収入」がある年度は、「所得控除」が適用できない可能性があります。

| 合計所得金額 | 総合課税 | ① 利子所得・配当所得(源泉分離課税除く) ② 不動産所得・事業所得・給与所得(所得金額調整控除後) ③ 総合課税の短期譲渡所得・長期譲渡所得(1/2後) ④ 一時所得(1/2後)・雑所得 |

|---|---|---|

| 分離課税 | ① 土地建物等の短期・長期譲渡所得(特別控除前) ② 上場・一般株式等の譲渡・配当所得(申告分離課税選択の場合) ③ 先物取引に係る雑所得 ④ 退職所得・山林所得 |

|

| 総所得金額等 | 上記の合計所得金額-各種の繰越控除額(※) |

(※)「合計所得金額」と「総所得金額等」は、ほとんど違いがありません。違いは、「各種の繰越控除額」を引くか引かないかの?点です。逆に言うと「繰越控除額」がない場合、「合計所得金額」と「総所得金額等」の金額は一致します。

なお、ここでの「各種の繰越控除額」とは、純損失・雑損失の繰越控除、マイホーム譲渡損失の繰越控除、上場株式・先物取引等の譲渡損失繰越控除等のことをさします。

(2) 上場株式の配当、譲渡所得は、申告しなければ「合計所得金額」等には含まれない

実務上、「合計所得金額」・「総所得金額等」に含まれるかどうか?迷いやすい取引をまとめます。

| 合計所得金額 総所得金額等 共通 |

● 上場株式等の配当や譲渡所得は、申告する場合のみ「合計所得金額」に含まれる。 ● 退職所得は、所得税上は合計所得金額に含まれるが、住民税上は、合計所得金額に含まれない。 ● 総合課税の所得などで、損益通算する場合は、損益通算後の所得(繰越控除前) ● 土地建物の短期・長期譲渡所得は「特別控除前」の金額(※) (=マイホーム3,000万円特別控除等、適用前の金額) ● 所得控除は、差し引く前の金額 |

|---|

(※)税法上の「所得」と、社会保険上の「所得」の概念も異なる

マイホーム売却益にかかる「3,000万円の特別控除」を適用する場合、税法上の「合計所得金額・総所得金額等」は、特別控除前の金額を指していますが、国民健康保険料を算定する際の「総所得金額等」は、特別控除を差引いた後の金額で算定できます。

その他、「総所得金額等」ではなく、「総所得金額」という概念もあります。「総所得金額等」のうち、「総合課税の対象」となる所得のみを指しますが、実務上でてくることは、ほとんどありません。

4. 判定の具体例

(1) サラリーマンの場合

● 給与収入 400万円

● 土地譲渡収入5,000万円、過去の取得費等2,000万円

(マイホーム 3,000万特別控除前)

● 保険の解約返戻金収入 250万円(一時所得)

● 給与所得 400万円 - 給与所得控除(400万円 × 20% + 44万円)= 276万円

● 譲渡所得 5,000万円 - 2,000万円(取得費) = 3,000万円 (特別控除前)

● 一時所得 (250万円 - 50万円(特別控除額)) × 1/2 = 100万円

合計所得金額 = 276万円 + 3,000万円 + 100万円 = 3,376万円

⇒ 総所得金額等も同額3,376万円。

【結論】

● 合計所得金額が3,376万円となるため、基礎控除・配偶者控除・ひとり親控除、寡婦控除、勤労学生控除、住宅ローン控除は適用できません。

● なお、国民健康保険料を計算する際の「総所得金額等」は、3,000万円の特別控除差引後で算定できます

(2) 自営業者の場合

● 事業所得 300万円、不動産所得 100万円。

● 当期に、過去からの繰越欠損金300万円を利用

● 医療費控除あり

● 合計所得金額 300万円 (事業所得) + 100万円(不動産所得) = 400万円

● 総所得金額等 400万円 - 300万円(繰越欠損金利用額) = 100万円

【結論】

● 合計所得金額は400万円となります。

● 総所得金額等は、繰越控除利用後100万円となります。したがって、医療費控除の金額は、総所得金額等(100万円)×5%を超えた金額となります。また、国民健康保険の計算も、総所得金額等100万円を基準に計算されます。

(3) 配偶者の扶養判定の例

● 配偶者のアルバイト収入 123万円

● 保険の解約返戻金 250万円(一時所得)

● 本人は、配偶者控除の所得要件を満たすものとする

● 給与所得 123万円 - 65万円(給与所得控除)= 58万円

● 一時所得 (250万円 - 50万円) × 1/2=100万円

合計所得金額 58万円 + 100万円 =158万円

配偶者の合計所得金額が133万円超のため、本人は、奥様の配偶者控除・配偶者特別控除ができません。

5. 「合計所得金額」「総所得金額等」は申告書のどこに記載?

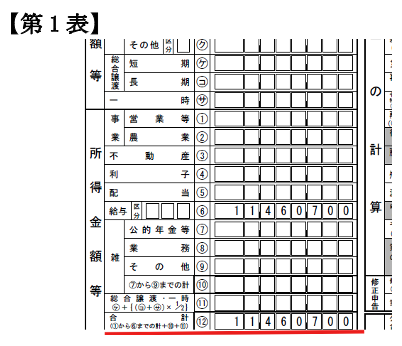

譲渡所得、退職所得など、「イレギュラーな所得」がない場合、通常は、「確定申告書1表」の左側に表示されています。

下記の例ですと「⑫所得金額等の合計欄 11,460千円」が「合計所得金額」「総所得金額等」を示します(繰越欠損金の利用額がある場合は、欠損金利用額を加算して算定)。

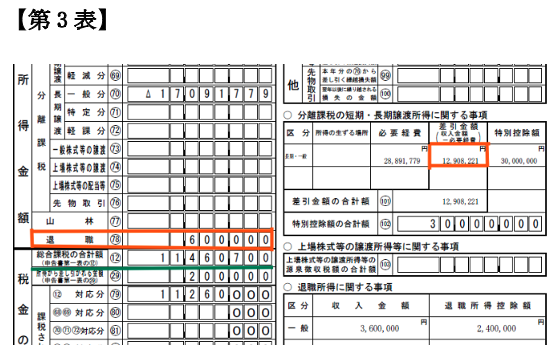

一方で、譲渡所得や退職所得など「一時的な収入」がある場合は、「第3表」から算定できます。

下記の例ですと、総合課税の合計額11,460千円(第1表の⑫)+譲渡所得(特別控除前)12,908千円+退職所得600千円=24,968千円が、「合計所得金額」等となります。

6. ご参考~予定納税への影響~

前年の所得税確定申告での納税額が15万円以上の場合、翌年は所得税の予定納税義務が発生します。

ただし、予定納税の基準額については、「合計所得金額等」から「一時的な所得」は除外して判定できます。

除外できる「一時的な所得」は、以下の通りです。

①山林所得 ②譲渡所得 ③一時所得 ④雑所得 ⑤分離課税退職所得等分離課税の所得(分離課税の上場株式等の配当所得等は除く) ⑥平均課税を受けた臨時所得の金額

したがって、例えば、不動産売却の譲渡所得・保険の解約返戻金等の一時所得がある年度でも、来年度の予定納税の額が大幅に増えるわけではありません。

7. 参考URL

【総所得金額・合計所得金額】

https://www.keisan.nta.go.jp/r6yokuaru/cat2/cat21/cat21d/index.html

【予定納税】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2040.htm

8. YouTube